La desaceleración económica USA se reafirmó ayer con los datos de Ventas al Menor publicados por el Census Bureau, vean informe.

Las Ventas fueron negativas, cayeron un -0.3% en septiembre frente al +0.3% proyectado por los analistas arrastradas por la intensa caída de ventas de coches o materiales de construcción pero también cayeron incluso las ventas online.

Se trata de la tercera caída o dato negativo mensual en el año, también el dato subyacente, eliminando la partida de automóviles, decepcionó expectativas de mejora del 0.2%, para finalmente decrecer un -0.1%. La tasa interanual de las Ventas ex autos queda en el +3.7%.

VENTAS AL MENOR ex autos. USA.

Las ventas de coches cayeron un 0.9%, la mayor caída en 8 meses y refuerza la inquietud sobre el escenario de retraimiento del gasto del consumidor que originará un enfriamiento del consumo más prolongado de lo previsto.

El sector autos, junto con el inmobiliario, han sido dos motores del ciclo económico expansivo de la última década, ambos gracias a las políticas de tipos cero y dinero fácil, en el caso de los autos demasiado fácil.

Tan fácil que allá por 2014 comenzaron a manifestarse síntomas inequívocos de un mercado de préstamos al automóvil subprime, tal como detectamos entonces, vean post de 27 de marzo de 2014 OBRAS E INTENCIONES. SUBPRIME HA VUELTO… y hemos venido actualizando desde entonces en numerosos posts.

Sin financiación no hay ventas de coches. El volumen de créditos concedidos para la compra de vehículos en Estados Unidos se ha disparado hasta los $1.3 billones, un +150% sobre el máximo de 2007, el problema es que las ventas de coches llevan casi 4 años estancadas, es decir, con financiación tampoco mejoran las ventas.

Además, debido a la concesión (subprime) de créditos a demandantes insolventes o con muy baja calidad crediticia, la morosidad está subiendo peligrosamente (a pesar de que se han alargado mucho los plazos de los préstamos para reducir el coste mensual).

VENTA DE COCHES, USA.

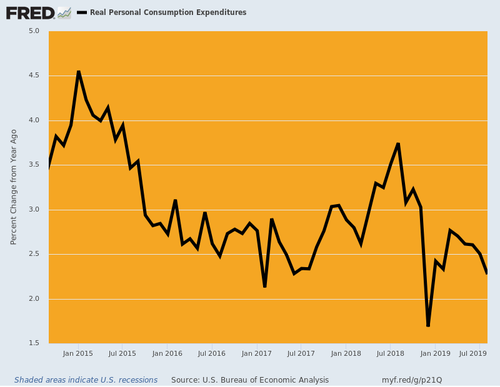

El consumo real medido a través del «Personal Comsumption Expenditures» crece la mitad que en 2015 y la tendencia es claramente bajista.

El consumo aporta algo más de dos tercios a la formación del PIB, de manera que su deterioro afectará a la evolución del conjunto de la economía USA, para la que los expertos esperan un dato en 2019 ligeramente superior al 2%, lejos del 3% que Trump asegura conseguiría.

Las previsiones parecen acertadas, considerando que el consumo es el pilar único que actualmente soporta el crecimiento y el único de los factores en positivo. Recordemos que PIB= Consumo + Inversión + Gasto (gobierno) + Sector Exterior (exportaciones – importaciones)

La inversión empresarial -CAPEX- está cayendo y la inmobiliaria se ralentiza, el sector exterior avanza en negativo y apunta a la baja, la aportación del gasto del gobierno se desangra entre números rojos y deficit que ya superan el billón de dólares al año.

La previsión de crecimiento de PIB del recién finalizado tercer trimestre ha sufrido un deterioro constante durante el verano, tanto de los expertos, que han reducido su expectativa hasta el 1.4%, como de la Reserva Federal que lo sitúa sub-2% y en el 1.8%, según indica el modelo de PIB en tiempo real elaborado por la FED de Atlanta, denominado GDP-Now.

GDP-NOW, FED ATLANTA.

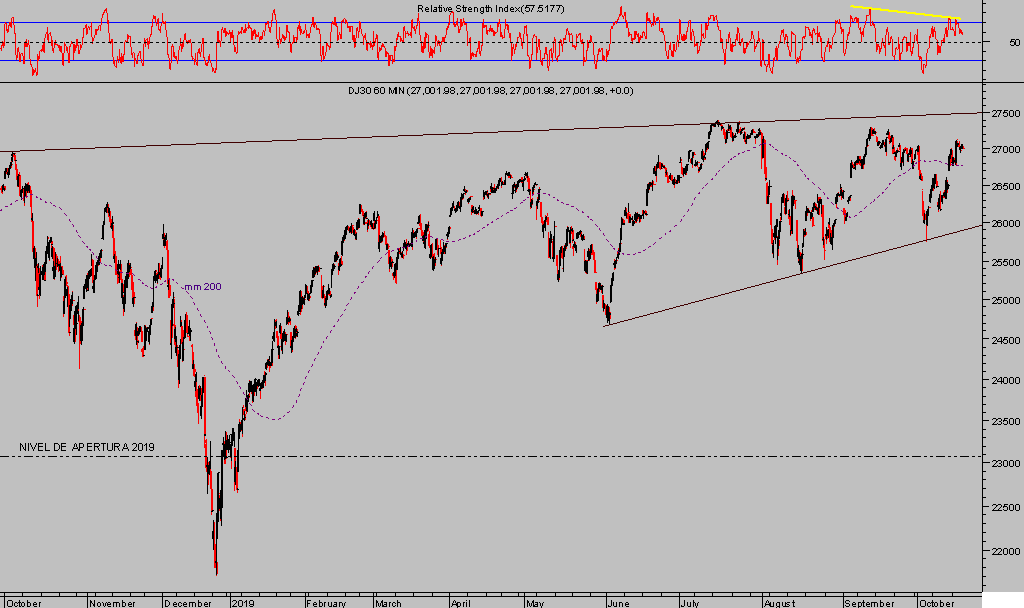

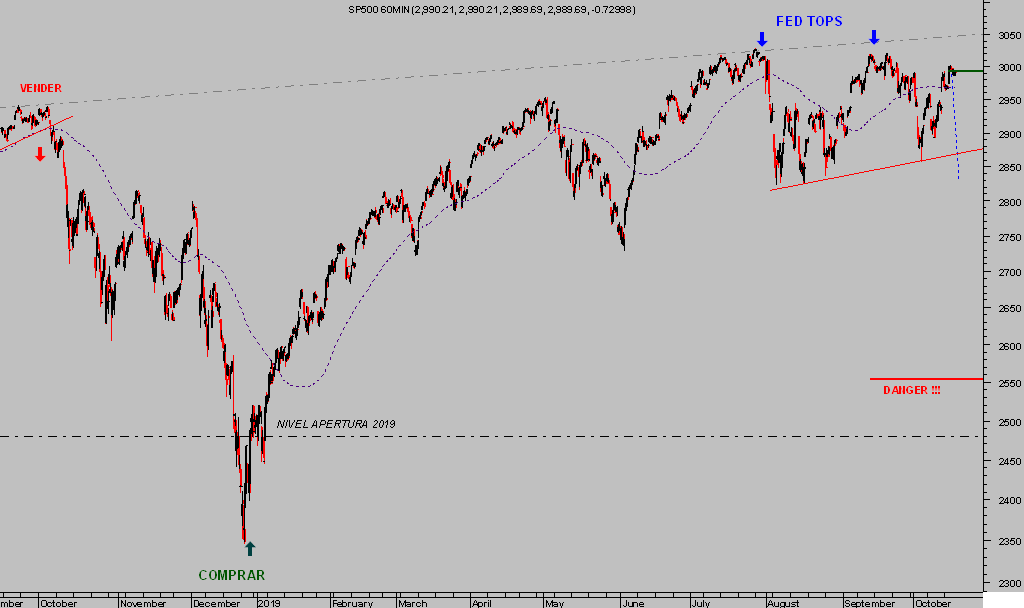

En este ambiente macro, las bolsas y mercados en general continúan ajenos y subiendo, la renta fija soberana bien sostenida (el post de mañana desvelará grandes fisuras) y los índices cotizando en zona de máximos históricos y bien apuntalados (las políticas de reflación de activos y el aumento de autocartera son factores esenciales).

La recuperación de las bolsas en últimas sesiones se ha producido con el volumen más bajo de los últimos meses, convicción?, y gran deterioro de datos internos y «breath», tal como explica post reciente.

Ayer las bolsas USA tomaron un respiro y cayeron marginalmente, el Dow Jones un -0.08%, SP500 un -0.020% y el Nasdaq un -0.30%.

DOW JONES, 60 minutos.

S&P500, 60 minutos.

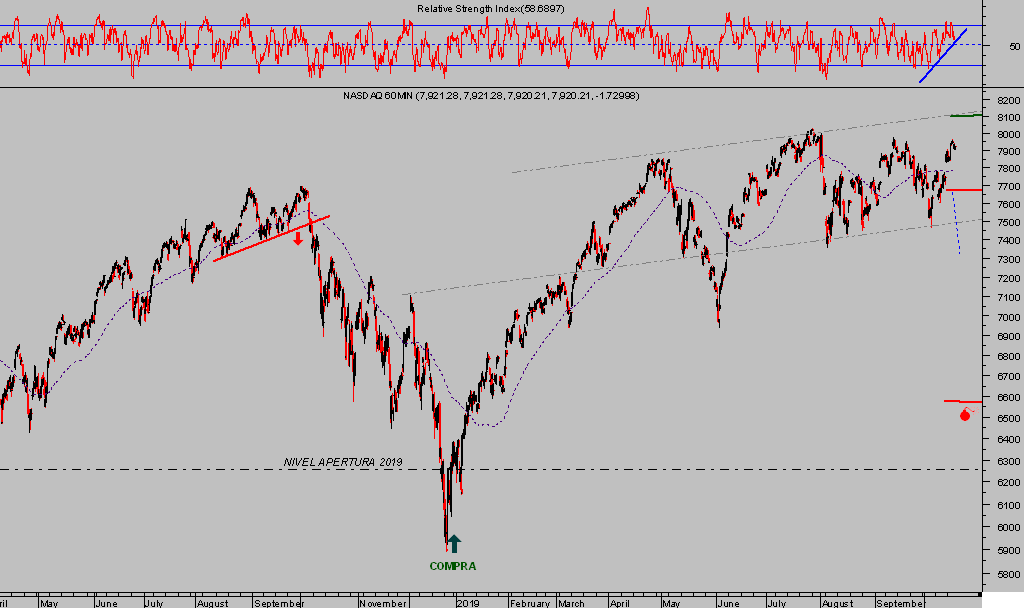

NASDAQ-100, 60 minutos.

Las políticas de tipos cero y dinero regalado (QE) han creado grandes oportunidades, han hecho millonarios a multitud de personajes y empresas que ya lo eran, han activado una recuperación artificial de la economía USA (recuperación a trompicones como venimos denominando el ciclo desde hace más de 5 años) hasta conseguir la fase expansiva USA más larga de su historia, suman ya 124 meses.

Ahora bien, se trata del ciclo de crecimiento económico más bajo e inestable desde la Segunda Guerra Mundial, y además ha engendrado un monstruo de deudas, desequilibrios y distorsiones como nunca antes.

Cómo serán los entresijos de la coyuntura y la envergadura de los desequilibrios para que incluso el FMI avise de que la política de tipos bajos de los bancos centrales pone en riesgo el crecimiento a medio plazo.

Los tipos bajos o nulos invitan a buscar rentabilidad al ahorro en activos de riesgo, a asumir más riesgos y según apunta el FMI «las políticas ZIRP crean mayores vulnerabilidades financieras».

Pues bien, la FED continuará bajando tipos e inventando dinero «ex-nihilo» o nuevos programas QE, esta vez perpetuo. Vean la probabilidad que otorga el mercado a un nuevo recorte de tipos, el 84% para la reunión del FOMC de final de este mes:

El ex Secretario del Tesoro USA bajo la presidencia de Clinton y asesor económico de la Casa Blanca de Obama, Sr. Larry Summers, hoy profesor de Harvard, califica un entorno de tipos cero como peligroso Agujero Negro:

- “It’s a very different world when everyone’s stuck at zero interest rates,”

- “We’ll have to think about stabilization policy. Institutions are going to have to think about their investment policy in a very different world when we have a black hole, zero interest rate world».

- “I fear that’s what we’re headed into.”

El ORO es uno de los activos considerados refugio ante el panorama presentado, ha atraído grandes sumas de capital y compras que han empujado los precios con fuerza hasta finales del mes de agosto.

La confianza generalizada en continuidad de las subidas, gran optimismo inversor y extremo de posicionamiento alcista de los inversores, según datos de Commitment of Traders -COT- nos permitió cerrar las posiciones justo en el techo, asegurando ganancias de hasta el 108%.

Previsiblemente, el precio del ORO continuará su proceso correctivo en próximas jornadas, semanas. Sólo la superación de los niveles (reservado suscriptores de pago) invitaría a modificar el escenario de mayor probabilidad, correctivo.

ORO diario.

Nos mantenemos observando y en espera de un nuevo entorno adecuado, tanto técnico como binomio rentabilidad riesgo, para el desarrollo de nuevas estrategias.

Por fin, acaba de saltar la noticia de acuerdo entre Inglaterra y la UE para que el Brexit de produzca el 31 de octubre, el post de mañana explorará detalles…. y las bolsas también responden con subidas, de momento.

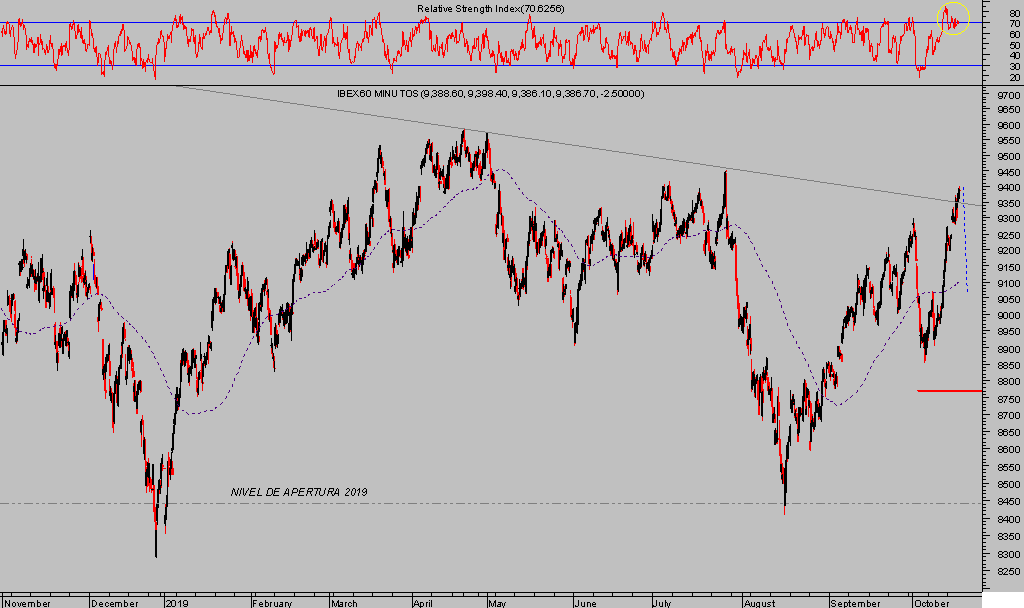

IBEX-35, 60 minutos.

Evento «sell the news?». Mantenemos una estrategia a punto de activación y de riesgo muy limitado para, en su caso, aprovechar tal desenlace.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta