La pasada semana finalizó con un ambiente muy positivo de mercados, a pesar de los datos macro (ventas al menor negativas, producción industrial negativa e inferior a estimaciones de consenso, nueva y contundente reducción de previsiones de PIB, etc…) o de la noticia de la deuda USA superando el umbral de los $22 billones.

Los masajes comunicativos realizados por las autoridades monetarias, unidos al acuerdo entre partidos USA para financiar el muro con México y evitar un segundo Shutdown o las informaciones sobre un eventual acuerdo comercial USA-China, anularon la negatividad de los inversores e impulsaron al alza las cotizaciones.

Sólo una parte del muro, algo más del 20% del total, será financiado gracias el acuerdo entre demócratas y republicanos, el resto con cargo al estado y después de que Trump declarase Estado de Emergencia el pasado viernes, una estrategia discutible que permite al gobierno tomar decisiones y acometer proyectos no permitidos por la vía normal, aunque pensado y reservado para situaciones de levantamiento civil, desastres naturales o conflictos armados.

El estado de emergencia nacional es hoy una realidad en USA, Trump así lo ha decidido aunque no por los motivos usuales. El estado de emergencia es real en la situación social y económica, patente tras los últimos datos de evolución como la fuerte caída de las ventas al menor o la actividad industrial USA, la subida de la morosidad o la situación y dependencia absoluta de la deuda.

El post del pasado jueves recogía la información sobre avances en las negociaciones USA-China, señalando la opinión de que los beneficios económicos reales de alcanzar un acuerdo serán importantes para evitar mayor deterioro pero dudosos para generar crecimiento.

Incluso el mismo Donald Trump tuiteó al respecto el viernes: «China talks going extremely well», para después reconocer: «who knows what that means.«

Sin embargo, el mercado aprovechó la noticia con optimismo y las bolsas repuntaron al alza en la sesión del viernes, particularmente el índice más expuesto al comercio exterior, el Dow Jones que finalizó la jornada del viernes arriba un +1.74%.

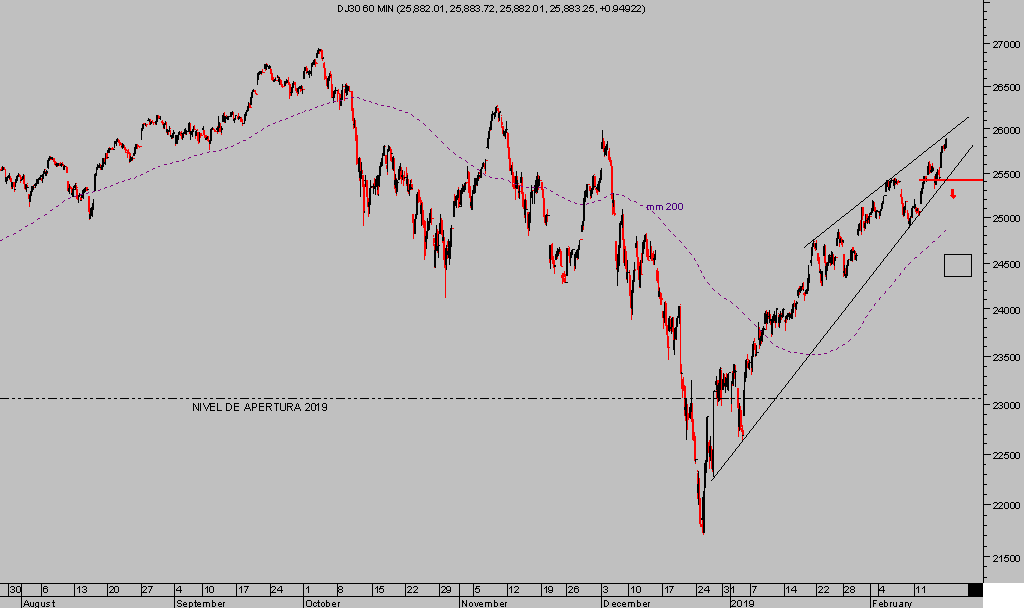

DOW JONES, 60 minutos.

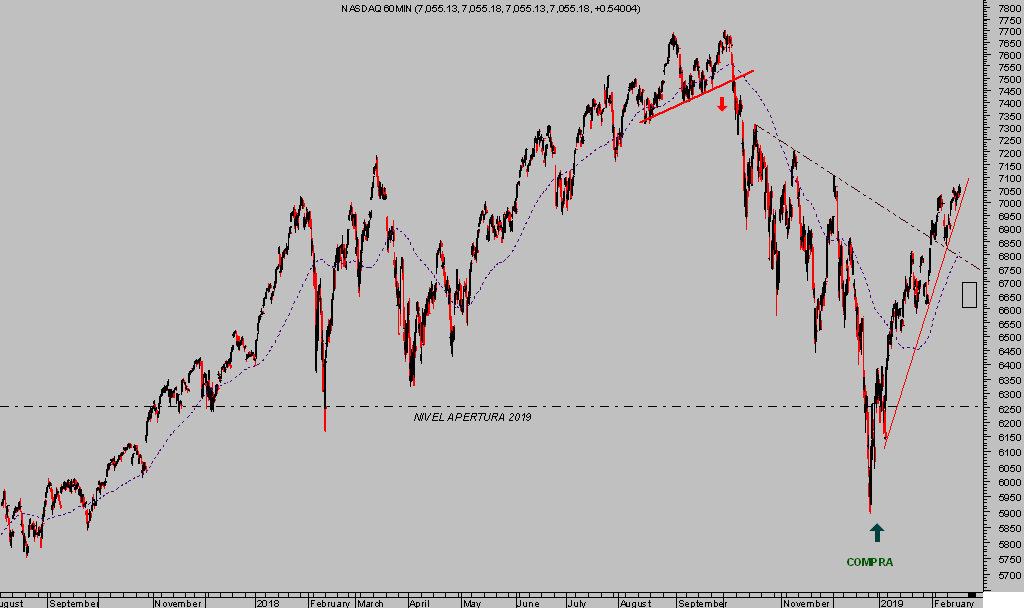

El Nasdaq también recuperó posiciones, aunque de forma más modesta y cerró subiendo un +0.61%.

NASDAQ-100, 60 minutos.

El rally iniciado el pasado 24 de diciembre acumula cerca del 20%. Motivos como la predispocisión de las autoridades orientada a mantener la calma en los mercados financieros -reflación de activos-, la estacionalidad o el extremo pesimismo (teoría opinión contraria) alcanzado tras la corrección de otoño han sido principales catalizadores de semejante subida.

Las lecturas técnicas actuales, la verticalidad de las alzas o el optimismo renovado de los inversores, la batalla esperada por el Nasdaq con su media móvil de 200 sesiones o los acontecimiento políticos (negociaciones sobre el techo de deuda y resolución, en su caso, de las USA-China) invitan a esperar (reservado suscriptores).

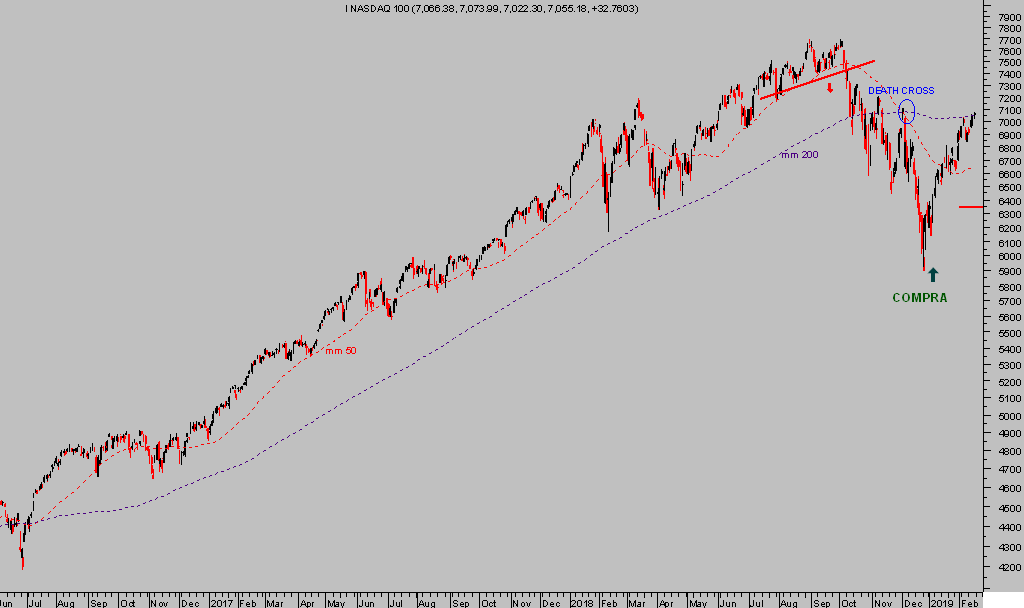

NASDAQ-100, diario.

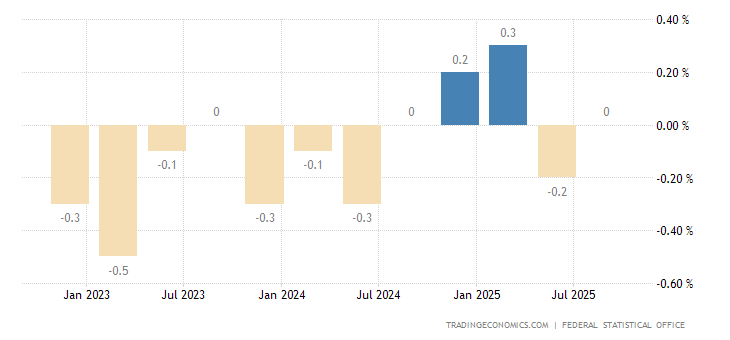

Siendo un hito de extrema importancia, el alcanzado la semana pasada en USA al subir la deuda hasta 22 billones, otra de las sorpresas quizá más llamativa de la semana pasada surgió en Europa, donde el crecimiento de la economía alemana se deteriora con mayor intensidad de lo esperado y tras un registro de PIB negativo en el tercer trimestre, en el cuarto se ha estancado, salvándose de entrar en recesión por la campana y sólo de momento.

PIB TRIMESTRAL, ALEMANIA

El problema de deuda es global. Estados Unidos con unos crecimientos de PIB como los conseguidos en los últimos años debería haber reducido la suya, aplicando mayor disciplina fiscal y seriedad real a la hora de manejar las cuentas.

Europa, sin ser gran ejemplo, con un crecimiento de PIB raquítico y aunque integrando a países como Italia, +132% de PIB, o Portugal, +125% y España, +98%, ha conseguido mantener el ratio bajo control incluso reducirlo ligeramente, es aún alto pero en el 86% está 20 puntos por debajo del ratio americano, en el 106%.

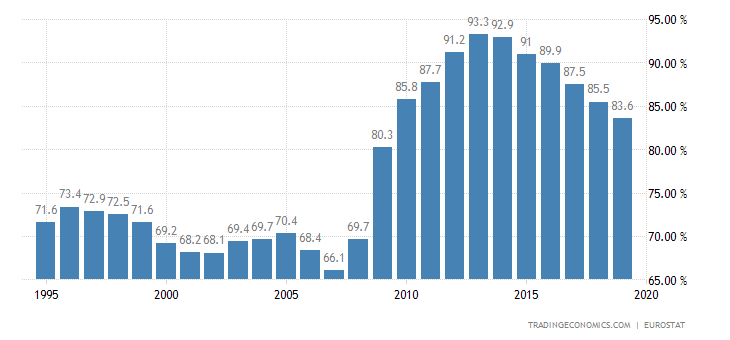

RATIO DEUDA-PIB, EUROPA.

Alemania es un paraíso en términos de disciplina y control, de las cuentas, gracias al que el ratio europeo se sitúa en el nivel actual. Sin embargo, un giro de su economía, motor de de Europa, se podría traducir en empeoramiento de sus cuentas y de las del conjunto de la UE.

Además de Italia, ya en recesión oficial tras dos trimestres consecutivos de PIB negativo, y Alemania al borde, el conjunto de la UE se desacelera considerablemente

La Producción Industrial de la Eurozona también cayó fuerte en diciembre,-0.9%, para cerrar 2018 abajo un -4.2%.

El problema no surge de ningún sector en particular, y esta es la preocupación, sino todos los componentes que configuran la producción industrial han presentado comportamiento negativo en los últimos dos meses.

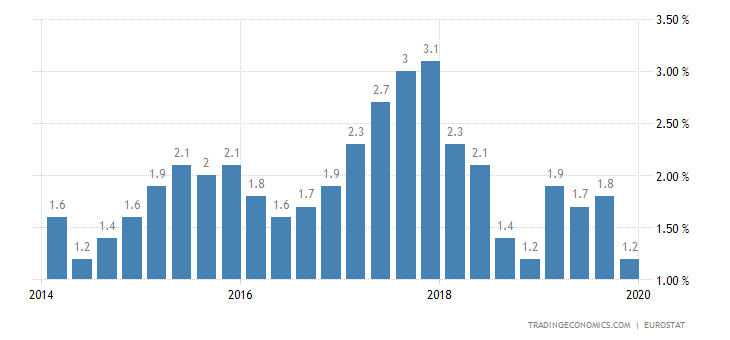

El crecimiento de PIB de a Eurozona creció un +0.2% en el cuarto trimestre de 2018, situando la tasa anualizada en el +1.2% para el conjunto del año, tras una tendencia de caída de la tasa de crecimiento de 6 trimestres consecutivos.

PIB INTERANUAL, EUROZONA.

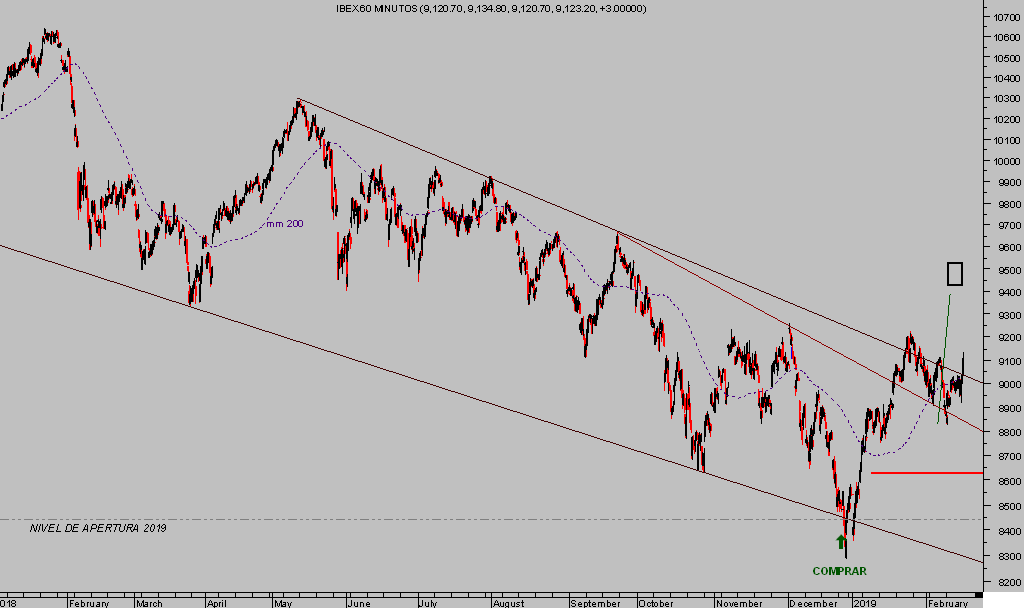

También las autoridades monetarias ojean el estado y evolución de los mercados financieros en Europa, donde los principales índices bursátiles han desplegado un interesante rally en las últimas semanas, en alguna medida influidos por comentarios desde el BCE apuntando a prolongación de política de tipos cero -ZIRP- quizá hasta 2020, opinión que defiendo en estas líneas desde el pasado verano apostando por que Draghi no podrá acometer el inicio del proceso de subida de tipos.

La medida estrella del BCE (AS en la manga que venimos explicando desde hace semanas) de inventar un nuevo programa de financiación bancaria al estilo LTRO, esta vez perpetuo y a tipo flotante, volvió a pulular por las bolsas a finales de la pasada semana, impulsando al alza la cotización de bancos e índices europeos en general.

IBEX-35, 60 minutos.

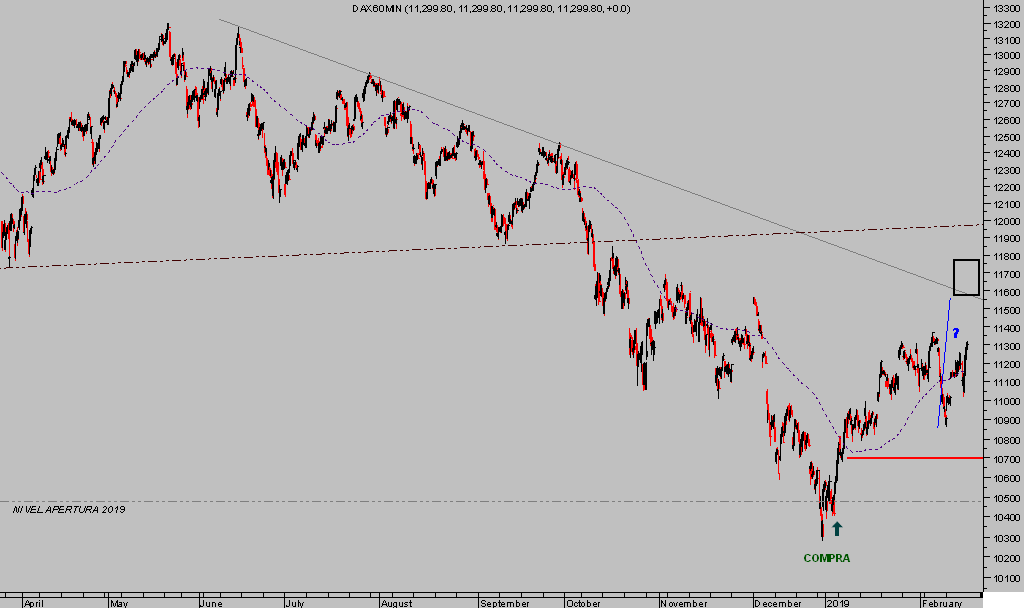

DAX, 60 minutos.

Conseguida una rentabilidad algo superior al 11% gracias a haber anticipado el rally del DAX, mantenemos abierta la estrategia sugerida esperando alzas adicionales, asegurando una rentabilidad mínima positiva al situar el nivel de control por encima del precio de compra. Vean:

XDEL2, diario

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta