Los mercados globales presentan una coyuntura de extremos atípica, con excesivo optimismo en las bolsas USA, pasando por un sentimiento hacia Europa negativo y cada vez más decaído y en el otro extremo un pesimismo muy palpable en los emergentes.

Los emergentes suelen sufrir una purga de mercados y monedas por década, la de esta ocasión se está acentuando por factores como la fortaleza del dólar en un entorno de endurecimiento monetario USA, por los excesos de deuda además de condicionantes como la desaceleración de la economía china o la guerra de divisas en marcha.

Se trata de la corrección al unísono en mercados emergentes de divisas, bolsa y deuda más acusada en comparación con las anteriores, vean:

Las caídas aún no muestran visos de ceder, los riesgos siguen ahuyentando a los inversores de activos con apellido «emergente» y aunque las proyecciones indican que todavía faltaría un movimiento bajista, generalizado en activos emergentes pero previsiblemente violento y de capitulación en las bolsas, las perspectivas de rentabilidad futura comienzan a surgir.

Continuamos monitorizando la evolución de los emergentes, con interés el mercado chino y distintas compañías de primer orden allí cotizadas, indicadas en post recientes, cuyas caídas de cotización están situando los ratios de valoración y el entorno técnico en terreno de oportunidad.

En el otro lado del espectro….

La economía USA avanza con inercia aunque el crecimiento no es del todo autónomo y continúa inducido por estimulantes externos como condiciones monetarias laxas o potentes beneficios fiscales de la reforma de Trump que, por otra parte, tanto han comenzado a descuadrar las cuentas del Tesoro.

El dato de actividad ISM publicado el martes resultó positivo y una verdadera sorpresa para expertos e inversores, aunque la posibilidad de que se mantenga en el futuro es limitada según algunos testigos y de acuerdo también con el consenso de Wall Street.

Por una parte, la correlación del índice ISM con la del Dólar lleva meses mostrando divergencias que suelen terminar siendo ajustadas. Un dólar fuerte detrae capacidad de negocio y de beneficios de las multinacionales USA, tal como está sucediendo y continúa como escenario más favorecido en tanto que su desarrollo avance en línea con las consideraciones y escenarios descritos en el post de ayer:

Y por otra parte, la correlación del ISM con la marcha de las condiciones monetarias y financieras comenzó un desacople hace 10 meses que se ha intensificado durante el verano pero las divergencias entre ambos suelen durar poco, vean:

… son argumentos significativos para esperar debilidad. De ahí la sorpresa generada por el dato de agosto aunque, un dato no hace tendencia, el consenso de expertos continúa esperando desaceleración.

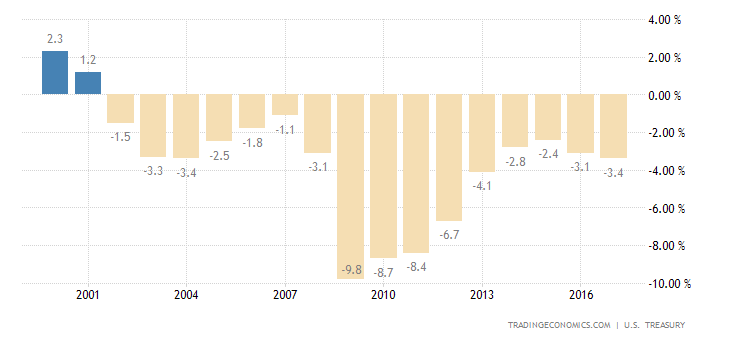

El cúmulo sistemático de datos, sin embargo, si hace tendencia. El déficit presupuestario USA es crónico en los últimos 16 años y la rebaja impositiva viene para degradar aún más la situación, reducirá los ingresos fiscales de forma que se proyecta un aumento del déficit hasta las proximidades del 5% para el próximo año hasta rebasar la barrera del BILLÓN de dólares en 2019. Más aún en los años siguientes.

DÉFICIT PRESUPUESTARIO USA

El fuerte crecimiento económico del pasado trimestre es muy positivo y ayuda a estabilizar las cuentas pero se quedaría aún corto para conseguir estabilidad fiscal, además debería perdurar mucho tiempo. Según informe del Committee for a Responsible Federal Budget, elaborado el pasado mes de mayo, USA necesitará crecer a un ritmo sostenido mínimo del 4.8% durante una década para equilibrar sus cuentas públicas:

- “We estimate that balancing the budget through higher economic growth alone would take 4.8 percent average growth over the next decade, or 5.9 percent if temporary tax cuts and spending increases were continued. Even the first amount would be nearly unprecedented for a ten-year period since World War II, and would be nearly two and a half times the average growth that the Congressional Budget Office (CBO) projects for that period. Policymakers cannot rely on growth alone; it will take hard choices on spending and taxes to get to balance.”

Las tasas de crecimiento económico USA necesarias para alcanzar estabilidad fiscal son ilusorias a estas alturas de ciclo, tras 10 años de expansión económica el ciclo se presenta muy extendido y acumula numerosos desequilibrios, la salud de la economía dista mucho de lo deseable.

Es mayor la probabilidad de que en próximos años se produzca una recesión económica la de un crecimiento sostenido y a ritmo medio cercano al 5% durante 10 años.

El diferencial entre el sentimiento de condiciones actuales y expectativas futuras del consumidor, medido a través de las encuestas del Conference Board continúa ampliando su brecha y muestra una imagen similar a la de los años previos a las anteriores dos crisis de 2000 y 2007 respectivamente, vean:

Las bolsas reflejan los atípicos extremos citados al inicio del escrito, atípicos porque es normal, o lo fue en el pasado, que cuando los activos de emergentes sufren tanto como en los últimos meses al final los mercados USA también suelen ser arrastrados.

Pero de momento, los índices USA se resisten a corregir. Ayer cedieron posiciones lideradas por el sector tecnológico, el Nasdaq cerró un 1.19% en rojo, el S&P500 un -0.28% y el Dow Jones se salvó, consiguió subir un tímido +0.09%.

El mal de altura es una reacción normal después de tendencias tan pronunciadas y extendidas como las actuales.

NASDAQ-100, semana

Especialmente cuando las subidas se han desarrollado con volumen gradualmente decreciente y falta de participación, concentradas principalmente en un escaso grupo de valores -FAANG- cuyo aspecto técnico es muy delicado.

Algunos de los FAANG han comenzado ya a corregir pero los más grandes y de mayor capitalización, los más responsables de las alzas del conjunto del mercado, presentan una imagen técnica que ciertamente, origina mal de altura hasta a los inversores más anestesiados.

APPLE semana

AMAZON semana

La canalización de los gráficos anteriores es perfecta, suele indicar la presencia de los vigilantes y apuntaladores de las cotizaciones y es positiva en tanto se respetan los límites o referencias técnicas dinámicas o de control, las directrices inferiores.

El riesgo aumenta en la medida que la cotización se acerca a la directriz superior del canal y se dispara una vez son perforadas las inferiores. NO es una predicción pero después de un verano de ilusiones y subidas ininterrumpidas, de un agosto anómalamente alcista como el de 1987, después vino un otoño caliente:

DOW JONES (1.987) diario

DOW JONES semana

Atendiendo a la pauta técnica en desarrollo, el índice de volatilidad implícita del S&P500 podría romper al alza con fuerza en cualquier momento.

VIX, diario

Los mercados de valores europeos continúan desplegando sus pautas técnicas correctivas y en línea con expectativas y proyecciones advertidas en distintos post de pasadas semanas, como el titulado «¿comprar Santander a 4€? » de mediados de agosto y aún vigente.

El IBEX presenta una imagen técnica y perspectivas de gran interés, como el DAX alemán., Eurostoxx o el resto de índices UE.

IBEX-35, 30 minutos

DAX-30, 60 minutos

Entorno complejo y arriesgado, de generación de oportunidades que junto con las del mercado chino (reservado suscriptores).

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta