La política de tipos cero en USA, vigente desde hace 5 años aún continuará hasta Q2 de 2015 según Yellen, aunque en el contexto económico y financiero actual es improbable que las autoridades suban los tipos más allá del 1.5 – 2% en próximos años, salvo brotes de inflación inesperados y bruscos.

La política ZIRP es, un remedio o herramienta de política monetaria, temporal y llegará a su fin presumibemente en los próximos 15 a 18 meses.

El volumen de deudas (sólo la deuda imputable USA supera los $17.5 trillions, vean el reloj) es de una magnitud tan acongojante que con tipos al alza, el coste del servicio de la deuda será dificilmente asumible. El final del ZIRP no provocará repuntes intensos de tipos.

De acuerdo con el BIS, la deuda global a cierre de 2013 alcanzaba los $100 trillion, desde $70 en 2007. Los bancos centrales y gobiernos han incrementado la deuda global un 42% en sólo 6 años.

EEUU ha sido el principal actor en la creación de nueva deuda, de acuerdo con Bloomberg, su deuda soberana en circulación ha crecido desde los $4.5 trillions hasta $12.5 trillions durante el periodo.

También la deuda corporativa ha aumentado gracias a la emisión de enormes sumas de deuda nueva. La emisión total de bonos corporativos alcanza alrededor de $22 trillions, buena parte de los cuales se han empleado en programas de compra de autocartera, en menor medida en políticas de dividendo, que a su vez han coadyuvado en la reflación de activos programada desde los Bancos Centrales.

La batalla de la FED contra el denominado fantasma de la deflación está siendo combatida con medidas como inyectar liquidez a mares, mantener los tipos de todo el espectro de la curva en niveles manipuladamente insignificantes, recapitalizar el sistema financiero, inventar «efecto riqueza» mediante la reflación de activos mobiliarios e inmobiliarios… en resumen distorsionando la realidad económica y financiera.

Después de 5 años y $4.2 trillions en el balance, la FED no ha conseguido aún revertir la marcha de los precios, el IPC USA ronda el 1% y las expectativas de inflación continúan siendo muy bajas.

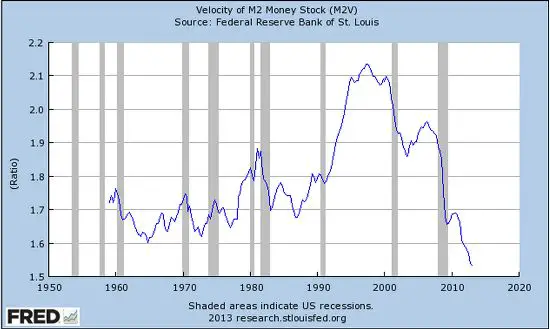

La trampa de liquidez y la menguante velocidad de circulación del dinero, hasta niveles mínimos históricos, está dificultando la labor de combate contra el «fantasma».

El efecto riqueza, sin embargo, si ha regresado a niveles pre crisis pero la distribución de esa riqueza inventada, muy injustamente repartida, no facilitará la mejora de la circulación de esa supuesta riqueza.

Según distintas estimaciones, se ha beneficiado del «efecto riqueza» sólo el 10% de la sociedad, la más pudiente. Por ese motivo, el incremento esperado en gasto y consumo del otro 90% de la población, que ha quedado apartado y fuera de esa riqueza, permanecerá en cotas bajas… y el consumo aporta dos tercios al PIB.

En algún momento, con el paso del tiempo la FED podría encontrar el camino buscado para aumentar la velocidad de circulación del dinero y en ese momento se trasladará a precios en forma de presión inflacionista.

VELOCIDAD CIRCULACION DINERO, M2.

Si, por el contrario, la velocidad de circulación no mejora, el fantasma de la deflación continuará ensombreciendo la marcha económica y la FED se verá obligada a adoptar nuevas medidas, como modular de nuevo su cómodamente enigmático TAPER- DATA-DEPENDIENTE o situar la tasa de facilidad de depósito en negativo… apostamos por la primera ya que la segunda medida es contraria a los intereses del potente lobby bancario.

Los gobiernos están acostumbrados a crear inflación cuando la deuda se dispara, con el fin de erosionar su valor. Los Bancos Centrales saben cómo generar inflación, aunque se tomen su tiempo y lleguen tarde, lo consiguen.

La deflación por contra supera a los dos, gobiernos y Bancos Centrales, quizá de ahí esa forma de aludir a la caída de precios «fantasma de la deflación».

Supera a los gobiernos porque la deuda aumenta su valor real en fases de caídas de precios, o no se deterioran con el paso del tiempo, y estas a su vez ralentizan el consumo. A los Bancos Centrales porque no tienen tan claro cómo actuar (Japón es un ejemplo de deflación sin controlar durante cerca de 30 años) e incurren en políticas erráticas y de disolución compleja.

La última conferencia ofrecida la semana pasada por el analista Marc Faber en Australia, versa sobre lo que considera la «Fase terminal de la gigantesca burbuja de crédito y activos», considerando que las consecuencias no deseadas de la manipulación global de mercados financieros y tipos de interés harán acto de presencia y será el final de los máximos en bolsa y mínimos en tipos.

En este sentido, el disparado optimismo de los inversores, que tanto confían en la PUT de las autoridades para sostener los precios, también cambiará y como es costumbre de la manera más dolorosa.

El Margin Debt (o dinero prestado para comprar acciones) del mercado, medido a través del NYSE -New York Stock Exchange- ha registrado nuevos máximos históricos hasta $465.7 billion en febrero, desde $451.2 billion en enero o $366.1 billion hace sólo un año.

El mercado permanece en zona de máximos y disfrutando de la entrada de flujos, cada vez más apalancados y cada vez más de inversores retail, ayer el SP500 registró nuevo máximo histórico marginal de acuerdo con previsiones de probabilidad expuestas en posts recientes.

SP500 15 minutos

Esta es la primera semana de mes y por tanto la atención del mercado está centrada como de costumbre en los datos de empleo USA.

Ayer se publicó la creación de empleo privado de ADP, se crearon 191.000 frente a los 178.000 anteriores pero lejos de los 215.000 esperados por el mercado.

Hoy se presentan los datos de subsidio al desempleo y finalmente el Departamento de Trabajo USA publicará mañana la tasa de paro, el mercado espera la tasa en el 6.6%, sin cambios.

La cita más importante de la semana, no obstante, es la reunión del BCE de hoy, ante el posible anuncio de acciones expansivas. Draghi se mantiene hasta ahora silente a las sugerencias recibidas desde el FMI y del presidente del Bundesbank.

Hoy habrá volatilidad, mañana también!!!