Cumpliendo con el guión profusamente anticipado, con el mensaje directo «live possiblity» lanzado en noviembre por la Sra Yellen, el FOMC subió ayer los tipos por primera vez desde junio de 2006, un leve retoque de +0.25 puntos, en decisión adoptada de forma unánime por el Consejo.

La Sra Yellen declaró el fin de la heterodoxia: «today’s move marks the end of an extraordinary period». Ojalá!

La cobertura intelectual o académica para justificar la decisión tampoco fue novedosa, “considerable progress that has been made” “reflects the committee’s confidence that the economy will continue to strengthen”.

El comunicado puntualizó en modo lingüístico tintado de FedSpeak, citando factores como “moderate economic expansion»,»strength in housing spending and business fixed investment», o “underutilization of labor resources has diminished appreciably”.

Aprovecharon la ocasión para lanzar la revisión de expectativas de crecimiento y empleo para 2016, el PIB mejorará, según argumentan expertos de la FED, una décima respecto el dato anterior hasta +2.4% y el Paro caería una décima más del 4.8% antes estimado.

Un crecimiento del +2.4% es decente pero en contexto, se trata de un crecimiento sub-par bien por debajo del potencial USA, inferior a la media de recuperaciones del último siglo, conseguido contra deuda, cuyos cimientos son extremadamente frágiles y la inversión productiva es la gran ausente.

PIB USA, largo plazo

La inflación es baja e inferior al umbral del 2% establecido por la propia institución monetaria, por lo que el comunicado hizo referencia expresa a su debilidad, también en tono optimista afirmando que la FED espera cierto alza de precios en el medio plazo.

En lugar del esperado mensaje «one and done«, el escenario base que la FED maneja es de «ajustes graduales», como debe ser.

Lo curioso fue la reacción de las bolsas, que esperando un mensaje tranquilizador «una y no más» recibió lo contrario y aún así respondió con fuertes alzas, ninguneando el impacto psicológico que supone el anuncio de «final de un periodo extraordinario».

Las bolsas subieron, de acuerdo con el escenario comentado en recientes posts del lunes y miércoles y hubo volatilidad en todos los activos cotizados, en general muy en línea con lo esperado.

La FED noticia estaba completamente descontada, la influencia del vencimiento de derivados trimestral es decisiva, tal como exponía el post del lunes. así como el comportamiento del mercado en los últimos compases del año, rally de navidad y mega maquillaje o «window dressing», asuntos también explicados en este blog.

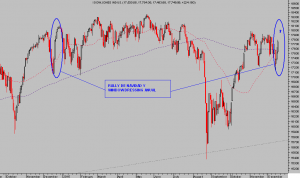

DOW JONES diario

Las proyecciones de mercado, al margen de la respuesta inmediata a la decisión de la FED, (reservado suscriptores).

Recordemos que el impacto económico de 0.25 puntos, o sobre los mercados o en las decisiones de inversión de los empresarios o incluso en el comportamiento del consumidor es marginal, prácticamente nulo.

La economía va a continuar empantanada y creciendo por debajo de su potencial, la inversión CAPEX sólo aumentará si los empresarios observan fuerza en la demanda y el consumidor destinará más dinero a comprar sólo si confía en el mantenimiento del empleo y estabilidad de sus ingresos.

Las empresas continuarán reduciendo o eliminando dividendos, vendiendo activos no estratégicos y ajustando sus estructuras para adecuarlas a un entorno hostil, caracterizado por fuertes deudas y bajo crecimiento, con beneficios en descenso.

En último término, cambios de 0.25 puntos no afectarán pero sí puede incidir sobre la psicología del inversor frente a un mercado dañado hasta el tuétano por subsectores como High Yield y Bonos Basura, con elevada capacidad de contagio y probada influencia histórica sobre las cotizaciones, tal como mostraba en detalle el post de ayer.

El impacto del FOMC sobre la cotización del Dólar fue tímido, la primera reacción del mercado está siendo suave y las proyecciones base apenas han cambiado.

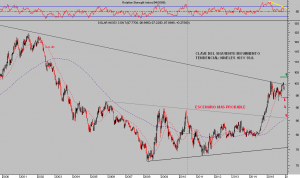

DÓLAR INDEX, semana

El seguimiento de la cotización y pauta y proyecciones del Dólar es clave por su influencia global pero además ahora de especial interés por la interconexión de las divisas y especialmente en el universo de naciones productoras de materias primas.

El desplome de las monedas puede recibir una pista de gran relevancia sobre eventual giro e inicio de movimientos tendenciales, en función del comportamiento del Dólar.

También el destino de los metales preciosos tiene un vínculo fuerte con el dólar, de gran interés.

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves para invertir que ofrecemos. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta

Un comentario

A la vista de la situacion esta madrugada en China y la situación del futuro del S&P 500, considera prudente cancelar las posiciones de renta variable?

La situación de la cartera es 30% RV europea

Perdida desde 1 enero 1%

Tomar ya ETF QID?

Gracias por su comentario

Un saludo