En plena campaña de presentación de unos resultados empresariales USA que prometen estelares, gentileza principalmente de la reforma fiscal, y con el universo tecnológico con resultados por encima de la media del mercado, los ejecutivos de las compañías continúan mostrando un comportamiento sospechosamente ilegítimo.

En una economía que adolece de una demanda fuerte y solvente, es innecesario para las empresas emplear fondos en ampliación de instalaciones o capacidad, en nuevas inversiones, y utilizan el dinero extra de la rebaja tributaria en otros menesteres, como en aumentar la compra de acciones propias para la empresa -autocartera-.

Este año alcanzarán un total de compras record estimado en alrededor de $850.000 millones frente a los $530.000 M del pasado año.

Observen el desglose de flujos de compra de acciones en el mercado USA por sectores, buena parte de ellas procedentes de buybacks o compra de autocartera.

En tanto que las compras de acciones propias presionan al alza las cotizaciones hasta niveles injustificables, estos mismos ejecutivos aprovechan para hacer caja vendiendo las acciones de sus carteras personales y también a ritmos record, según los últimos datos actualizados la semana pasada.

El ratio de ventas/compras netas de acciones de parte de insiders ha subido con fuerza en el último mes, con un comportamiento vendedor neto muy marcado.

Las empresas FAANG han subido en bolsa como la espuma y arrastrado al conjunto del mercado al alza, pero las subidas han sido más rápidas que las de sus beneficios y los niveles de valoración bursátil se han disparado. Serán necesarios sucesivos trimestres de resultados potentes para poder relajar las valoraciones y justificar los precios.

Además de los tradicionales ratios PER, en niveles realmente altos, observen, por ejemplo, el nivel alcanzado por el ratio Precio/Ventas, en máximos nunca antes registrados.

Además de necesitar un largo periodo de resultados fuertes y por encima de la media para justificar los ratios de valoración, las empresas también deben prestar atención a otros flancos, como el endeudamiento en máximos históricos.

El proceso alzas de tipos de interés en marcha continuará y numerosas compañías, cuyos negocios ordinarios mantienen unos márgenes exiguos y en muchos casos inferiores al coste de capital y financiación, se enfrentan a un futuro oscuro.

El problema es que los Bancos Centrales han dispersado niebla por los mercados, en forma de condiciones monetarias, reflación de activos y estímulos varios que han degenerado en una distorsión de mercados histórica. Distorsión en la formación de precios de renta fija y variable, en la valoración de riesgos, en la sostenibilidad de empresas inviables o creación de zombies…

La situación actual de mercados, por tanto, entraña peligros ocultos tal como reconocía la semana pasada la CEO de JPMorgan Asset Management, Mary Callahan Erdoes

- “You could have a bunch of walking-zombie companies and you don’t even know it”.

- “That’s a super dangerous place to be”.

- “You’re equally rewarding the A-plus student and the student who’s doing no homework and is just showing up”. “That’s a super dangerous place to be, because when that gets pulled back, and the markets have to sort of figure out the good from the bad, and you have real-money buyers in there, as opposed to the governments, then you start to do your homework and you figure out, ‘This is not all the same».

En esta situación de visibilidad inversora nublada por las condiciones monetarias, los inversores persisten en acercarse al mercado bursátil sin temor y asumiendo riesgos apalancados hasta el extremo. Los datos de evolución del apalancamiento del mercado en máximos históricos así lo atestiguan:

La compra de autocartera es un factor de demanda de acciones que ayuda a las cotizaciones a subir, y al Beneficio por Acción a mejorar, por reducción del denominador, pero no se trata de un factor estructuralmente positivo tal como demuestra la evidencia empírica sobre la relación ente aumentos de autocartera, inversión y empleo.

Es también un catalizador de ampliación de la brecha de desigualdad, como se comprueba con los datos más arriba explicados. Los principales tenedores de acciones son los ciudadanos con poder adquisitivo medio-alto, fondos y grandes patrimonios, los agentes más beneficiados por la subida de las cotizaciones frente a la clase trabajadora y el conjunto de la economía que apenas reciben beneficios.

Datos del Smart Money Flow Index, mostrados en distintos post recientes, además sugieren que los inversores más «in the know» acumulan semanas en posición vendedora, es decir, reafirma la decisión mayoritaria de los insiders, más arriba expuesta, y otros grandes inversores.

Cautela, máxime cuando la historia recuerda que máximos de autocartera y máximos históricos de las bolsas suelen coincidir en el tiempo y a continuación llega el invierno… !

Ayer se publicaron en USA los datos de evolución del mercado inmobiliario, uno de los soportes de la economía, y resultaron decepcionantes. Las ventas de cadas cayeron por tercer mes consecutivo mientras que los precios continuaron al alza.

PRECIOS VIVIENDA USADA, USA

La subida de tipos, encarecimiento y cierta restricción en el acceso a la financiación explicarían el retroceso de las ventas durante los pasados tres meses… y la subida de tipos continuará!. Hace un año los tipos hipotecarios a 30 años eran del 3.8% y hoy son un 23% más caros, en el 4.8%.

Los inversores respondieron con ligeras ventas en la apertura de la sesión de ayer y enviaron a los índices a la baja, sólo durante los primeros compases. Poco después de la apertura, los índices comenzaron a recuperar posiciones para terminar la jornada en territorio mixto y ligeramente alcista, el Nasdaq recupero un tímido +0.28%, el SP500 un 2.18% y el Dow cayó un -0.06%

NASDAQ semana.

El Dow Jones registró máximos en enero y desde entonces dibuja un comportamiento lateral sin ofrecer pistas fiables estríctamente técnicas sobre la dirección de la ruptura

DOW JONES 60 minutos

DOW JONES diario

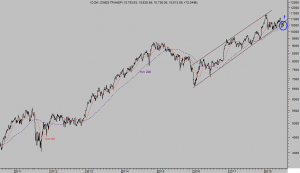

El Dow de Transportes, sin embargo, ha quebrado una pauta alcista perfectamente canalizada y en vigor desde los mínimos de enero de 2016. La ruptura es de momento leve y será muy importante, desde la Teoría de Dow, analizar su comportamiento en el actual proceso de test o regreso a la directriz perdida.

DOW TRANSPORTES, diario

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta