El AQR, Asset Quality Review, realizado a la banca europea y presentado el domingo tenía el propósito de confirmar la realidad de las cuentas y comprobar que el ratio de capital establecido del 8% se está respetando. También, de analizar la capacidad de los bancos para afrontar situaciones adversas, de estrés, inspeccionando para ello que los ratios de solvencia mínimos exigidos en el 5.5% se están cumpliendo.

El estudio ha revelado que el sector bancario europeo tiene unas necesidades de capital de €24.600 millones, algo menos del 3% del total, repartidos entre los 13 bancos que han suspendido los Test. Necesidades que se reducen hasta €9.600 si se consideran las ampliaciones de capital realizadas durante este año.

Los resultados han sido tomados por los expertos con cierto optimismo, bajo la idea de que los bancos en su mayoría están haciendo los deberes para reconstruir los balances tras el impacto de la crisis y provisionando adecuadamente. Esta es la opinión general… o generalmente difundida.

Los déficit de capital son en todo caso cantidades manejables pero han causado estragos entre los bancos afectados, los suspendidos. El sector italiano fue uno de los más perjudicados y ayer sufrió un duro castigo en bolsa, los inversores salieron despavoridos provocando caídas en sus cotizaciones del 5% al 18%.

Las acciones del banco más infracapitalizado y peor parado de los Test, Banca Monte dei Paschi caían un 15% antes de ser suspendidas de cotización. Necesita capital nuevo por importe de €2.100 millones y se abren posibilidades de algún tipo de operación corporativa.

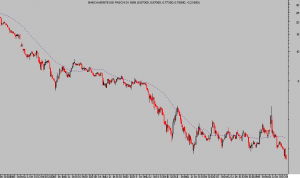

Estas operaciones tienden a perjudicar a los inversores y de ahí la huida en masa de ayer, continuación de la brutal caída del 97% acumulada desde 2.007. Es uno de los pocos bancos que cotiza por debajo de los mínimos de 2.009.

BANCA MONTE DEI PASCHI semana

Ante tan compleja situación patrimonial, caben varias opciones para su recapitalización. La posibilidad de lanzar una nueva ampliación de capital pero en este particular el riesgo de fracasar es alto. También podría ser absorbida por otra entidad, opción hoy más plausible, o en último término solicitar fondos a las autoridades.

El índice de la Bolsa de Milán corrigió duramente desde una zona, por otra parte, técnicamente complicada de superar y tras un rango intradiario del 4.34%.

FTSE MILAN semana

El aspecto del índice es técnicamente frágil en plazos cortos, similar al del resto de índices. El escenario técnico más probable apunta a caídas adicionales, probablemente el último tramo del proceso correctivo iniciado meses atrás.

Vean, por ejemplo, el aspecto técnico del IBEX-35 tras la súbita recuperación de pasadas sesiones.

IBEX-35 diario

La recuperación desde el «wash-out»de la sesión del 16 de octubre ha sido en vertical, como en la generalidad de los grandes índices de bolsas occidentales. Técnicamente, el repunte ha sido suficiente para regresar al alza en busca de su media móvil de 200 sesiones, perdida el 8 de octubre, para realizar el usual test de la directriz perdida o pull-back -trazo rojo- y en ello recuperar el 0.618 de la caída previa.

Esta confluencia de referencias coincidiendo en la misma zona de cotización es robusta como para repeler el rebote técnico, tal como sucedió en al sesión de ayer. En tanto que el Ibex-35 cotice en cierres por debajo de los 10.634 puntos, conviene esperar un nuevo proceso de ventas.

La imagen del índice europeo por excelencia, el Eurostoxx 50, es también parecida, más débil si cabe que la del Ibex-35 al haber recuperado tan sólo el 50% de la caída previa y no el 61.8%, y augura peligro también de recaída.

EUROSTOXX 50, semana

El índice alemán, DAX 30, también ha desarrollado un rebote técnico interesante, del 5.9% en 8 sesiones, y conseguido corregir el 50% de la caída previa.

No obstante, el rebote no ha tenido aún fuerza para superar referencias técnicas relevantes, ni alcanzar sus respectivas medias móviles de 50 y 200 sesiones, ni para todavía mejorar el aspecto de los indicadores y osciladores.

DAX-30, semana

El repunte antes descrito para el DAX, se repite con bastante parecido técnico en otros índices europeos como el CAC-40 o el citado más arriba índice de Milán, o incluso el FTSE-100 inglés, que apenas ha conseguido recuperar el 50% de la caída previa.

La debilidad es manifiesta en la mayoría de índices EU y USA a pesar del fuerte rebote. El riesgo de recaídas es considerable y de momento mayor que la posibilidad de superar referencias técnicas que obligarían a retirar el cartel de peligro.

El post del viernes de la pasada indicaba una interesante lectura de ciclo del Dow Jones. Conviene tener presente su influencia en el pasado, según la que cabe esperar el inicio inminente de un nuevo tramo a la baja.