El rally de verano ha sido uno de los más intensos de la historia, vean la rentabilidad acumulada julio-agosto del SP500 desde 1940.

Contabilizando también la fuerte recuperación de la segunda mitad de junio, la rentabilidad asciende a casi el 20%, pero la alegría parece haber quedado atrás.

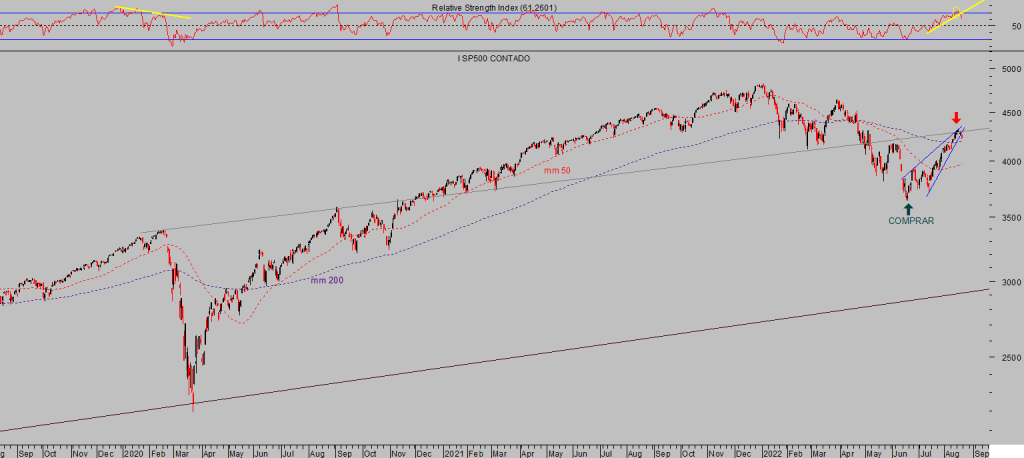

S&P500, diario.

Los nervios han regresado a las bolsas, después el fuerte tropiezo del viernes hoy las ventas de acciones abundan y la volatilidad está creciendo fuerte y de acuerdo con las previsiones y argumentos compartidos en estas líneas la semana pasada.

Los índices están rompiendo referencias técnicas de control y las pautas técnicas del rebote corren peligro con la corrección en marcha.

El jolgorio de mercados experimentado desde el 15 de junio, con alzas de las bolsas muy generosas pero escaso volumen de contratación suelen ser sospechosas.

La recuperación fulgurante de los valores con mayor beta, mayor «Short interest» acumulado, de memes, de empresas sin beneficios, de los bonos basura, etc…, es decir, de la morralla del mercado, son sorprendentes pero no casos aislados y son de hecho habituales en procesos de rebote técnico de mercados.

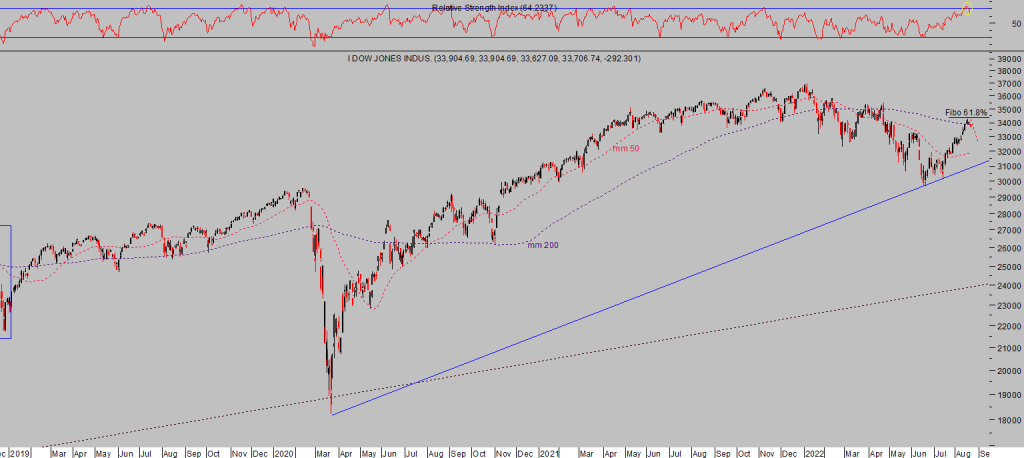

DOW JONES, diario.

La evolución de la economía tiende a ser descontada por los mercados financieros con unos 6 meses de anticipación, excepto en periodos de intervención masiva en la formación de precios y manipulación a través de las políticas de reflación de activos orquestadas por las autoridades.

Vean cuadro comparativo elaborado por Ned Davis Research con datos del SP500 y NBER:

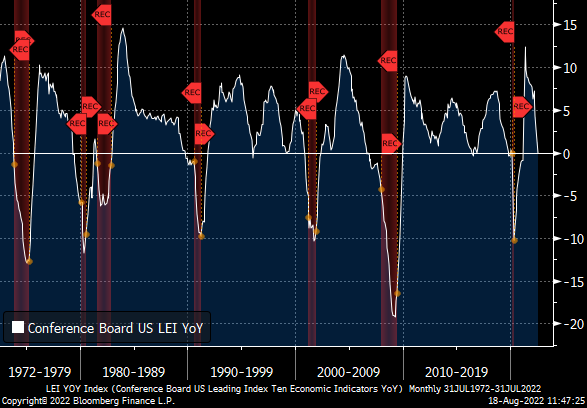

Los Indicadores Adelantados también informan de las perspectivas y escenarios económicos más probables y, en vista de su comportamiento, están advirtiendo gran enfriamiento o más bien un periodo de «no-recesión», según argumentario de las autoridades, o de recesión según reflejan los datos y reconoce el resto de mortales.

Además, cuando los Indicadores Adelantados registran 5 lecturas mensuales consecutivas en rojo, la historia demuestra que es signo de recesión asegurada.

El sector inmobiliario es también un indicador adelantado, está en clara corrección augurando debilidad económica y caída del consumo.

No obstante, también es un indicador adelantado de la inflación y la lectura en este sentido es más positiva ya que al enfriarse el sector, caen los precios de las viviendas, de los alquileres, la actividad de los oficios, las ventas de equipamiento, muebles y ropa de casa, etc… y eventualmente arrastra a la baja los precios, la inflación.

Sin embargo, no será tan fácil resolver el problema de las presiones de precios, muchos bienes y materias primas están corrigiendo pero los precios de la energía, particularmente el Gas Natural, de los alimentos o los salarios continúan fuertes y amenazando con sostener el IPC en niveles altos durante tiempo más prolongado de lo deseable y, peor, de lo que los mercados puedan estar hoy descontando.

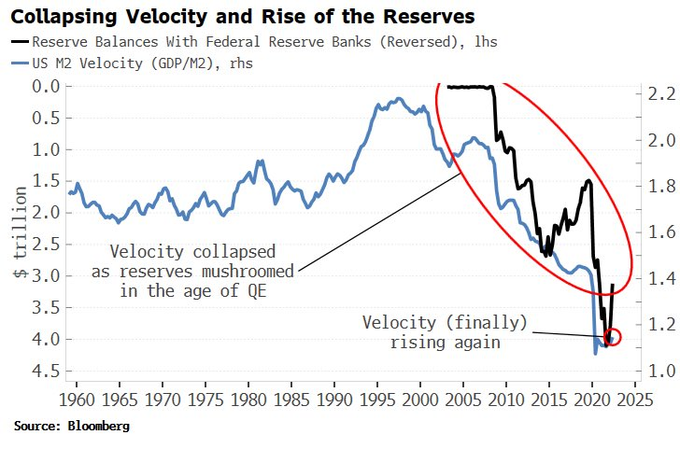

Tras una década de creación desmesurada de liquidez o dinero-fake, de haber conseguido entrar en la mayor trampa de liquidez de la historia, los bancos centrales han conseguido desestabilizar los sistemas económico y financiero por completo.

La inflación ha sido baja durante muchos años pero la agenda oculta ha funcionado a la perfección y ahora la inflación se ha desbocado, con síntomas de aliviarse pero con el peligro de que es ahora cuando la velocidad e circulación del dinero está comenzando a despertar, después de lustros de caídas.

Precisamente por el efecto de la inflación sobre el ahorro, erosión y pérdida de valor real, la velocidad está creciendo por efecto «desatesoramiento», entre otros, y aumentos de la velocidad del dinero están íntimamente relacionados con procesos inflacionistas.

El mercado de bonos viene semanas tratando de interpretar el alcance de la fuerza inflacionista y de la desaceleración de la economía, la rentabilidad del Bono a 10 años alcanzó el entorno del 3.3%, después corrigió hasta la zona de l 2.7% y ahora ha regresado de vuelta hasta el 3% ante los temores de que una inflación más elevada y enraizada en el sistema y que podría estar presente durante más tiempo del inicialmente estimado.

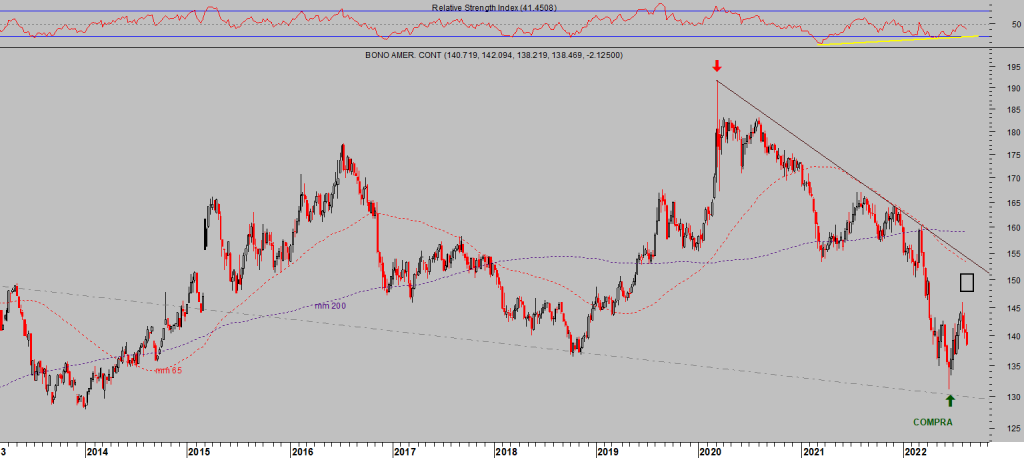

El rally de precios de la deuda se ha desarrollado según lo previsto, aunque sin llegar a alcanzar de pleno la zona objetivo inicial proyectada en junio. Puede tratarse de una simple corrección tras semanas de alzas y habrá que prestar atención estrecha a su comportamiento.

T-BOND, semana.

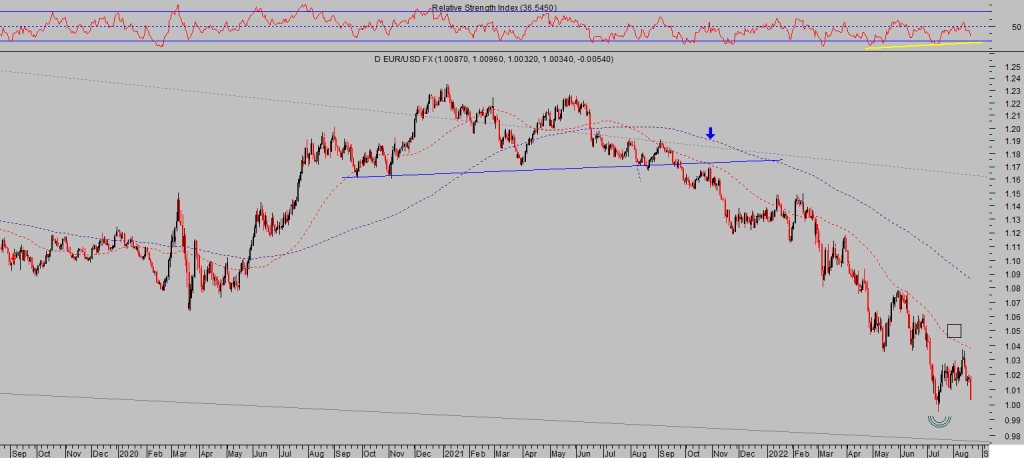

Igual que al Euro-Dólar, alcanzó prácticamente la zona objetivo pero se ha girado con fuerza y por motivos fundamentales distintos a los del T Bond, que comentaremos en el post de mañana junto con novedades técnicas y perspectivas:

EURO-DÓLAR,

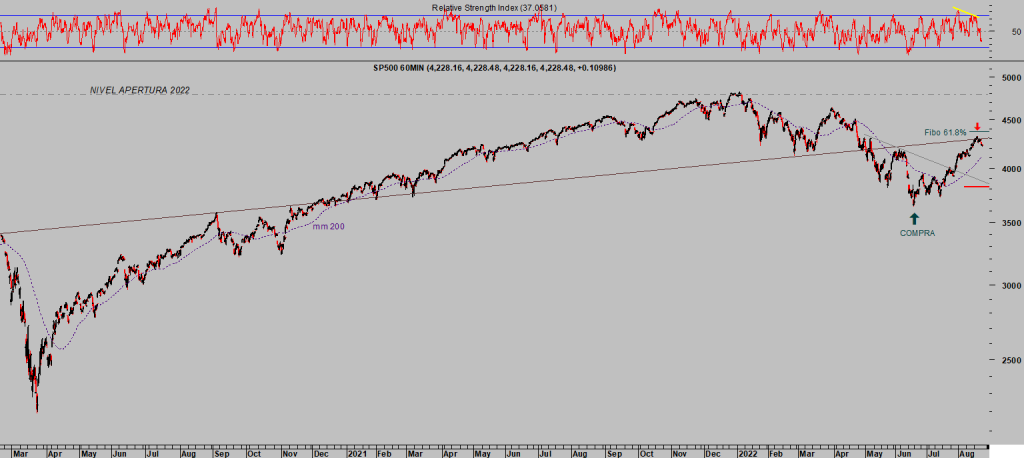

Las bolsas alcanzaron máximos del rabote el masado martes y estuvieron tratando de rebasar resistencias, sin éxito, hasta que se giraron con fuerza bajista en la sesión del viernes; el Nasdaq cerró perdiendo un 2%, el SP500 un -1.3%y el Dow Jones abajo un -0.86%.

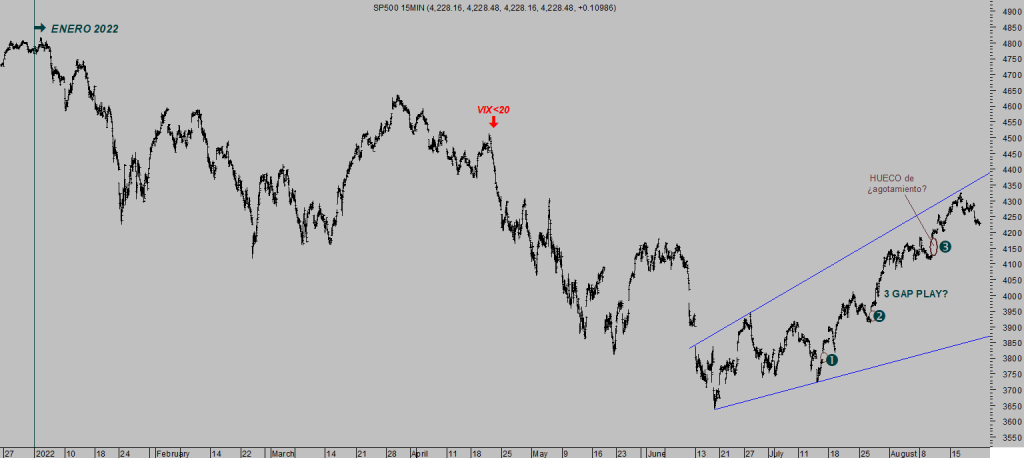

S&P500 15 minutos.

La huella técnica dejada tras subir ese casi 19% durante el verano es típica de agotamiento del tramo, sobrecompra, divergencias, lectura de pauta, referencias proporcionales de corrección, directrices, «3 gap play»…

S&P500, 60 minutos.

Las caídas continúan en la jornada de hoy, las bolsas europeas pierden más de un punto porcentual, el DAX alemán cerca del 2% y está siendo uno de índices europeos más castigados, gracias a lo cual, la estrategia sugerida acumula una interesante rentabilidad. Lo más interesante, la gestión del riesgo a través del seguimiento dinámico de posiciones, ha permitido ajustar nivel de activación de orden stop de protección y eliminar por completo el riesgo.

DES2, diario.

«The problem with the world is that the intelligent people are full of doubts, while the stupid ones are full of confidence.» – – Charles Bukowski

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta