El Sr. Timiraos, periodista de Wall Street Journal y considerado portavoz no oficial de la Reserva Federal lanzó ayer un mensaje a través de la red X (exTwitter):

- «Un aumento sostenido de las rentabilidades de los bonos del Tesoro a largo plazo podría estar llevando el histórico ciclo de subidas de tipos de la Reserva Federal a un final anticlimático«,

… sugiriendo justamente antes de la publicación de los datos de inflación de septiembre (PPI ayer e IPC hoy) que la Reserva Federal podría permanecer en modo «esperar y ver» al margen de los datos de evolución de precios.

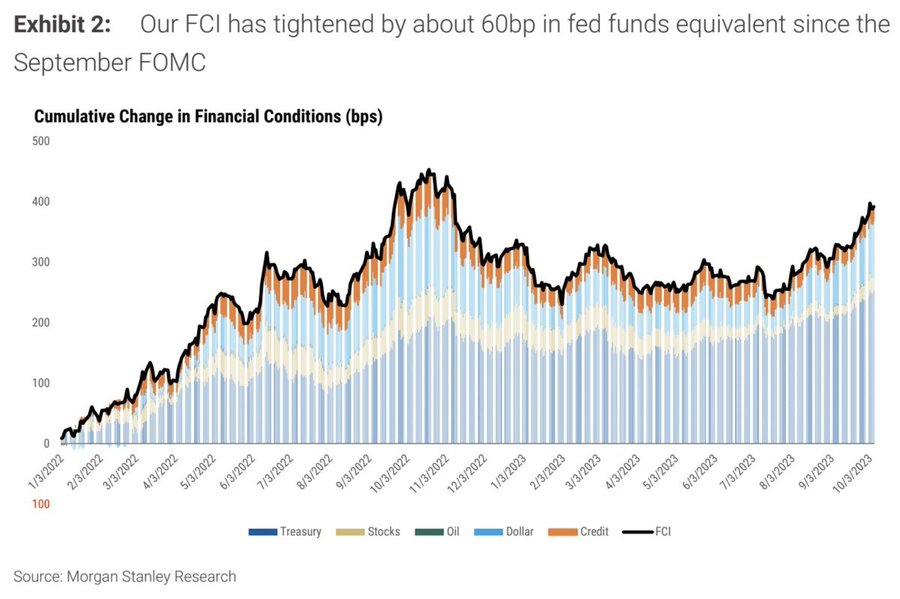

Morgan Stanley también se refirió a la coyuntura financiera y monetaria indicando que la dureza de las políticas restrictivas de la reserva Federal podría ser ya suficiente.

- «Nuestro Índice de Condiciones Financieras (FCI) se ha endurecido el equivalente a más de dos subidas de 25 puntos básicos la reunión de septiembre, lo que sitúa la situación en línea con la intención de la Fed».

Medidas a través del indicador de Goldman Sachs, las condiciones financieras han alcanzado el nivel más restrictivo de los últimos años y en esta tesitura las autoridades estarán muy pendientes de los acontecimientos y del apuntalamiento de las bolsas para evitar la quiebra de referencias técnicas relevantes de los índices, con objeto de evitar que las caídas subsiguientes de las bolsas pudieran presionar aún más al alza las duras condiciones financieras registradas.

También ayer, el presidente de la FED de Atlanta, Sr Raphael Bostic, afirmó que «No creo que necesitemos aumentar las tasas más«, declaraciones realizadas dos días después de que el vicepresidente de la FED , Jefferson, y la presidente de la FED de Cleveland, Sra Logan, defendiesen igual hipótesis.

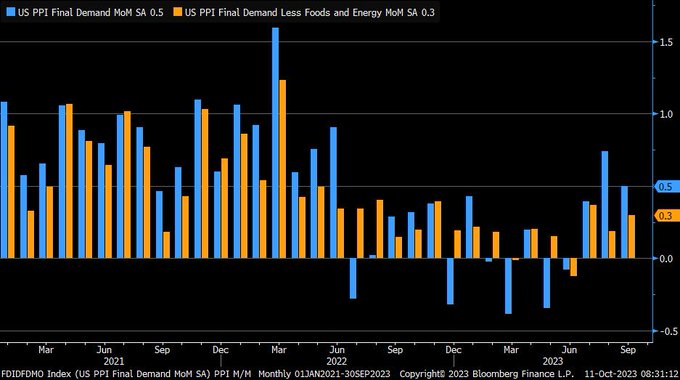

Después de tanto preparativo para evitar nervios de los inversores tras la publicación de los datos de inflación de esta semana, ayer se publicó el dato de precios a la producción con un fuerte aumento de 5 décimas en septiembre, frente a las 3 décimas previstas.

Los argumentos expuestos recientemente en estas líneas para anticipar un aumento de la inflación han actuado, principalmente la fuerte subida del precio de la energía y el final del efecto calendario el pasado mes de agosto que tanto ha beneficiado las lecturas relativas de inflación durante la primavera y verano.

ÍNDICE DE PRECIOS INDUSTRIALES -PPI-, EEUU.

La tasa PPI interanual aumentó nada menos que 6 décimas respecto al mes anterior hasta alcanzar el 2.2% y la subyacente 5 décimas hasta el 2.7%. Son niveles razonablemente contenidos pero se ha quebrado claramente la tendencia a la baja iniciada desde los niveles máximos de casi el 12% alcanzados el pasado año.

ÍNDICE PRECIOS A LA PRODUCCIÓN, EEUU

Es interesante observar la actuación de la Reserva Federal para modular el ánimo de los mercados, cuando hace un mes los datos de inflación eran moderados pero los de paro buenos, deslizaban la idea de que habría que seguir subiendo tipos.

Ahora que los precios vuelven a amenazar con subir, las autoridades y Wall Street tratan de relajar los temores afirmando lo que hemos visto más arriba.

Hace unas semanas la FED defendía el relato soft landing, de repente, llegó en septiembre Powell y afirmó que el soft landing no es el escenario base con el que trabaja.

Todo el mundo, autoridades monetarias incluidas, hablan de «higher for longer» pero la Sra Yellen dijo ayer que no se puede dar por hecho: «higher for longer is by no means a given».

El factor comunicación es una potente herramienta de política y de control de mercados, aunque tiende a elevar la incertidumbre a niveles de ceremonia de la confusión.

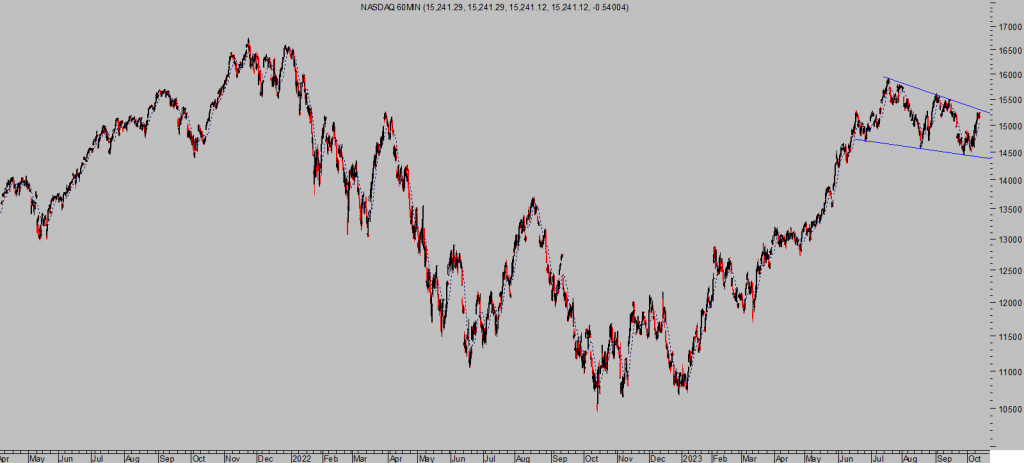

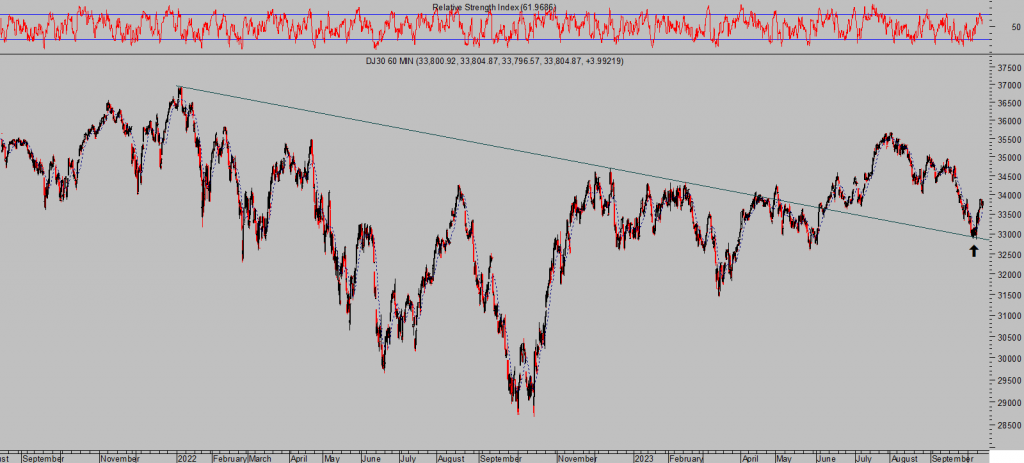

Las bolsas reaccionaron al dato de inflación con ventas que se fueron profundizando a medida que transcurría la jornada, hasta que a dos horas del final encontraron suelo y desde entonces escalaron posiciones de manera decidida y ordenada, liderados de nuevo por el sector tecnológico (Risk On ha vuelto?) para cerrar subiendo un +0.7% el Nasdaq, un +0.43%. el SP500 y el Dow Jones +0.21%.

Hoy es la cita con el dato de inflación al consumo IPC, es posible que resulte más alto de lo estimado por los expertos aunque el mercado ha recibido todos los parapetos necesarios para que una eventual reacción correctiva no termine siendo caótica.

Más que caótica, lo que trasluce de las imágenes técnicas (además de la serie de factores que hemos venido exponiendo desde hace semanas para defender una resolución al alza, como la estacionalidad mensual, sentimiento, posicionamiento, técnicos o estacionalidad del tercer año presidencial), es la posibilidad de que las subidas finalmente rebasen referencias técnicas de control de la tendencia y permitan a los índices encaminarse de nuevo hacia zona de máximos históricos.

NASDAQ-100, 60 minutos.

DOW JONES, 60 minutos,

Los niveles clave de los índices para decidir su comportamiento en el medio plazo, recientemente compartidos en estas líneas, se encuentran relativamente próximos, tanto por arriba como por abajo, y permitirán realizar un seguimiento estrecho y certero de las intenciones del mercado.

Desde la semana pasada venimos apostando por alzas de las cotizaciones, para lo que hemos desarrollado distintas estrategias de riesgo bajo y limitado que ya han comenzado a proporcionar interesante rentabilidad.

QQQ3, semana

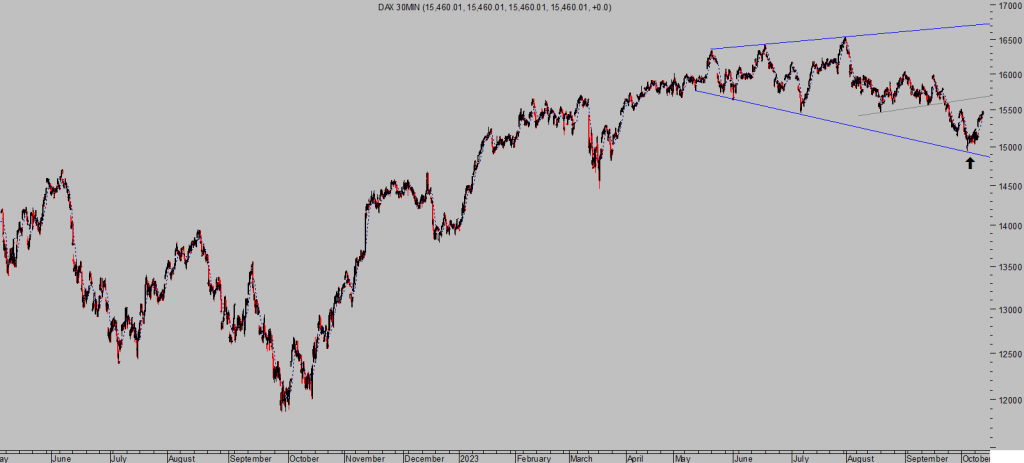

La imagen técnica de las bolsas europeas es también prometedora, siempre que las referencias de control sean respetadas, e invita a proyectar nuevas subidas en próximas semanas con objetivo en zona de máximos históricos, caso del DAX alemán.

El índice estaría desplegando una figura técnica denominada «megáfono»…

DAX-40, 30 minutos,

… similar a la que dibujó en otoño de 2021.

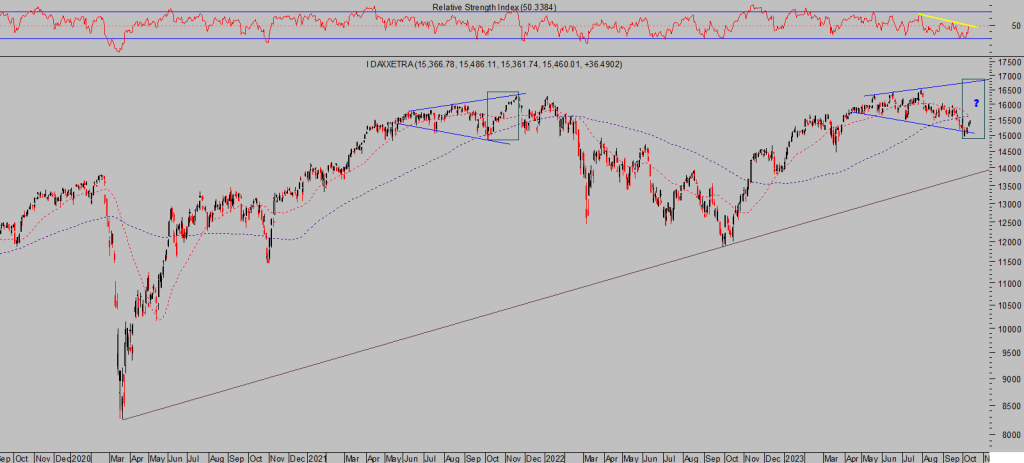

DAX-40, diario,

No obstante lo anterior, es también obligado analizar las posibilidades contrarias ya que observando en detalle la imagen técnica del índice alemán se intuyen peligros importantes si/cuandoquiera que sean confirmados.

Las medias móviles de 50 y 200 sesiones están en posición muy delicada, con la de 50 girada y a punto de cortar a la baja la de 200 en lo que se denomina «cruce de la muerte» y señal que suele anticipar caídas serias y en tendencia de las cotizaciones.

Stay tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta