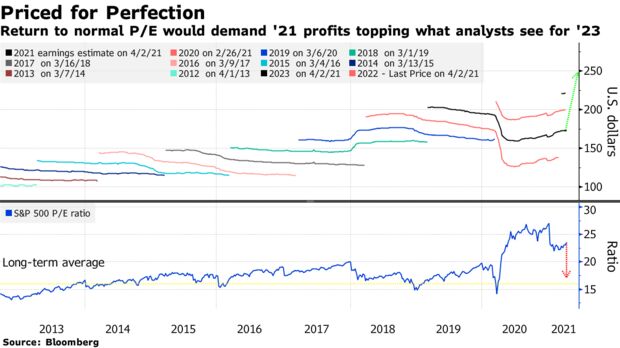

Esta semana da comienzo la temporada de presentación de resultados empresariales del primer trimestre del año en Estados Unidos.

Las expectativas de Wall Street son realmente optimistas como de costumbre, aunque en esta ocasión bien fundamentadas bajo el efecto estadístico comparativo con el nefasto año 2020 de pandemia, confinamientos, cierres y ruina. La recuperación del dinamismo económico y el consumo (contra cheques del helicóptero monetario) en las últimas semanas también es un factor en favor de la evolución de los resultados empresariales.

Los expertos confían en asistir a un crecimiento de los beneficios empresariales en el año próximo al 12%, ceteris paribus, hasta alcanzar un Beneficio por Acción de $203, S&P500. Como suele suceder, las proyecciones que asumen un sistema estático cuando es en realidad muy dinámico e interelacionado, carecen de verosimilitud y en este particular es importante considerar el impacto de la reforma fiscal prevista por Biden.

Los gobiernos necesitan ingresos, no pueden o no deberían elevar los tipos impositivos a las personas físicas para que el consumo fluya y su inercia no se vea mermada pero las empresas americanas sí tendrán que hacer un esfuerzo después de que recibieran un ajuste a la baja histórico con el Sr Trump en 2018, una caída del tipo de gravamen del 35 al 21%.

El equipo de Biden, además de la armonización fiscal internacional propuesta y explicada aquí en post de la pasada semana, propone también subir el tipo impositivo medio a las empresas hasta el 28%, aunque las negociaciones en el Congreso se anticipan arduas y encontrarán fuerte resistencia antes de su eventual aprobación.

Sin subida de impuestos, el crecimiento del Beneficio por Acción podría alcanzar el 12%. Descontando una subida impositiva como la prevista, hasta el 28%, el impacto en beneficios sería rotundo, en lugar de crecer caerían un -5% hasta un BpA del S&P500 de $190.

Los expertos cuantifican el impacto del endurecimiento fiscal sobre los beneficios corporativos USA. Subir la tasa impositiva a las empresas restará $8 de Beneficio por Acción el año próximo, la tasa de armonización fiscal internacional reduciría los BpA en $5 y situar un mínimo efectivo en el 15% reduciría los beneficios por acción en $1.

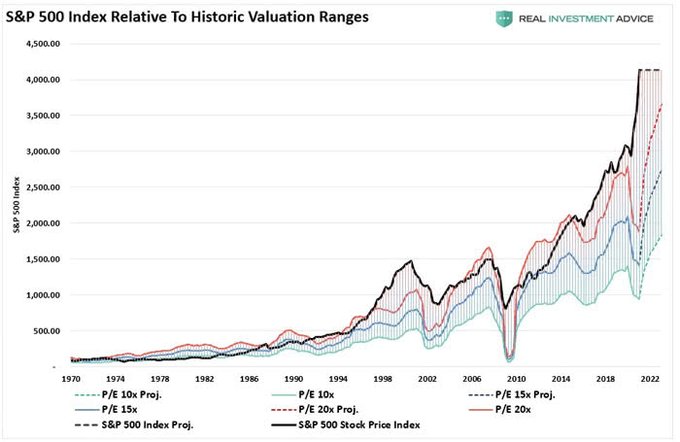

Ante a estos vientos de cara, los inversores continúan complacientes y las empresas cotizando la perfección, el SP500 sobrevalorado alrededor de un 40%.

SP500, semana.

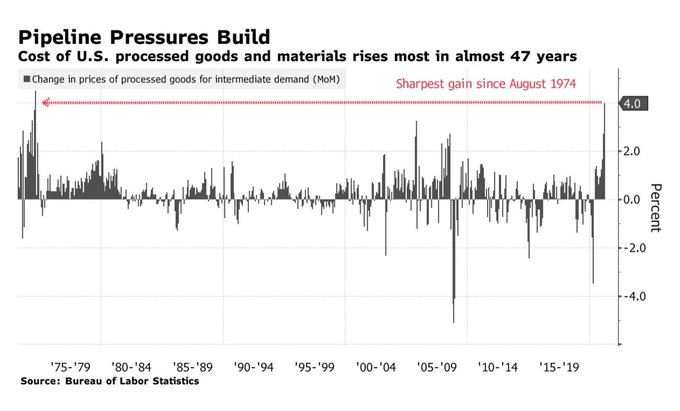

Otro factor importante para las empresas y sus beneficios es el efecto que supondrá la subida de costes que vienen meses sufriendo, así como su capacidad para trasladarlo a precios, es decir aumentar en los precios de los artículos de las estanterías el aumento de costes derivado de la subida del precio de las materias primas.

Recordemos que los precios a la producción se están disparando, han alcanzado en marzo la mayor tasa en una década, y, según datos del Labor Department, el incremento de precios de bienes procesados ha alcanzado registros no vistos desde 1974.

Junto con los resultados, las empresas suelen ofrecer previsiones «forward guiding» para próximos meses y será de especial interés observar su visión al respecto. Es habitual que recuperaciones intensas de la demanda después de periodos de shock en la oferta originen entornos de presiones inflacionistas.

La cuestión es si realmente la inflación despuntará de manera controlada y transitoria como defiende la Reserva Federal y, por tanto, si los tipos de interés y condiciones monetarias generales se pueden mantener de la manera y tiempo que la FED pronostica.

En este sentido el Sr. Martin Wolf, reputado cronista del Financial Times, ha acuñado un interesante término, «Iatrogenic Volatility». Iatrogenia es un daño no deseado provocado al paciente por el médico, incluyendo infecciones de hospital. Volatilidad Iatrogénica sería el caso de las autoridades monetarias, cuya misión es estabilizar los mercados financieros y promover crecimiento económico, causando inestabilidad con sus acciones.

Los inversores están alerta, de momento principalmente los expertos Bond Vigilantes y no tanto los inversores en acciones, y preparados ante la inminente reapertura de la economía, esperando aumento del consumo y caída del paro con una incidencia en la inflación que podría conducir al IPC a tasas desconocidas desde los años 80.

En el contexto de recuperación económica artificial iniciado hace 12 años e intensificado el último año a extremos inimaginables, el aumento desmesurado de la deuda y de empresas zombi, la incertidumbre sobre la fortaleza real del consumo y capacidad futura, etc… la realidad es que existe un nivel de sobrevaloración de las empresas cotizadas histórico que los inversores no quieren ver, aún!.

Expertos analistas e inversores en general se la juegan con los mercados de acciones, tienen muy complicado discernir o cuantificar los aspectos del crecimiento económico, de la mejora del paro o de los beneficios empresariales, etc… que son verdaderos y reales, orgánicos, de los que son simulados por obra y gracia de las políticas monetarias y fiscales y escondidos detrás de una caratula de macromagnitudes oficiales de fantasía.

En este contexto, la evolución de los márgenes será determinante. El post de mañana analizará la evolución de los márgenes empresariales y el impacto del esperado brote de inflación y de la evolución de los costes laborales. También observaremos el impacto de la subida de impuestos sobre los distintos sectores, de la inflación o de la eventual subida de tipos, desde la óptica de riesgos y oportunidades.

El presidente de la Reserva Federal de St. Louis, Sr. James Bullard, lanzó ayer unas declaraciones contrarias a las pronunciadas por el Sr Powell la pasada semana en cuanto al posible inicio del proceso de retirada de estímulos.

Bullard afirmó que vacunar al 75% de la población sería muy positivo y daría pie al final de la pandemia y por tanto la reapertura masiva de la economía, es decir, una condición necesaria para considerar la posibilidad de reducir el programa de compra de bonos y Powell dijo muy claramente que tratará de mantener la políticas monetarias acomodaticias hasta que la recuperación económica sea un hecho.

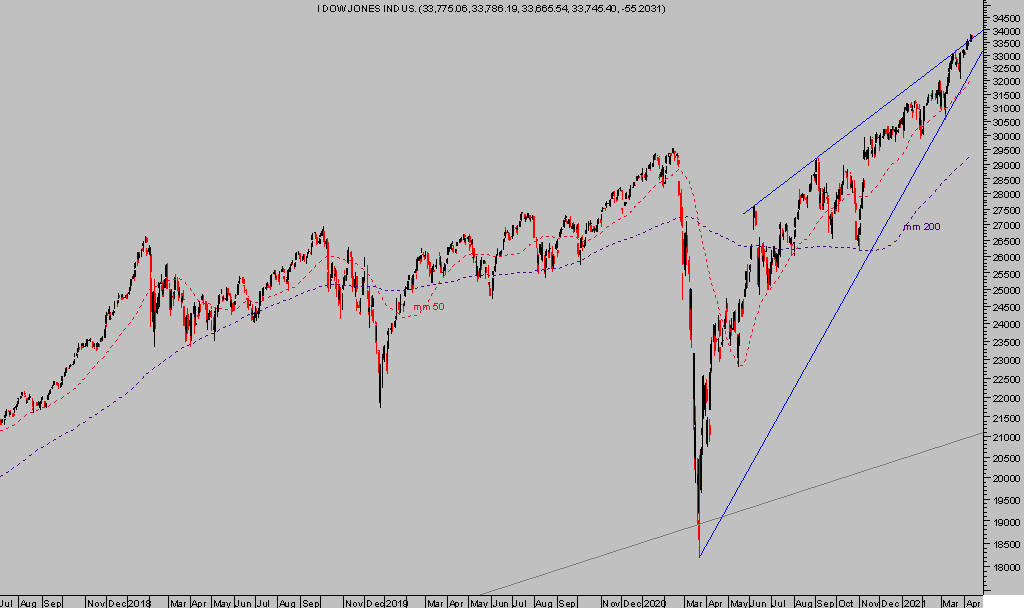

Los inversores y mercados en general apenas reaccionaron pero queda un poso de incredulidad. Los índices USA corrigieron muy ligeramente en la primera jornada de la semana, el Dow Jones cayó un -0.16%, el SP500 un -0.02% y el Nasdaq -036%.

DOW JONES, 60 minutos.

S&P500, 60 minutos.

Las políticas de reflación de activos combinadas con la represión financiera salvaje, en curso desde la crisis subprime, han degenerado en la creación de un mercado hiper valorado y peligroso. El Ratio Buffett, relación entre Capitalización bursátil y PIB, ya casi alcanza el 200% por primera vez en la historia.

INDICADOR DE BUFFETT.

Un ajuste de las cotizaciones orientado a recuperar la normalidad y valoraciones justas supondría conducir al SP500 a niveles considerablemente inferiores actuales. Vean niveles objetivo para el SP500 según distintos niveles de PER, de acuerdo con análisis de Real Investment Advice:

La temporada anual octubre-abril, favorable para las bolsas finaliza pronto, en dos semanas llega el mes de mayo en un entorno delicado marcado por incertidumbres en aspectos clave, excesos de valoración y de optimismo, además de unas lecturas técnicas y de pauta en prácticamente todos los índices de renta variable americana difíciles de mantener en el tiempo en las condiciones actuales.

Hoy los mercados estarán muy pendientes de la publicación del IPC de marzo en Estados Unidos, el consenso espera un alza del 0.5% y cualquier desviación será motivo de gran atención y reacción de los inversores.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta