Los mercados globales están inmersos en una fase de gran incertidumbre y alta volatilidad, con los inversores pendientes nuevamente de las decisiones y acciones de los bancos centrales para calmar los ánimos y gestionar la inestabilidad.

La semana pasada el -BOJ- Banco de Japón tuvo que intervenir de emergencia en el mercado de divisas para frenar las caídas del YEN.

Ayer fue el turno del Banco de Inglaterra -BOE- que observando también un desplome de la Libra Esterlina incontrolable y con los tipos de interés del secundario desbocándose, tomó la decisión de intervenir también con carácter urgente.

La Libra había alcanzado mínimos históricos, un verdadero problema que denota pérdida de confianza y credibilidad en la economía inglesa.

LIBRA ESTERLINA- DOLAR, mensual.

El desconcierto generado por el Banco Central de Inglaterra es muy notable, acongojante más bien, atendiendo a lo desnortados que parecen estar los miembros del Consejo del Banco. Según palabras del prestigioso economista y ex gestor de fondos, presidente de Queen´s College -Cambridge- o asesor de Allianz o Gramercy, Mr El Erian:

- «Last Thursday, the Bank of England says its taking out liquidity. On Friday Chancellor says he is putting in liquidity via unfunded tax cuts. On Tuesday Bank says has to raise rates. Today Bank says will inject liquidity. That is incredibly incoherent policy».

El desgobierno no gusta a los mercados. Hace sólo una semana el BOE parecía determinado a proseguir con su programa de drenaje de liquidez o QT y ahora, de repente, pasa directamente a un nuevo programa de creación de nueva liquidez-fake o programa QE.

El Banco central de Inglaterra -BOE- ayer anunció medidas expansivas (compra de bonos de largo plazo, es decir, más QE) con dos objetivos:

Uno, frenar una escalada insostenible de los tipos de interés que amenaza con destruir las finanzas públicas o, entre otras cosas, provocar la implosión de los fondos de pensiones.

BONO -30 AÑOS, INGLATERRA.

Dos, tratar de estabilizar comportamiento el comportamiento de su divisa y fortalecerla.

De momento han conseguido ambas pretensiones, hacer caer al precio de los bonos y subir la cotización de la Libra, que el lunes registró mínimo histórico en 1.039 y ahora ronda el nivel 1.083, ¿sostenible?.

El BOE comenzó desde ayer a comprar bonos de largo plazo del Tesoro inglés (GILTS) con vencimientos superiores a 20 años.

Aplicar nuevas medidas monetarias ultra expansivas sobre una economía acechada por inflación en el 10% y con visos de continuar presionando al alza aún con mayor fuerza (algunos expertos vaticinan IPC inglés subiendo hacia el entorno del 15%) es un peligro real.

IPC INGLATERRA.

Las bolsas saltaron catapultadas al alza ayer tras divulgarse la decisión del BOE, tomaron la noticia con tanta alegría como desesperación causa tener que reconocer cuál es el verdadero motor de los mercados.

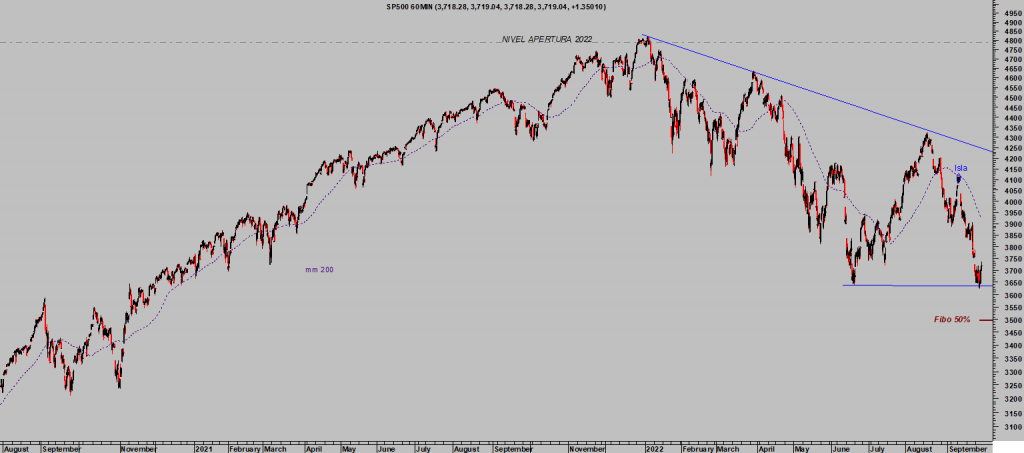

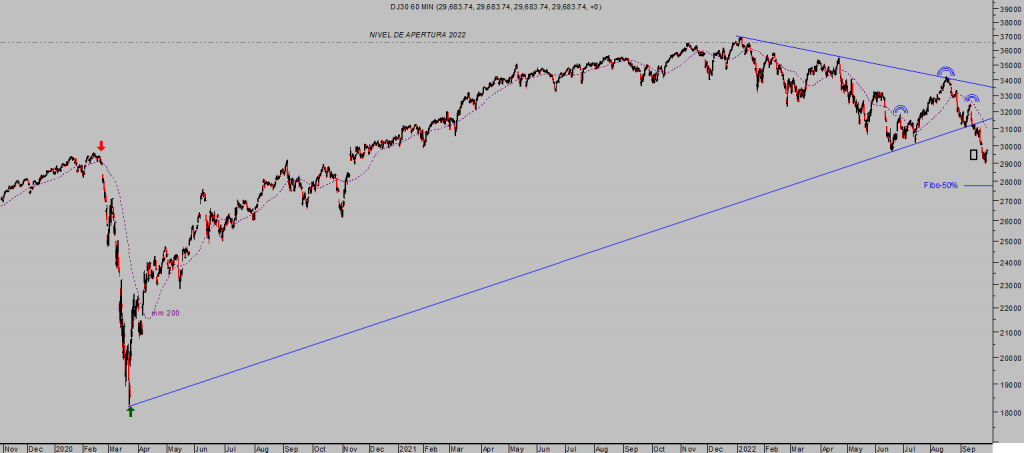

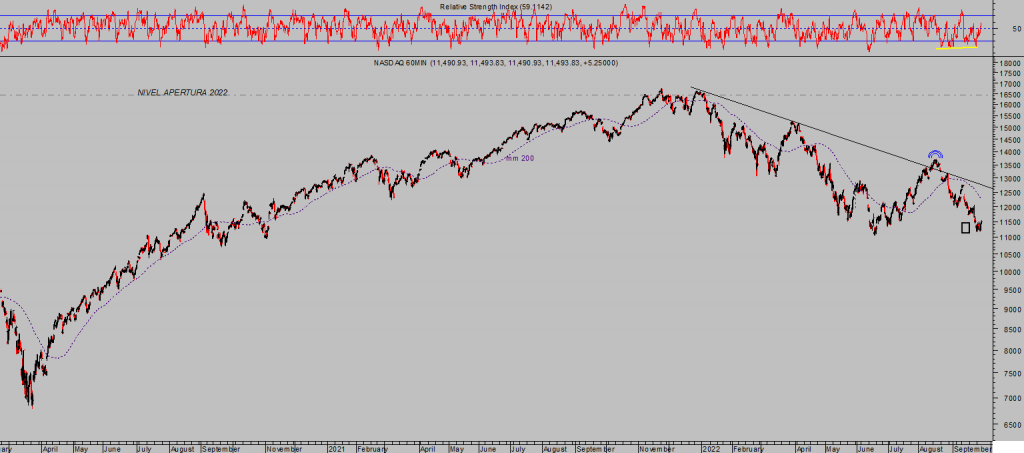

Fue una intervención muy apropiada y precisa en timing para salvar a las bolsas USA de perforar definitivamente los mínimos de junio. Justo cuando estaban amenazando y perdiendo esos niveles, ¡boom!, el BOE salió al rescate originando un fuerte rebote al alza próximo al 4% entre el mínimo y máximo de la sesión:

S&P500, 60 minutos.

DOW JONES, 60 minutos.

NASDAQ-100, 60 minutos.

Las europeas también rebotaron en igual proporción, aunque ya habían perforado sus mínimos de junio.

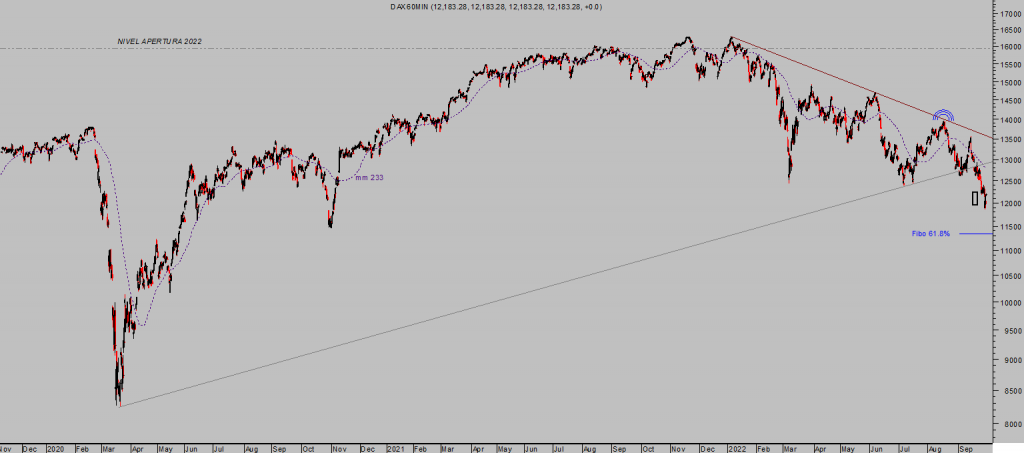

DAX-40, 60 minutos.

Siguiendo con la acción comunicativa, propagandística, de los bancos centrales, el presidente de la FED de St. Louis, Sr. James Bullard, declaró en conferencia ante economistas en Londres este martes:

- “This is a serious problem and we need to be sure we respond to it appropriately” .

- “We have increased the policy rate substantially this year and more increases are indicated”.

- «rates may need to move to the 4.5% range».

- “We have just now gotten to the point where we can argue we are in restrictive territory,”

- “I think we need to stay at that higher rate for some time to make sure we’ve got the inflation problem under control”.

- “You would expect the yield curve to be inverted based on the nominal outlook, and not necessarily based on the prediction of a recession”.

El Sr. Raphael Bostic, presidente de la FED de Atlanta, dijo ayer que su escenario base consiste en elevar tipos 0.75 puntos en la reunión de noviembre y 0.50 más en la de diciembre, pero es un escenario inicial y sujeto a posibles cambios: «I’m just going to have that as a starting point and let the data and the reality take me where they will«… comentamos más adelante.

Los banqueros centrales han provocado la mayor desigualdad de la riqueza entre ciudadanos de la historia, también han facilitado la creación de burbujas masivas en todo activo cotizado o la creación de la montaña de deuda más impresionante de la historia, han logrado empobrecer a la gran mayoría de la población con su ideario ultra expansivo y políticas demostradamente fallidas.

Ahora trabajan en el lavado de su imagen, en salir salir indemnes y exculparse de toda duda sobre su responsabilidad en lo sucedido.

Las palabras ayer de la Sra Lagarde atribuyendo los errores en las predicciones de inflación, al modelo de cálculo utilizado: «Prácticamente todas las proyecciones indicaban que sería transitoria. Es lo que decían los libros y no pasó«. Palabras que, por cierto, son un insulto a la inteligencia.

Una de las grandes burbujas contemporáneas y también en proceso de cambio es la confianza ciega que la gente deposita en los bancos centrales, en su capacidad para gestionar la economía, monitorizar/estabilizar los mercados y modular los ciclos de ambos.

La burbuja de fe está en peligro, el desprestigio de los bancos centrales es cada vez más notorio y generalizado entre la población. Peligroso.

Retomando las palabras del Sr Bostic, es curioso observar a los banqueros centrales anclar sus decisiones a la evolución de las dos principales macro magnitudes, inflación y empleo. Una data dependencia de alguna manera desfasada por ser vinculada a dos métricas que son indicadores atrasados.

Después de más de 12 años de políticas monetarias ultra expansivas y de la consecuente inflación originada, ahora las autoridades buscan mostrar su faceta más atenta y disciplinada, tratando de recobrar el prestigio perdido y afirmando que actuarán de manera muy estricta, que si es necesario endurecerán las políticas aunque se desplomen los mercados y… bla, bla,bla…

En realidad, no pueden subir los tipos mucho más sin quebrar el sistema y las autoridades también son conscientes, aunque (ironía) su modelo de cálculo no lo admita públicamente.

La predisposición tan restrictiva actual de la FED tiene quizá más relación con la intención de manejar los excesos en los mercados y eliminar excesos, también en la confianza de los inversores sobre la FED PUT.

La inflación va a caer y puede que bastante, no será un desplome inmediato hacia el umbral del 2% pero sí puede caer a la mitad, podría dirigirse hacia el entorno del 5% en los próximos meses.

Por tanto, las autoridades deben ser extremadamente cuidadosas en el manejo de las medidas restrictivas tardías.

En estas circunstancias, las pretendidas subidas de tipos de 0.75 y 0.50 puntos en noviembre y diciembre quedan en entredicho. Quizá la FED tenga preparada una sorpresa positiva para los mercados en el próximo futuro.

Además de las desdichadas declaraciones de Lagarde y demás personajes de primer orden en las decisiones de política monetaria, el premio a la desfachatez lo ganó la secretaria del Tesoro USA y ex presidente de la FED, Sra Janet Yellen, Ms «go big on stimulus«.

- “We haven’t seen liquidity problems develop in markets — we’re not seeing, to the best of my knowledge, the kind of deleveraging that could signify some financial stability risks,”

- “I think markets are functioning well”.

You are fired!.

Mañana finaliza el mes de septiembre y tras semanas de comportamiento tan negativo, el rally de fin de mes, ayer iniciado, mitigará el daño, sobre el papel.

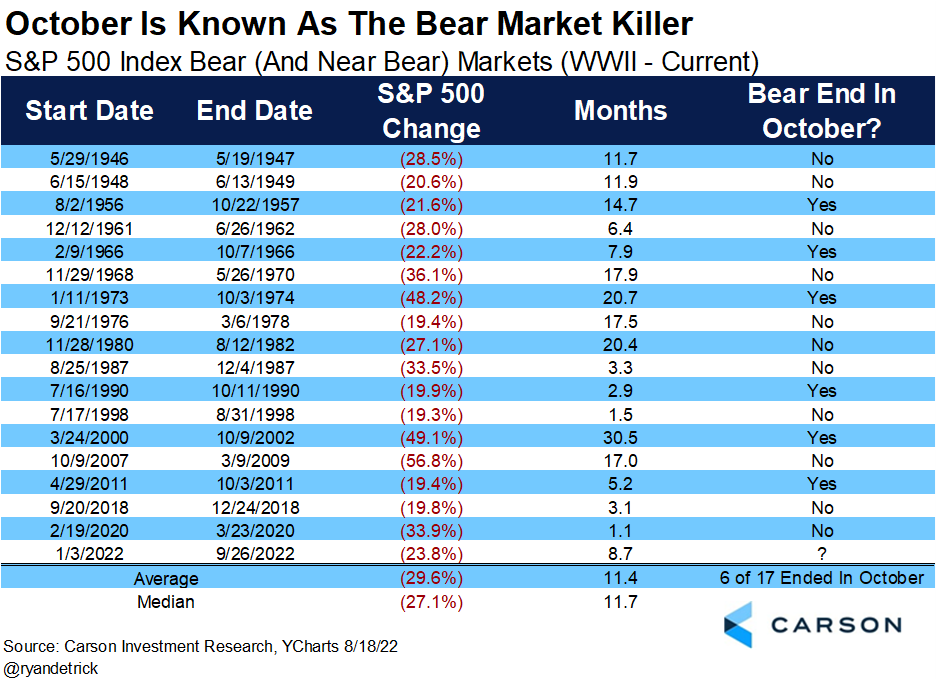

El mes de octubre se caracteriza por la inestabilidad que suelen sufrir los mercados y es el mes en el que más correcciones de mercado han finalizado, veremos.

Es momento de prudencia, disciplina y buen tino, las caídas están siendo aprovechadas por nuestros lectores, igual que las de finales de agosto, y sin descartar un nuevo latigazo bajista ya contemplamos la proximidad de alerta alcista y diversas estrategias para subirnos al carro de la recuperación, cuando quiera que llegue.

DES2, diario.

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta