La temporada de presentación de resultados del segundo trimestre avanza de manera alegre y positiva, siempre según Wall Street, las compañías baten estimaciones sorprendiendo a los analistas por su presunta flexibilidad y capacidad de gestión en esta coyuntura difícil y con serias adversidades como un acceso al crédito restringido y debilidad de la demanda… bla, bla, bla.

La capacidad de gestión de los resultados es un hecho, conseguido mediante uso de ingeniería contable y compras masivas y selectivas de autocartera, las empresas están maquillando las cuentas, a pesar de lo cual presentan resultados pobres pero dentro del juego de revisiones de estimaciones tantas veces explicado en este blog.

El problema es de fondo, las empresas pueden aumentar los beneficios por acción -BPA- de manera artificial y contentar al mercado en connivencia con los analistas, pero las ventas, que no son tan fácilmente manipulables, permanecen cayendo. Compañías del tamaño e importancia de INTEL, EBAY, McDONALDS, MICROSOFT, GOOGLE, CATERPILAR… están sufriendo las dificultades en su evolución de cuentas. Lejos de las pretensiones y propaganda de Wall Street, están defraudando sus números.

Detalles como la fuerte entrada en fondos de renta variable registrada en las últimas semanas, calificadas por David Rosenberg -Gluskin Sheff & Associates- como «epic $17 billion net inflow last month» o Warren Buffett manteniendo en su fondo Berkshire Hathaway el nivel de cash más elevado de su historia, $49 billion, justifican los argumentos o señales a los inversores para la prudencia.

¿Motivos?. Dice estar encontrando dificultades en la búsqueda de compañías que considere baratas, además de afirmar «my concern about big money players are getting too comfortably bullish» y «stock market valuations have been accelerating much faster than underlying earnings of the companies and this cannot be sustained»

Por otra parte, la economía USA crece artificiosamente y gracias al empeño apuntalador, pero no con la contundencia deseada, por lo que presenta desplazamientos erráticos y a trompicones, ofreciendo datos y lecturas esperanzadoras y otros absolutamente preocupantes de manera casi simultánea.

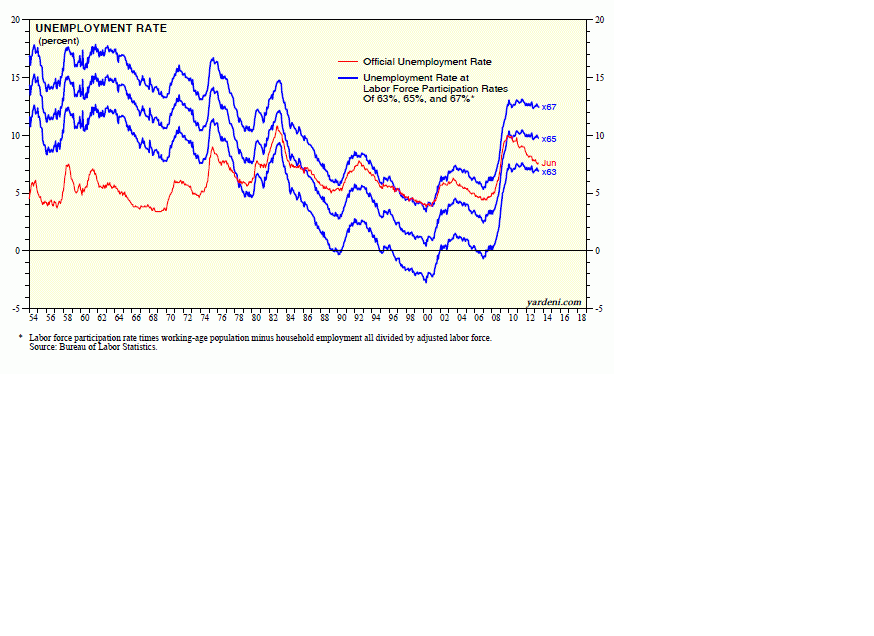

Interesante el comentario resaltado por Ed Yardeni respecto de una reciente alocución de Bernanke: “if a substantial part of the reductions in measured unemployment were judged to reflect cyclical declines in labor force participation rather than gains in employment, the Committee would be unlikely to view a decline in unemployment to 6-1/2 percent as a sufficient reason to raise its target for the federal funds rate.”

Es decir, que la mejora del desempleo se debe más a la manipulación de la fuerza o participación laboral activa que a mejora económica estructural. Sencillamente esclarecedor, el cuento del paro al 6.5% es sólo una nueva maniobra de distracción.

Vean el siguiente gráfico elaborado por Yardeni con diferentes supuestos de la tasa de participación USA:

ETF US SPDRS, EQUIVOLUME, Semanal

El gráfico de arriba muestra el comportamiento del ETF americano sobre el SP500 en formato equivolume, es decir, el grosor de las velas -candlesticks- depende del volumen negociado en el periodo, a menor grosor menos volumen. El objeto de presentar así el gráfico es poder observar lo insignificante que está siendo la recuperación desde 2009 en términos de volumen y muy especialmente desde los mínimos de noviembre de 2011.