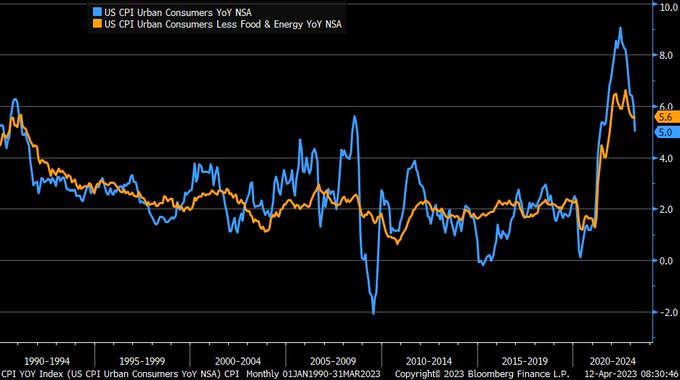

La inflación general interanual americana sube hasta el 5,0% en marzo, por debajo del 5,2% esperado y del 6,0% de febrero y así continúa la ralentización de las presiones de precios.

El mercado esperaba un incremento mensual de 4 décimas, al final subió sólo un 0,1% y menos también que el 0,4% del mes de febrero. Buen dato.

No obstante, la tasa subyacente subió un 0..3%, en línea con lo esperado por el consenso y situando la tasa interanual una décima por encima de febrero en el 5.6%. Mal dato.

IPC Y SUBYACENTE INTERANUALES, EEUU.

Estos datos confirman la tendencia a la baja del IPC iniciada el pasado verano, sumando 9 caídas consecutivas, aunque el problema sigue siendo la inflación subyacente que se resiste a ceder.

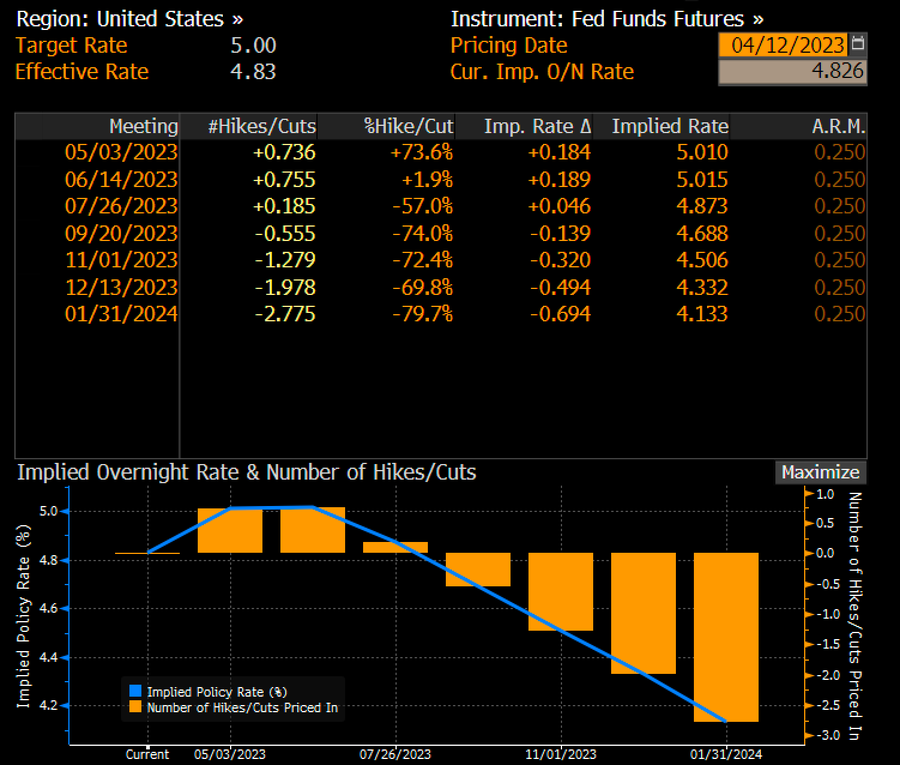

Con estos datos de precios y el sólido informe de empleo de marzo conocido el pasado viernes, el mercado descuenta con u n74%de probabilidad que la Reserva Federal subirá 0.25 puntos en la reunión de los días 2 y 3 de mayo… y también descuenta un «pivot» temprano, para iniciar durante el tercer trimestre:

La relajación de las presiones de precios no significa que hayan desaparecido del mapa, la inflación se mantiene alta y, según refleja la subyacente, las presiones no han cesado.

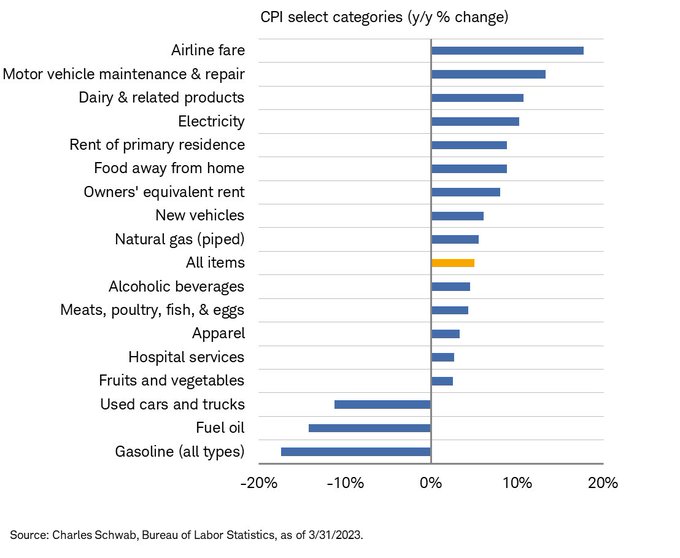

Buena parte de la caída de la inflación general se debe a la energía y su efecto calendario, el crudo experimentó una espantada alcista muy fuerte el pasado mes de marzo de 2022 con motivo de la invasión de Ucrania pero los bajos precios de la energía podrían no mantenerse y de hecho en las últimas sesiones están recuperando niveles, tal como anticipamos justo antes de la escapada al alza…

WEST TEXAS, diario

… y gracias a lo que nuestros lectores acumulan una muy interesante rentabilidad de más del 60% a través de la estrategia de riesgo bajo y controlado sugerida para aprovechar el movimiento.

3OIL, diario

La inflación subyacente, que descuenta la evolución de precios de alimentos y energía, se mantiene alta y muy lejos del umbral del 2% de la FED. El efecto calendario de la energía ha sido un factor clave.

Vean desglose de precios por categorías:

El efecto base perderá fuerza a partir de ahora, factor que unido a las decisiones monetarias y fiscales de las autoridades para tratar de equilibrar la situación financiera y económica pueden provocar un comportamiento errático de la inflación en próximos meses con alzas y caídas bruscas. Bajo esta hipótesis, los mercados afrontan un periodo de volatilidad elevada.

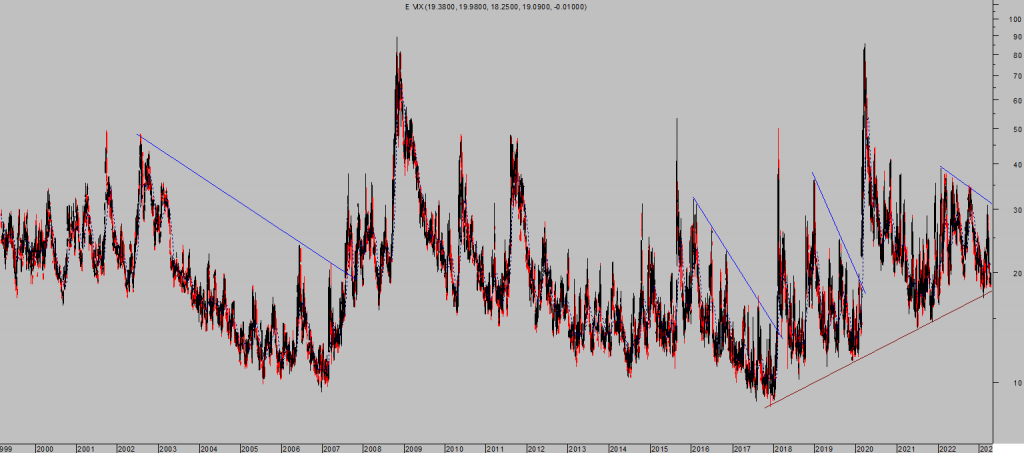

Es curioso el comportamiento de la volatilidad en los últimos meses, ha subido coincidiendo con los episodios de caídas de las bolsas pero mucho menos de lo que subió en anteriores ocasiones (crisis burbuja tecnológica, crisis subprime, crisis covid).

En lugar de subir con fuerza como cabría esperar de un mercado tan bajista como fue el periodo enero-octubre 2022, la volatilidad implícita sobre el SP500 -VIX- ha desarrollado una pauta lateral amplia y comprimido mucho sus precios.

Después de que un activo despliega largos laterales y compresión marcada de precios, las rupturas suelen ser violentas. Prudencia!

VIX, semana.

A dos horas del cierre, la FED publicó las actas de la reunión del FOMC de marzo.

La atención de los expertos estaba centrada de manera particular sobre el impacto que pudo tener la crisis bancaria sobre las decisiones de los miembros del FOMC. Las primeras frases de las actas se refieren a comentarios de Powell sobre la situación del sector bancario y la necesidad de reforzar la supervisión bancaria:

- «The staff judged that the uncertainty around the baseline projection was much greater than at the time of the previous forecast. In particular, the staff viewed the risks around the baseline projection as determined importantly by banking conditions and the implications for financial conditions. If the effects of the recent developments in the banking sector on macroeconomic conditions were to abate quickly, then the risks around the baseline would be tilted to the upside for both economic activity and inflation. If banking and financial conditions and their effects on macroeconomic conditions were to deteriorate more than assumed in the baseline, then the risks around the baseline would be skewed to the downside for both economic activity and inflation, particularly because historical recessions related to financial market problems tend to be more severe and persistent than average recessions»

Los participantes en el Comité de Mercados Abiertos -FOMC- mostraron inquietud por los efectos de la crisis de los bancos e indicaron que las previsiones económicas variarían en función de la evolución de la crisis bancaria, es decir, dosis de incertidumbre aún más elevadas para sus pronósticos y mayor probabilidad de error en su data dependiente postura política:

- Committee Policy Actions:

In their discussion of monetary policy for this meeting, members agreed that recent indicators pointed to modest growth in spending and production. They also concurred that job gains had picked up in recent months and were running at a robust pace, that the unemployment rate had remained low, and that inflation remains elevated. Members concurred that the U.S. banking system is sound and resilient. They also agreed that recent developments were likely to result in tighter credit conditions for households and businesses and to weigh on economic activity, hiring, and inflation, but that the extent of these effects was uncertain. Members also concurred that they remained highly attentive to inflation risks. - Data Dependencia: Members agreed that, in assessing the appropriate stance of monetary policy, they would continue to monitor the implications of incoming information for the economic outlook. They would be prepared to adjust the stance of monetary policy as appropriate if risks emerge that could impede the attainment of the Committee’s goals. Members agreed that their assessments will take into account a wide range of information, including readings on labor market conditions, inflation pressures and inflation expectations, and financial and international developments

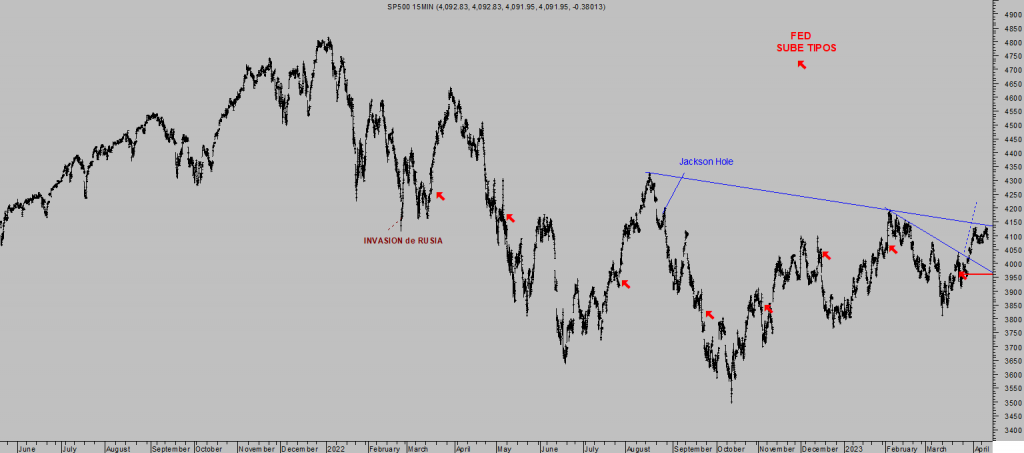

Las bolsas comenzaron la jornada corrigiendo tras los datos de precios, fueron recuperando posiciones pero finalmente recayeron después de conocer el contenido de las actas de la última reunión del FOMC y terminaron la jornada abajo un -0.85% el Nasdaq, un -0.11% el Dow Jones y el SP500 cedió un -0.41%::

S&P500, 15 minutos.

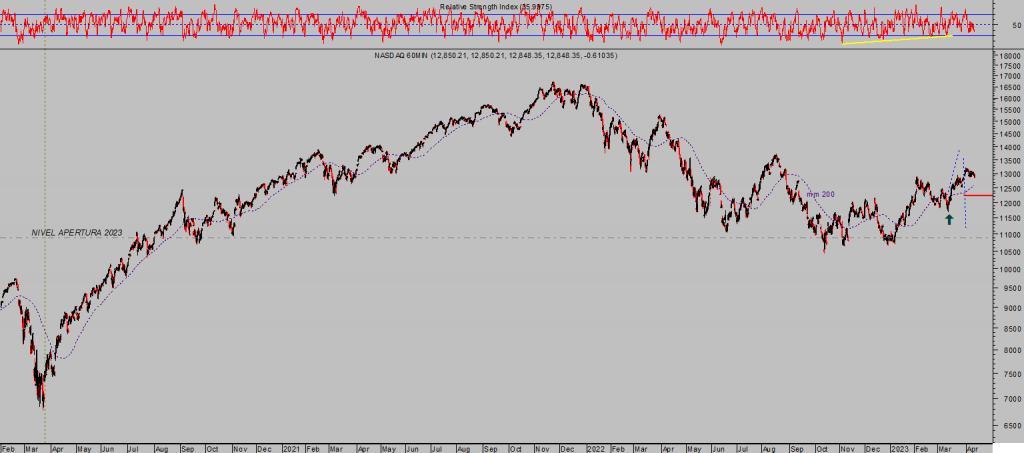

NASDAQ-100, 60 minutos.

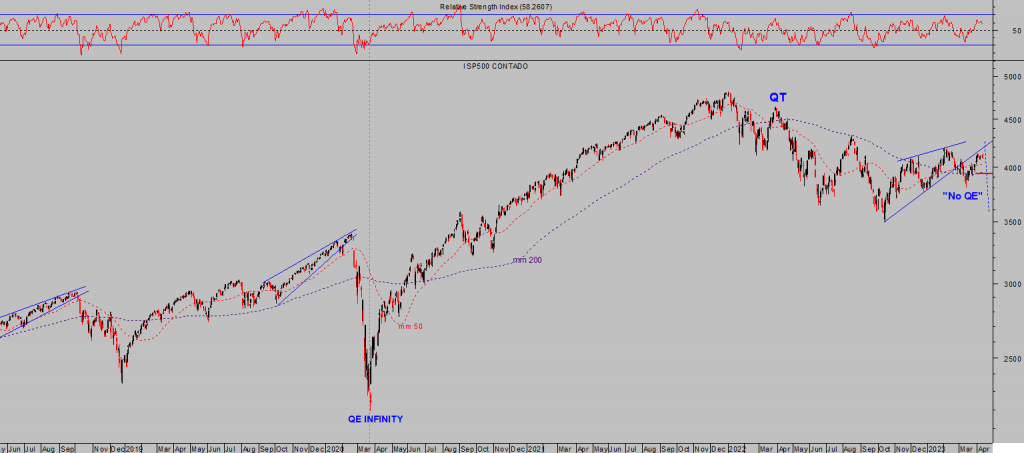

Después de el proceso de alzas de tipos más intenso de la historia, de la invasión de Ucrania, caída de los beneficios y márgenes empresariales, etc…, es destacable el comportamiento de las bolsas cotizando prácticamente en los mismos niveles que antes del inicio de las alzas de tipos o de la invasión rusa.

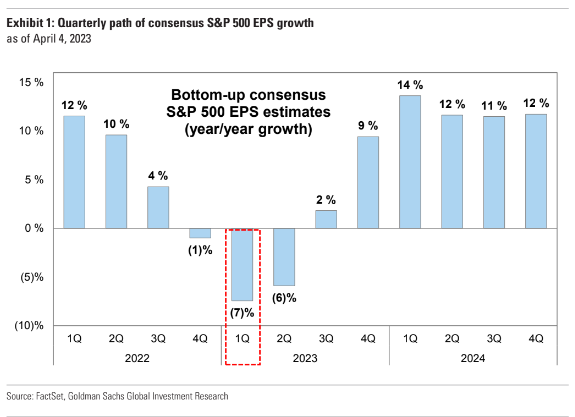

BENEFICIOS EMPRESARIALES, % TRIMESTRAL, EEUU.

Dos trimestres consecutivos de caída de los beneficios es considerado recesión (de beneficios y márgenes que también están cayendo), además el enfriamiento no ha finalizado y el consenso apunta a que este segundo trimestre será también negativo. Las previsiones a partir del tercer trimestre son discutibles:

La contracción del crédito y fuerte aumento de las restricciones a la financiación unidas al encarecimiento del precio del dinero, de las deudas, son factores clave y susceptibles de hacer fallar esos pronósticos de fuerte recuperación de los beneficios a final de año, particularmente cuando los miembros del FOMC esperan desaceleración recesión económica para final de año. Prudencia!.

S&P500, diario.

Stay Tunned!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta