Según un informe de Morgan Stanley, la media del consenso de previsiones sobre incremento de beneficios estimados para años sucesivos, desde 1976, ha alcanzado el 14%.

Esa media es paulatinamente revisada a la baja durante los años de presentación efectiva de resultados hasta el 5%, porcentaje que coincide con la media de crecimiento histórico de los beneficios empresariales. Esta estadística explica un recurrente «juego» de Wall Street.

Cada trimestre, asistimos el recurrente juego de expectativas, revisiones y presentación de beneficios reales promovido por Wall Street… para batir falsamente expectativas y manipular al alza las cotizaciones.

El «juego» comienza con la publicación anticipada del consenso sobre expectativas de beneficios, inflados deliberadamente. En vísperas de la temporada de presentación de resultados, los analistas mantienen reuniones con las empresas y se informan de la evolución real de las cuentas.

Después, estos actores «sell side» del mercado ajustan sus previsiones hasta niveles inferiores a los reales que ya conocen. Cuando las empresas publican sus datos, milagrosamente superan expectativas y las cotizaciones recogen las buenas noticias subiendo.

Así, los resultados tienden a batir sistemáticamente lo que denominan expectativas, que no son tales.

En los días previos a publicación, los resultados ya son hechos consumados y silenciosamente comunicados por las compañías a los analistas pero los siguen llamando expectativas, de puertas a dentro son «whisper numbers». Algunos analistas ganan prestigio y son considerados genios por su capacidad de acierto.

Tal como exponía en este blog el 3 de octubre «Es una vieja trampa extendida y conocida por cualquier veterano inversor, lo curioso es que continúa funcionando. En los últimos cuatro trimestres las compañías han “batido” expectativas en un 67% de ocasiones, a pesar de que los beneficios de las empresas están practicamente estancados mientras combaten para medrar en un entorno de consumo deprimido y máximo histórico en márgenes.»

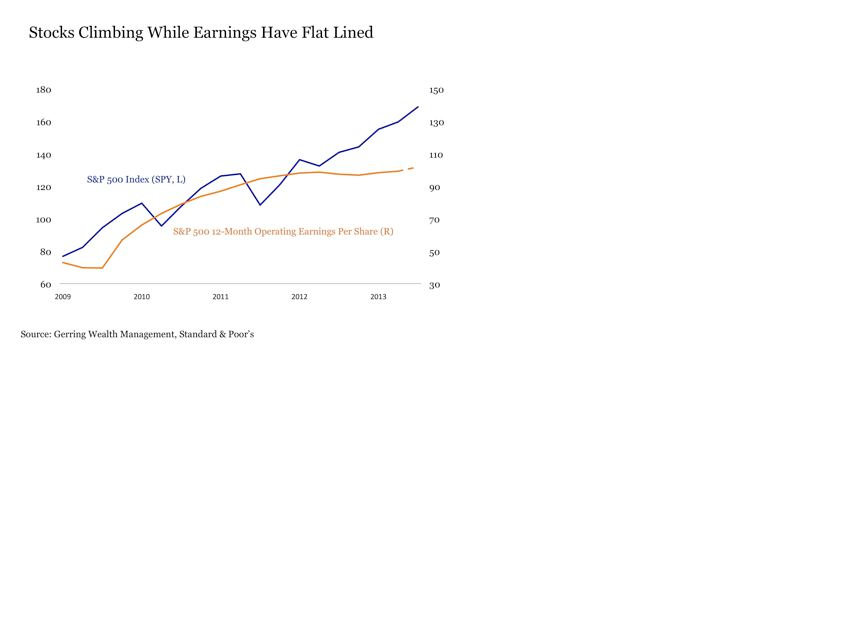

Los beneficios reales de 2013 llevan varios trimestres estancados (incluso a pesar de que buena parte se explican por la elevada actividad corporativa de recompra de acciones propias o buybacks), y batiendo expectativas, sí, pero sin confirmar las alzas de los índices.

De ahí la expansión de múltiplos hasta PER 19 veces del SP500, nivel históricamente elevado y de cierto riesgo cuando los fundamentales están estancados o en deterioro, como es el caso. ¿TAPER? Como principal enemigo del «apuntalamiento» mejor para 2014.

El SP500 se ha disparado el 20% en el año sin apoyo de los beneficios, como revela el gráfico pero el porcentaje de empresas que bate expectativas supera el 60%.

SP500 – CRECIMIENTO BENEFICIOS

Un diez para Wall Street y colaboradores del apuntalamiento -FED- que con su política han distorsionado las variables básicas del riesgo y formación de precios.

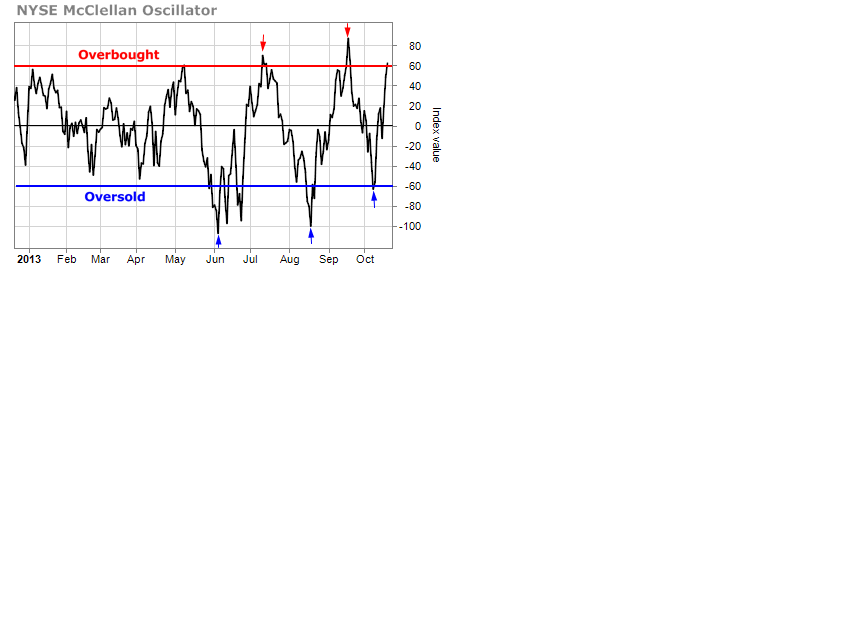

La imagen técnica que presenta el índice SP500 es muy interesante, además de que continúa cotizando en zona de resistencia relevante y sin conseguir avanzar más allá de la directriz de tendencia que delimita la figura técnica iniciada en marzo de 2009, es también interesante por las divergencias y el parecido de la posición de algunos de sus indicadores a situaciones pasadas.

SP500 semana

De interés particular, el posicionamiento actual del McClellan Oscillator, uno de los indicadores que mejor ha advertido los puntos de inflexión del índice en el transcurso del año,