La Reserva Federal reunió ayer a su Comité -FOMC- de deliberaciones sobre evolución de magnitudes macro, mercados y política monetaria, emitió un comunicado de contenido muy próximo al esperado, quizá ligeramente más duro pero que después el Sr Powell se encargó de suavizar en la rueda de prensa posterior.

De nuevo reinó la confusión, como no puede ser de otra manera en la situación (encerrona) en que se ha metido la FED, defendiendo su agenda oculta frente a las adversidades, manteniendo las condiciones monetarias pese a una inflación disparada y detalles que sugieren prudencia a la hora de tomar por bueno el pronóstico de transitoriedad.

- The Federal Reserve is committed to using its full range of tools to support the U.S. economy in this challenging time, thereby promoting its maximum employment and price stability goals.

- These asset purchases help foster smooth market functioning and accommodative financial conditions, thereby supporting the flow of credit to households and businesses.

- In assessing the appropriate stance of monetary policy, the Committee will continue to monitor the implications of incoming information for the economic outlook. The Committee would be prepared to adjust the stance of monetary policy as appropriate if risks emerge that could impede the attainment of the Committee’s goals. The Committee’s assessments will take into account a wide range of information, including readings on public health, labor market conditions, inflation pressures and inflation expectations, and financial and international developments.

A destacar la ausencia de la variante Delta del Covid y la propagación de contagios como uno de los asuntos clave por la capacidad de incidir en los hábitos de consumo y en la actividad económica

Los alegatos de distintos miembros del FOMC reflejando cierta división interna, la defensa de no responsabilidad en incentivar la brecha de desigualdad o la incierta narrativa o la brecha cada vez mayor entre el relato oficial respecto de la realidad de los acontecimientos son factores para el desasosiego.

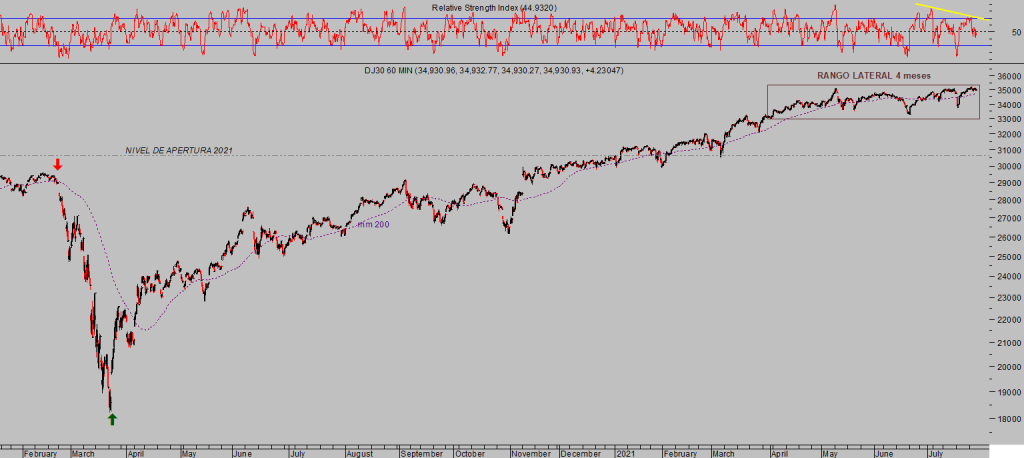

A pesar de las inconsistencias entre el comunicado y las palabras de Powell, ante una coyuntura tan controvertida, el resultado fue razonablemente positivo y al final los inversores se quedaron con el mensaje del presidente, más «dovish» y de apoyo a los mercados.

Sorprende la candidez del mercado aceptando las palabras y relato general de la FED como una realidad inquebrantable.

La conferencia de prensa del Sr. Powell, siendo más acomodaticia que el comunicado, destacó interesantes palabras de consideración. Como que la primara subida de tipos aún no se contempla, la tasa de paro no refleja la debilidad del mercado de trabajo y que es además difícil estimar la situación de máximo empleo, que el Covid afecta cada vez menos a la economía o que el riesgo de inflación en el corto plazo es al alza:

- “we’re clearly a ways away from raising interest rates”

- the current 5.9% unemployment rate “understates” the weakness in the labor market.

- “maximum employment” is difficult to estimate. it’s unusual to have record job openings with still-high unemployment

- “successive waves of COVID over the past year and some months now, there has tended to be less in the way of economic implications with each wave.”

- “in the near term, the risks to inflation are probably to the upside.”

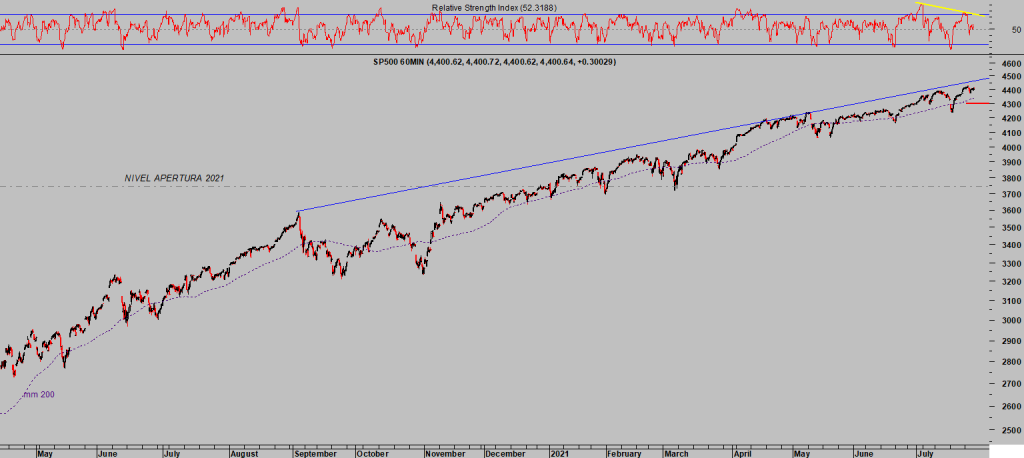

El Dow Jones cerró con tímidas caídas de -0.36%, el SP500 casi plano en -0.02% y el Nasdaq consiguió remontar un +0.70%. Misión cumplida.

NASDAQ-100, diario

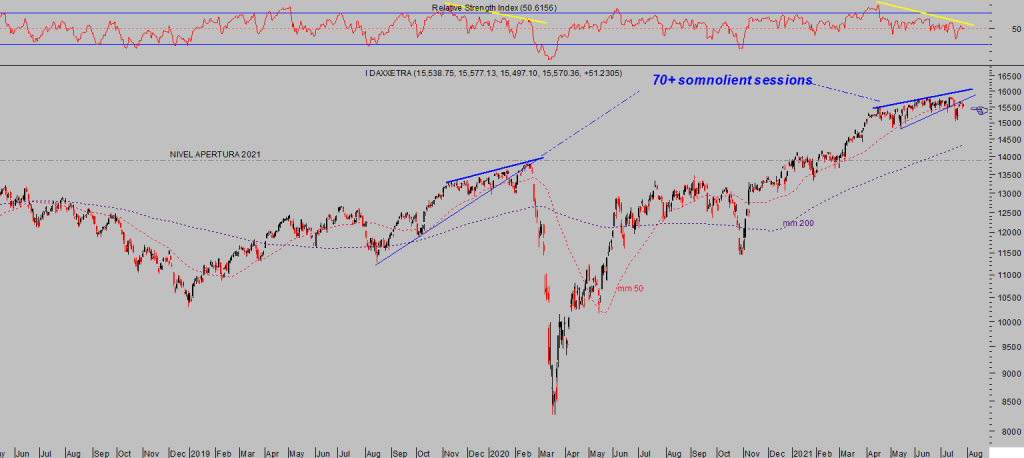

La FED está en campaña de preparación a los mercados ante la eventual reducción del balance o «taper» para evitar una reacción violenta, emitiendo mensajes contradictorios, defendiendo posturas dovish y hawkish pero conduciendo al subconsciente de los mercados hacia la realidad que no quieren descontar.

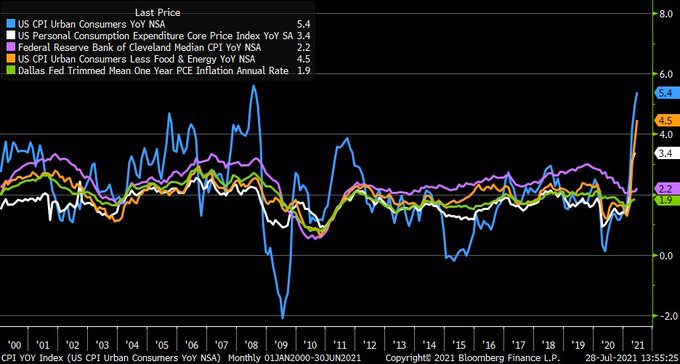

Los estímulos no pueden ser infinitos ni indefinidos y las presiones inflacionistas son un escollo para el mantenimiento de las políticas así como para la comunicación/relato de las autoridades. Las diversas métricas de inflación y su evolución más reciente reflejan la intensidad de las presiones y suponen un incómodo desafío para las autoridades.

El testigo de inflación preferido de la FED es el Personal Comsumption Expenditures, generalmente más bajo y estable que el IPC, sin embargo, el PCE ya ha subido hasta el 3.4% (tasa subyacente) un 70% sobre el nivel del 2% considerado umbral durante décadas y mañana se publica el dato actualizado a julio, con expectativas de fuerte impulso al alza del 0.7% en el mes, el PCE interanual rondará el 4%.

IPC: +5.4%

IPC subyacente: +4.5%

PCE subyacente: +3.4%

FED Cleveland mediana IPC: +2.2%

FED Dallas «trimmed mean» PCE: +1.9%

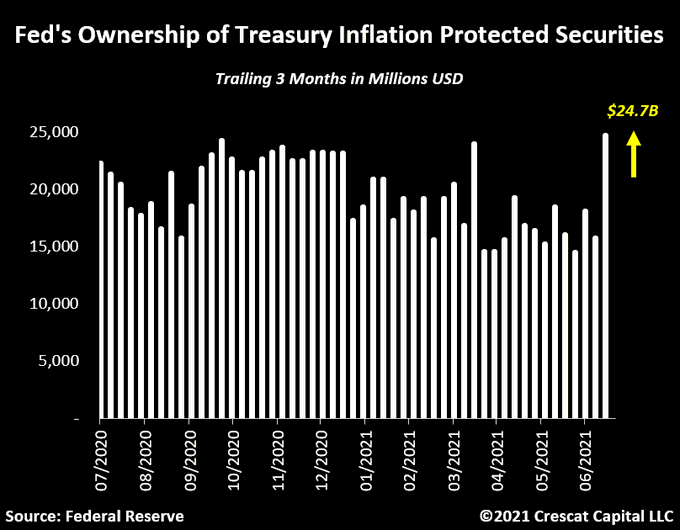

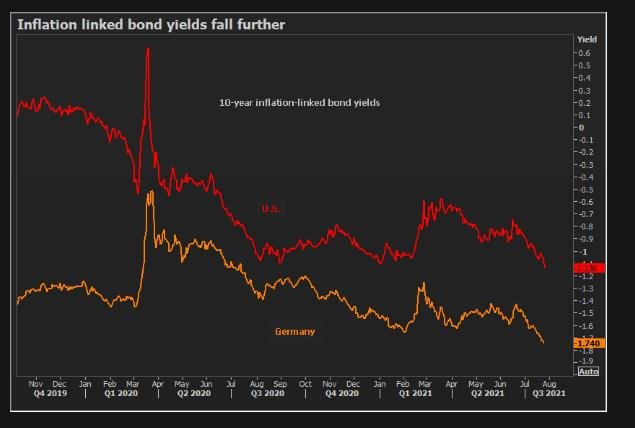

La política de tipos cero y las compras de deuda de la FED mantienen la rentabilidad de la deuda en mínimos y una distorsión histórica en los mercados. La FED interviene también en la formación de precio de activos de deuda protegidos contra la inflación -TIPs-, la semana pasada compró la mayor cantidad de Treasuries Inflation Protected en un año y actualmente ostenta titularidad del 22% e todos los TIPs en circulación.

Como consecuencia de las compras de la FED, entre otros, la rentabilidad de los bonos vinculados a la inflación continuó a la baja. Tanto en Estados Unidos como en Alemania cotizan en territorio negativo, para mayor disgusto del ahorro la represión financiera en vigor desde hace más de 10 años se intensifica.

El propósito de estas compras presumiblemente sea el afán de las autoridades por ganar control sobre el mercado de deuda en general incluidos los TIPS para el caso de que la inflación se convierta en un problema mayor y real.

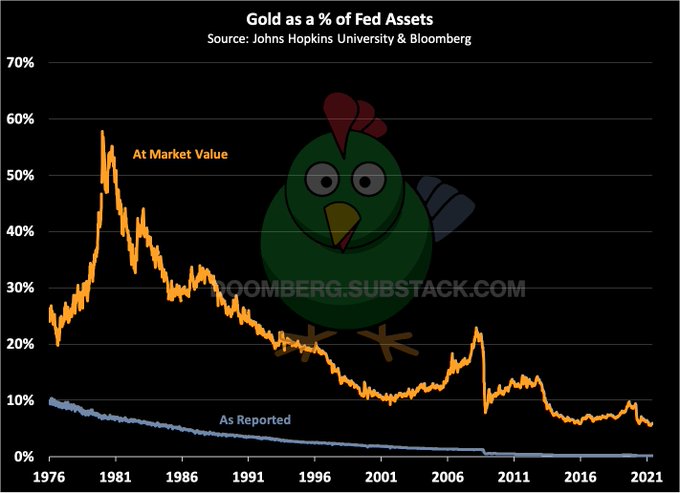

Las presiones de precios, la manipulación y distorsión generalizada de los mercados o la postura ultra acomodaticia de las políticas monetarias son factores inquietantes, particularmente en caso de que la inflación continúe al alza y/o se mantenga en el 5.4% actual, pero son muy favorables para la defensa de un mercado alcista sostenido en el sector de los metales preciosos.

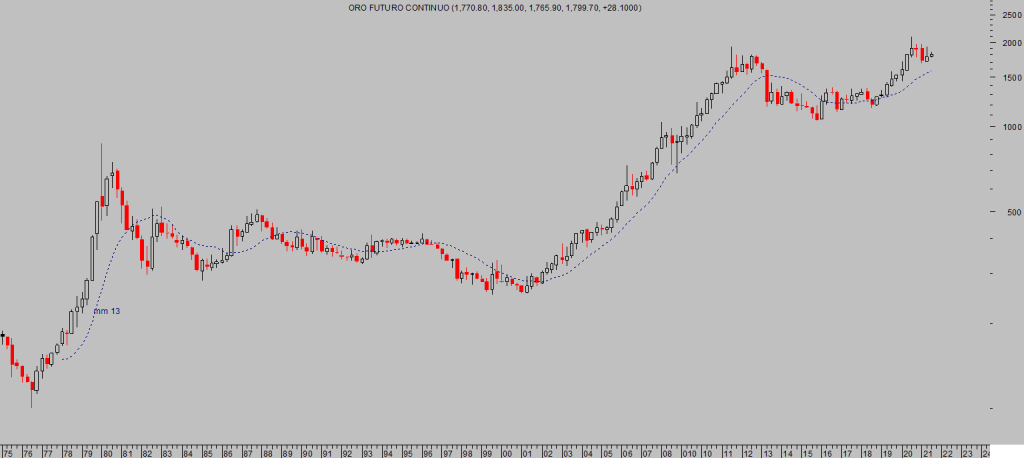

ORO trimestral.

El comportamiento de los metales este año no se está ajustando al acostumbrado y diverge de los factores estacionales típicos y de los ciclos interanuales, la situación general de mercados es atípica y afecta también a este sector pero, además, la fortaleza del Dólar supone un freno a las alzas del metal.

Existe una correlación inversa bastante marcada entre la evolución del Dólar y el Oro, las alzas del Dólar han penalizado la evolución del metal aunque no por ello se ha alterado el entorno fundamental ni técnico, las perspectivas ni el favorable clima de los inversores hacia la compra.

La compra de oro por parte de los bancos centrales es una constante en los últimos años y han continuado activas en el segundo trimestre de este año, sin embargo, el potente crecimiento del balance de los bancos centrales impide que el porcentaje de reservas de Oro respecto al total del balance continúe cayendo y se sitúe en zona de mínimos. El respaldo de la emisión de moneda nueva es ínfimo.

Las reservas mundiales de oro crecieron en 199,9 toneladas hasta alcanzar un total en el semestre de 333,2 toneladas, un 39% más que el promedio del primer semestre de los últimos 5 años y un 29% por encima del promedio de 10 años.

La estacionalidad anual del Oro unida a un interesante cúmulo de factores (el post de mañana analizará la situación y perspectivas actualizadas) sugieren prestar atención al comportamiento del sector. Mantenemos estrategias de riesgo limitado y controlado en activos del sector (reservado suscriptores) cuyas proyecciones van ganando peso a medida que se suceden los acontecimientos macro, particularmente inflación, crece la incertidumbre, políticas monetarias…

Las bolsas en orden…

DOW JONES, 60 minutos.

S&P500, 60 minutos.

DAX, diario

… hasta que dejen de estarlo!.

Mañana es la última sesión del mes y la pauta estacional de fin de mes, sesgo al alza, puede estar detrás de la recuperación de esta semana. Las referencias de control están muy próximas.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta