El impasse originado por la irrupción del Sr. Trump en la política americana se traduce en un periodo de desconcierto, elucubraciones y apuestas sobre las medidas que finalmente adopte el gobierno republicano y su eventual impacto en áreas tan cruciales como la economía, comercio global, inmigración o finanzas.

La incertidumbre es un incómodo factor para los mercados, el ánimo inversor mejora cuando las condiciones permiten entrever acontecimientos con la máxima certidumbre posible pero cuando esta no existe, se retrae el espíritu inversor y la exposición al riesgo se minora, vendiendo activos.

Curiosamente, las reacciones de los inversores al fenómeno Trump han sido distintas, se podría decir incluso ilógicas, según la clase de activos.

Las bolsas han recuperado posiciones desde la victoria de Trump. Los bonos han continuado con su corrección iniciada en julio. También los metales preciosos han caído, el Oro.. (análisis y proyecciones explicados detalladamente en post de ayer) y Plata abajo más del 10% en sólo tres sesiones.

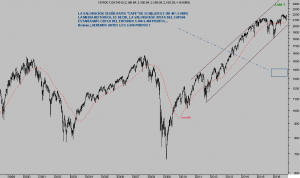

Las bolsas suben desde 2009, por decreto, independientemente de la recesión oficial en beneficios que padecen las empresas tras 6 trimestres consecutivos de resultados negativos, de la sobre valoración histórica, de las tensiones en los mercados de deuda, del factor Brexit, factor Trump, etcétera…

S&P500 semana

Además, las tensiones en los mercados de crédito, desveladas en distintos post de finales de agosto, vean el día 23 ADVERTENCIAS DE LOS TESTIGOS DE NORMALIDAD FINANCIERA. … medidas a través de la evolución del LIBOR, del TED Spread o OIS Spread… siguen al alza.

El LIBOR ha alcanzado la cota más alta desde 2008 y su tendencia se presenta robusta.

LIBOR 3 meses

Los mercados de bonos sí han respondido con ventas decididas a la victoria de TRUMP, presionando al alza los tipos de interés de la deuda del mercado secundario.

Desde la perspectiva estríctamente técnica, se trata de la continuidad de un movimiento correctivo, anticipado aquí desde principios de año, en tendencia y con visos de continuidad en plazos medios, quizá no tanto en el corto plazo.

T-BOND, diario

El precio del Bono considerado más seguro del mundo, ha perdido un 13.5% en sólo 4 meses!.

La importante subida de la rentabilidad de la deuda unida al encarecimiento del Dólar son motivos de peso para el incremento de tensiones en las condiciones de los mercados de crédito que se ya se apreciaban hace semanas, factores que la renta variable ignora convenientemente -por decreto mientras dure- y al margen del impacto que cabría esperar de las minusvalías generadas en los mercados de deuda.

La proximidad a la próxima reunión del Comité de Mercados Abiertos de la Reserva Federal -FOMC-, los días 13 y 14 de diciembre, tampoco está afectando a la inquebrantable resistencia de los mercados de acciones a pesar de que la probabilidad de subida de tipos supera el 85%.

Factores como las expectativas de inflación USA, que continúan subiendo con fuerza,

… o los datos de Ventas al Menor USA de octubre ayer publicados por el Census Bureau, informe, muy positivos, inciden en aumentar la posibilidad, necesidad, de subir tipos en la próxima reunión.

Las ventas al menor mejoraron un +0.8%, igual las Ventas subyacentes (ex autos), frente al 0.6% estimado por el consenso de analistas. La situación del sector automovilístico es realmente delicada y se espera (análisis mañana).

Las cifras de Ventas al menor de septiembre fueron revisadas al alza sustancialmente, desde el 0.6% hasta el 1%.

VENTAS AL MENOR (ex autos) USA

La recuperación del consumo es lenta e inestable, se proyecta cierta mejora adicional para las próximas dos lecturas, al menos, y la reactiva política monetaria de la FED toma nota con cautela, ahora que el modelo de cálculo de PIB en tiempo real para el cuarto trimestre, calculado por la FED de Atlanta, ha subido hasta el 3.3%.

La FED se encuentra «detrás de la curva» y cabe la posibilidad de que los tipos oficiales terminen subiendo más abruptamente de lo esperado debido a eventuales presiones inflacionistas más violentas de lo ahora proyectado.

En los próximos 12-18 meses habrá gran volatilidad en prácticamente todos los activos cotizados, especial atención a la deuda corporativa. Se presentan escenarios apasionantes y de máximo interés para los inversores que, según su preparación y posicionamiento, podrán ganar/perder mucho dinero.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

Información en cefauno@gmail.com

Twitter: @airuzubieta