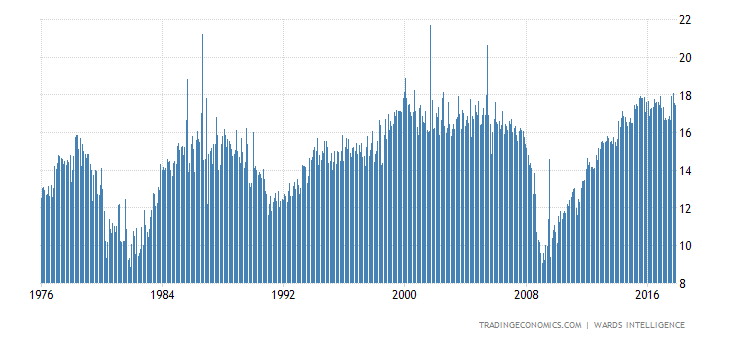

El sector automovilístico USA respira aliviado tras meses de ralentización y merma continuada de negocio. Septiembre ha sido un mes muy activo cuya demanda ha quebrado la tendencia de debilidad asentada desde el máximo de ventas de noviembre de 2015.

El nivel de ventas en septiembre ha superado también las estimaciones de consenso de Wall Street.

VENTA DE VEHÍCULOS, USA

El destrozo masivo ocasionado por los huracanes, se estima en alrededor de 600.000 los vehículos afectados, ha obligado a multitud de ciudadanos a reemplazar sus enseres y salir a comprar.

Como era de esperar las industrias de coches, electrodomésticos, muebles, menaje, informática y otras, muestran un aumento decidido de ventas en septiembre.

Sólo en el área de Houston la demanda de coches ha subido un +109% en las tres semanas posteriores al huracán, comparado con las tres semanas anteriores.

Los huracanes explican el primer aumento de venta de coches de 2017. La tendencia de este mes ha sido muy positiva pero no es previsible que sea duradera. En otras ocasiones se han originado picos de ventas puntuales y no prolongados, según se observa en el gráfico anterior.

El nivel de inventarios permanece demasiado elevado y por encima de la media y, por el momento, no se espera un impulso en la actividad manufacturera del sector. General Motor, por ejemplo, mantenía en agosto un stock de coches equivalente a 88 días de ventas, ahora lo ha rebajado hasta 76, un nivel todavía disparado y alejado de su objetivo de cerrar 2017 por debajo de 70. Veremos!.

Al margen de tratarse de un dato puntual, la respuesta del mercado, como cabría esperar, fue positiva. El sector automovilístico repuntó y se constituyó como una excusa perfecta para arrastrar a otros sectores y elevar a los índices a nuevos máximos.

DOW JONES, diario

Se trata de la sesión número 44 en la que el índice registra nuevos máximos históricos en 2017.

Las declaraciones de Warren Buffett «Stock valuations make sense right now», pudieron también animar el espíritu inversor y contribuir con las alzas.

Recordemos, no obstante, que la cartera del mega fondo Berkshire Hathaway, co-dirigido por el Sr. Buffett, mantiene la posición de liquidez más alta de su historia. Según el informe de las últimas cuentas presentadas, al término del segundo trimestre, el fondo de Buffett tenía una posición de liquidez superior a los $100.000 millones o cerca de un 25% de la capitalización del fondo.

Es realmente chocante escuchar a un gurú, reconocido por su gran habilidad para esperar oportuna y pacientemente a comprar barato y dejar madurar los frutos en el largo plazo, con semejante volumen de efectivo en cartera afirmar que las valoraciones tienen sentido.

Se acumula efectivo ante la falta de oportunidades y según todos los parámetros de valoración, el mercado presenta un estado de sobrevaloración sólo superado una vez en la historia.

Vean el interesante gráfico siguiente, un compendio de testigos de valoración agrupados en un indicador con histórico desde el año 1.900.

Más que chocante, las declaraciones de Buffett contienen una trola endiablada o engaño directamente orientado a endulzar el ánimo de los inversores menos avezados.

Observen el nivel alcanzado por el Testigo de Valoración elaborado por el propio Sr. Buffett. Se trata de una sencilla fórmula que relaciona la capitalización del mercado con el PIB.

El índice de volatilidad implícita del mercado -VIX- continúa a la baja, como es natural al ser contrario a las subidas de las cotizaciones, arrestada y cotizando en mínimos históricos.

Los operadores en volatilidad, generalmente inversores muy avezados, continúan vendiendo volatilidad como si no hubiera mañana.

Es decir, abriendo posiciones cortas de Volatilidad de manera intensa y unidireccional, según manifiesta la imagen siguiente, que representa un posicionamiento neto de los inversores demasiado extremado.

La complacencia manda.

POSICIONAMIENTO EN VOLATILIDAD, VIX

Desde que el fenoómeno FAANG comenzó a desvanecerse hace semanas, el Nasdaq no consigue registrar nuevos máximos, aunque cotiza en zona de máximos y desplegando una figura técnica farragosa y lenta, una pauta de agotamiento técnico que debería dar lugar a algún susto en el camino.

NASDAQ-100 diario

El mes de octubre es propicio para que suceda, de acuerdo con la estacionalidad mensual del índice y la estrecha correlación que viene demostrando el comportamiento del índice en cada mes de este año.

NASDAQ-100, diario

Al margen del ruido de mercado y maniobras de distracción del Sr. Buffett y otros, mantenemos la posición correctiva intacta y abierta la estrategia sugerida para aprovechar el escenario más probable.

Para finalizar, comentar sólo la reciente ruptura de referencias técnicas del IBEX-35, presa del temor al secesionismo catalán, los inversores deciden huir a destinos menos inciertos y arriesgados.

El nivel de los 10.100 puntos ha sido objeto de nuestra atención desde principios del mes de septiembre y hoy ha sucumbido ante un agolpamiento importante de ventas que ha empujado al índice a la baja y en este momento pierde algo más del -2.5% y la referencia psicológica de los 10.000 puntos.

La prima de riesgo se ha disparado, la rentabilidad del bono español está respondiendo con subidas intensas, los bancos caen fuerte y todo apunta a que sufriremos debilidad adicional que, por otra parte, convertirá en atractivo un mercado que una vez alcance niveles estimados (reservado suscriptores)…

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

Información en cefauno@gmail.com