La reacción de mercados tras divulgarse el lunes la noticia de Pfizer fue realmente eufórica y sorprendente, las bolsas registraron alzas violentas y en vertical que condujeron a muchos índices a lograr la sesión de contratación más rentable en años, más notorio en las bolsas de Europa que en las americanas.

El IBEX ha sido uno de los índices más beneficiados, el ganador en Europa, en la jornada del lunes se anotó subidas ineditas en una década y extendió el rally desde los mínimos del 28 de octubre hasta alcanzar una rentabilidad del 22%.

IBEX-35, 60 minutos.

Ahora que el grueso del rally ha quedado atrás, comienza el entusiasmo de los inversores y habiendo recorrido un +22% y rentabilidades superiores al 35% en recomendaciones aquí sugeridas hace sólo dos semanas, comenzamos a ajustar niveles de protección (perfiles más agresivos a abrir cortos -scalping-).

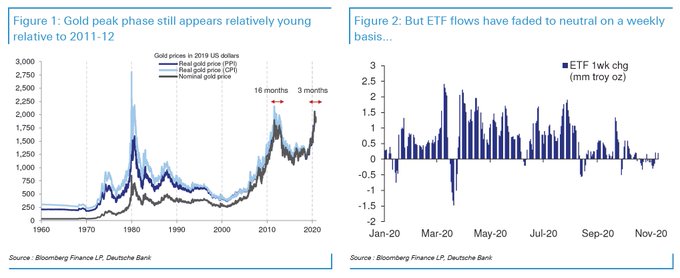

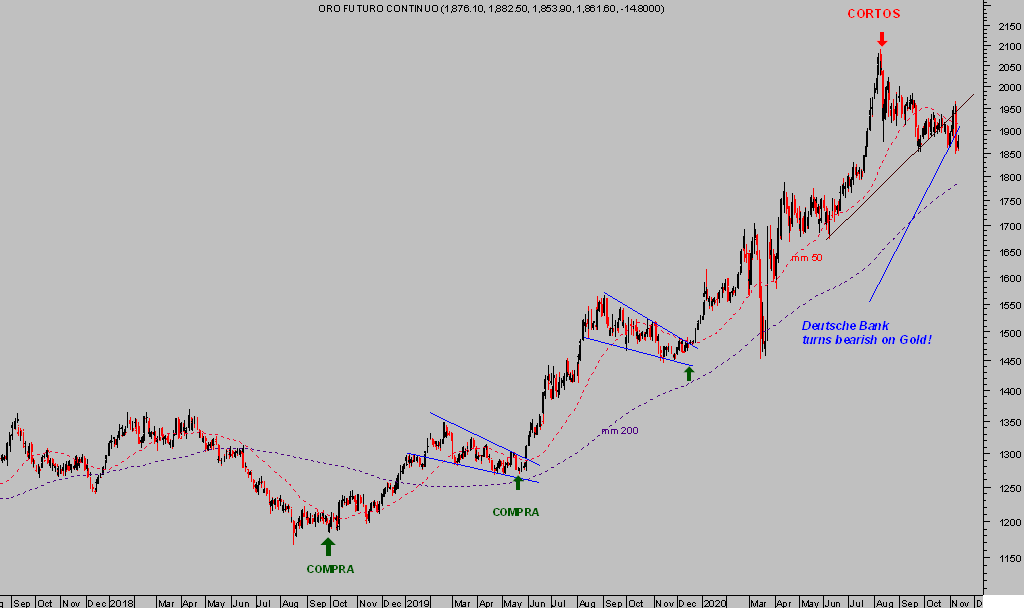

No todos los inversores están de enhorabuena, particularmente los sufridores de los metales preciosos, quienes observaron el lunes como el ORO protagonizaba la caída más dura en 7 años. Ahora incluso analistas de Deutsche Bank defienden un escenario de Oro débil en vista de las mejores perspectivas que se abren para 2021 tras el descubrimiento de la vacuna.

Además, destacan la adversidad que supone para el metal la ligera positivización en curso de la curva de tipos o también la caída de los flujos de fondos (hacia ETFs del sector) en las últimas semanas.

Las proyecciones de Deutsche Bank son ahora bien distintas de las que manejaban a finales del verano, cuando presumían una revalorización del precio del ORO hacia la zona $2.100 por onza y consideran más probable una visita al entorno $1.600

ORO diario.

Nada nuevo!.

La políticas de tipos cero y de monetización de la deuda son imprescindibles para mantener engrasado el sistema y evitar el colapso de los gobiernos después de haber acumulado deudas que se presumen imposibles de atender.

Ante unas condiciones normales en los mercados de deuda normales, sin intervención masiva de las autoridades para manipular los tipos, y si la rentabilidad de la deuda del mercado secundario estuviera en su media histórica próxima al 4% sería letal y suficiente para desvelar la nula capacidad de los gobiernos para el pago de los intereses de la deuda, por tanto, la quiebra o default.

El Tesoro americano afrontaría serias dificultades para hacer honor a los compromisos derivados de una deuda sideral situada en $27 billones. De hecho, ya afronta muy serios problemas para poder atender sus compromisos, como la merma en la compra de Treasuries por parte de inversores extranjeros, los déficit crecientes o el desbordante calendario de vencimientos previstos para los próximos meses, con un volumen total de deuda a refinanciar próximo a los $8.5 billones. En cuanto al déficit, el programa de estímulos fiscales previsto superará los $2 billones, dinero que no está precisamente en cuentas excedentarias del gobierno USA.

DEUDA USA EN MANOS DE EXTRANJEROS

«We won’t consider money-financed fiscal policy», afirmó recientemente y de manera contundente el presidente de la Reserva Federal, Sr. Powell. La tomadura de pelo es mayúscula.

La Reserva Federal ya se ha convertido en el comprador de último recurso de la deuda emitida por el Tesoro, imprescindible para poder mantener a raya el tipo de interés, los inversores extranjeros mantienen en cartera el menor volumen de deuda USA en 20 años y la tendencia parece de carácter estructural, es decir, presumiblemente continuará.

La FED ha acudido al rescate de su gobierno de manera tan generosa como alegalmente, a pesar de las declaraciones de lso miembros de la autoridad monetaria.

De esta forma, los bancos centrales y autoridades han optado por salvar a los Tesoros aunque nada es gratis y este favor se antepone a cualquier otra consideración, como arruinar a los ahorradores.

Las políticas de represión financiera eliminan la remuneración al ahorro y situar los tipos oficiales reales en negativo o manipular los tipos del secundario para situarlos también en tasas mínimas o reales cada vez más negativas.

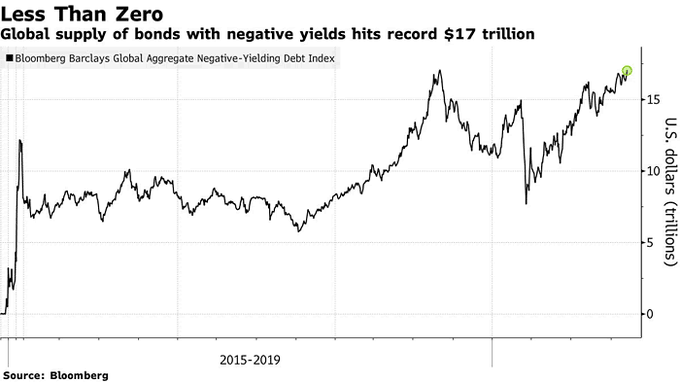

De hecho, el volumen global de deuda con rentabilidad negativa ha alcanzado niveles máximos históricos superando por primera vez los $17 billones.

No sólo manipulan los tipos de la deuda soberana, las compras de deuda basura -junk- desde la FED han hecho milagros con la rentabilidad de los zombis, hasta reducirla a mínimos históricos en uno de los momentos de mayor debilidad corporativa y fragilidad de la calidad crediticia de la historia.

La rentabilidad de los bonos basura cerró ayer en un ridículo e inaceptable tipo del 4.56%.

Los ahorradores están siendo expulsados de la renta fija, desde que es fijo que comprar deuda es perder dinero, y están migrando a otras clases de activos en busca de rentabilizar sus ahorros.

Al comprar activos de renta variable, por ejemplo, están asumiendo unos riesgos que muchos no saben calcular, otros no pueden o quieren anticipar y muchos sufren anulación de la voluntad y conciencia por la anestesia inoculada desde la FED en formato QE infinito. Llegado el momento, también muchos inversores serán lamentablemente expulsados de la renta variable, trasquilados.

NASDAQ-100, mensual.

El descubrimiento de la vacuna ha sido un éxito indudable para los científicos, en menos de 10 meses han logrado crear lo que habitualmente tardan al menos 7 años, y un logro para vencer la pandemia que tanto dolor, pérdidas y desastre económico está causando.

El «timing» o momento de lanzar la noticia ha sido quizá calculado, con las bolsas en un momento crítico, ya que la pandemia se está expandiendo a toda marcha y los casos de infectados, hospitalizados y muertes están en máximos. El aumento de la preocupación ha sido mitigado por las promesas de la vacuna.

No es todavía seguro que las vacunas consigan el propósito divulgado, el coronavirus muta, y las dudas sobre los efectos secundarios son legítimas para un fármaco aprobado por la vía rápida y que apenas ha sido probado. La noticia del CEO de Pfizer aprovechando la espantada alcista de las acciones de la compañía para deshacer sus posiciones, más de 5.5 millones de dólares, invita a la sospecha.

El famoso y controvertido inmunólogo americano, Anthony Fauci, lanzó ayer una advertencia sobre la realidad de la pandemia, a pesar de las vacunas, en una conferencia en USA:. «La efectividad de la vacuna d Moderna sería la misma (>90%) que la de Pfizer-BioNTech. Ambas usan una nueva técnica (mRNA) que es un nuevo paso no solo para el Covid sino para el campo de las vacunas». «el covid puede quedar endémico».

Estados Unidos registra un aumento de contagios histórico, sólo ayer 142.856 casos, hospitalizaciones en máximos, ayer 61.964, desde que comenzó la pandemia y los hospitales acogen ahora un 40% más de enfermos Covid que hace sólo 2 semanas. Han fallecido más de 242.000 americanos, cifras oficiales, y los datos recientes muestran un aumento disparado.

El presidente de la Federal Drug Administration hasta 2019, Sr Gotileb, ha lanzado un mensaje para la cautela vía Twitter «La velocidad del aumento de las hospitalizaciones por covid es quizás la observación más siniestra de las tendencias recientes», «espero un período de incremento de muertes trágico».

En este preciso momento es cuando se divulga el descubrimiento de la vacuna. Noticia excelente pero presumiblemente no podrá comenzar a ser suministrada hasta la primavera y al ritmo actual de propagación se presenta un invierno duro en lo sanitario y muy complejo en lo económico.

Take care out there!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta