Positivo dato de evolución de las Ventas al Menor USA ayer publicado, creció un +3.75% y muy por encima de las previsiones que quedaban en el 2%.

VENTAS AL MENOR, USA

Las Ventas se recuperaron en enero después de la caída del -2.5% de diciembre, vean comparativa de comportamiento de las ventas desglosada por áreas, (datos de enero y a continuación los de diciembre):

E-commerce: +14.5% (-11.4%)

Tiendas físicas: +9.2% (-7%)

Muebles: +7.2% (-7.4%)

Vehículos a motor y componentes:+5.7% (-1.6%)

Materiales de Construcción: +4.1% (+1.2%)

Comida y Bebidas: -0.9% (-0.6%)

Estaciones de servicio (gasolineras): -1.3% (+0.4%)

Deportes: -3% (-6%)

La tasa interanual de las Ventas continúa fuerte pero la tendencia es claramente correctiva desde la explosión al alza post confinamientos (reapertura de la economía combinada con estímulos varios y cheques a las familias).

El efecto calendario o comparación estadística con periodos anteriores unido al final de los estímulos están provocando el regreso al origen.

VENTAS AL MENOR, TASA INTERANUAL.

La Producción Industrial aumentó un +1.4% y también la Utilización de la Capacidad Productiva que mejoró en 8 décimas hasta 77.6% y los inventarios continuaron mejorando, de acuerdo con lo esperado y comentado seguirán siendo un importante motor del crecimiento de PIB, ascendieron un 2.1%.

El plato fuerte de la sesión, sin embargo, se conoció a dos horas del cierre de la sesión bursátil en EEUU con la publicación de las actas del FOMC de enero.

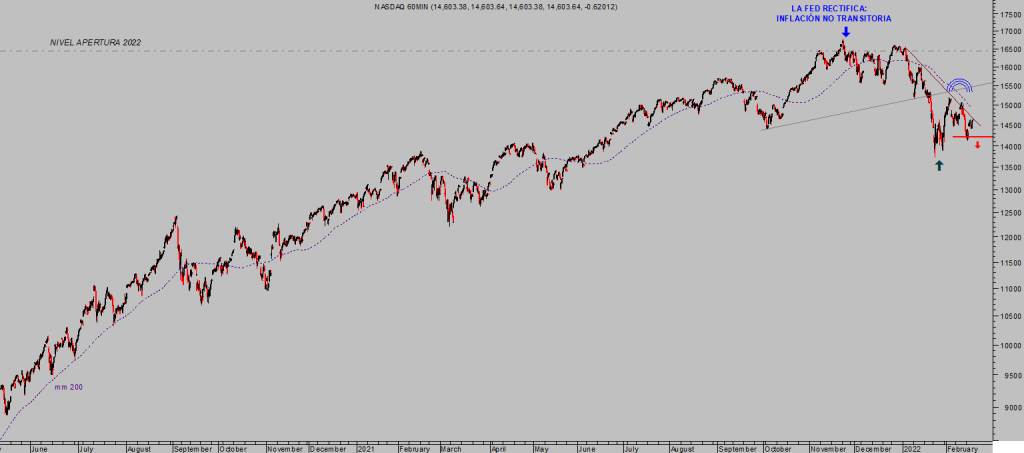

Sin grandes novedades, sin concreción sobre el número de subidas de tipos ni las fechas, la publicación de las actas supuso un gran alivio para los mercados. A partir de entonces comenzaron una recuperación de las cotizaciones en vertical y de perder más de un punto porcentual, en pocos minutos pasaron a terreno positivo para después cerrar la jornada prácticamente en los mismos niveles de cierre del día anterior.

El SP500 subió un +0.09% mientras que el Dow y el Nasdaq se dejaron tímidos -0.16% y -0.1% respectivamente.

NASDAQ-100, 60 minutos.

Quizá el mercado interpretó que los tipos subirán pero de manera más contenida que en ciertas ocasiones distintas declaraciones de miembros de la FED pueden hacer creer. De hecho, al mercado le agradaron las previsiones que manejan las autoridades sobre la inflación, apuntando a que su testigo favorito -Personal Consumption Expenditures o PCE- cerrará en 2,6 % este año y caerá hasta el 2% en 2023.

O posiblemente lo que motivó a los inversores fue el reconocimiento explícito de que la estabilidad de los mercados financieros es clave para el FOMC y sus eventuales decisiones:

- «Monetary policy actions tend to influence economic activity, employment, and prices with a lag. In setting monetary policy, the Committee seeks over time to mitigate shortfalls of employment from the Committee’s assessment of its maximum level and deviations of inflation from its longer-run goal.

- Moreover, sustainably achieving maximum employment and price stability depends on a stable financial system. Therefore, the Committee’s policy decisions reflect its longer-run goals, its medium-term outlook, and its assessments of the balance of risks, including risks to the financial system that could impede the attainment of the Committee’s goals»

“The difference between genius and stupidity is that genius has its limits.”

–Albert Einstein

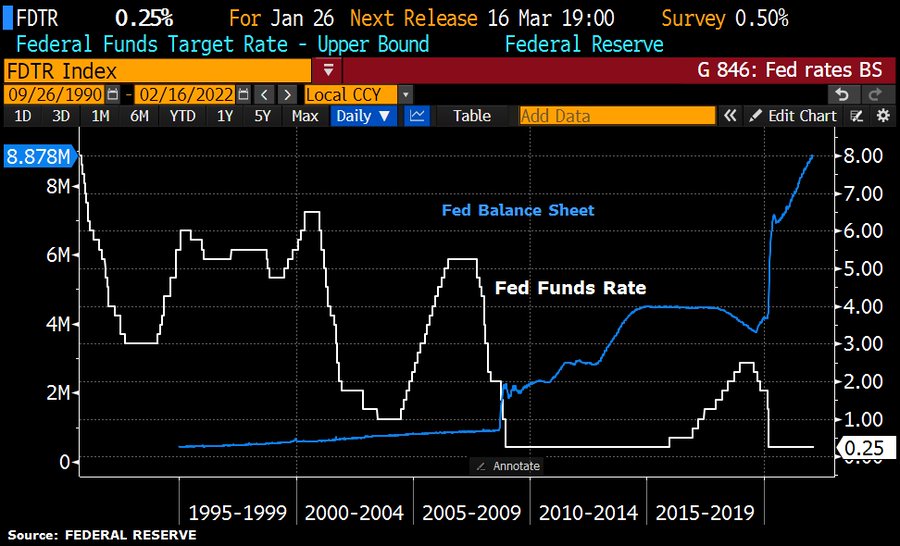

«…influence prices with a lag», dicen ahora los ilusionistas de la inflación transitoria finalmente convertidos en sagaces vigilantes. ¿Ha entrado la inflación en fase «lag»?

Transcripción mundana del anterior extracto de las actas:

sabemos de la existencia de burbujas, excesos y distorsiones generalizadas y presentes en la mayoría de activos, somos conscientes de que la inflación está desbocada y fuera de control pero no podemos normalizar las políticas monetarias sin crear gran inestabilidad y quizá un colapso financiero. Trabajaremos fuerte sobre el viejo truco de amagar y no dar, intensificando una comunicación «hawkish» para desinflar controladamente las burbujas y simultáneamente gestionar las expectativas de inflación.

Suerte!

S&P500, mensual.

RATIO BUFFETT.

Será necesaria mucha suerte, la situación se sostiene artificialmente gracias a estímulos, a políticas de reflación de activos o a comprar estabilidad y crecimiento contra deuda. La fórmula mágica, pero lejos de buena, además de perversa avanza acumulando dificultades y haciendo aguas.

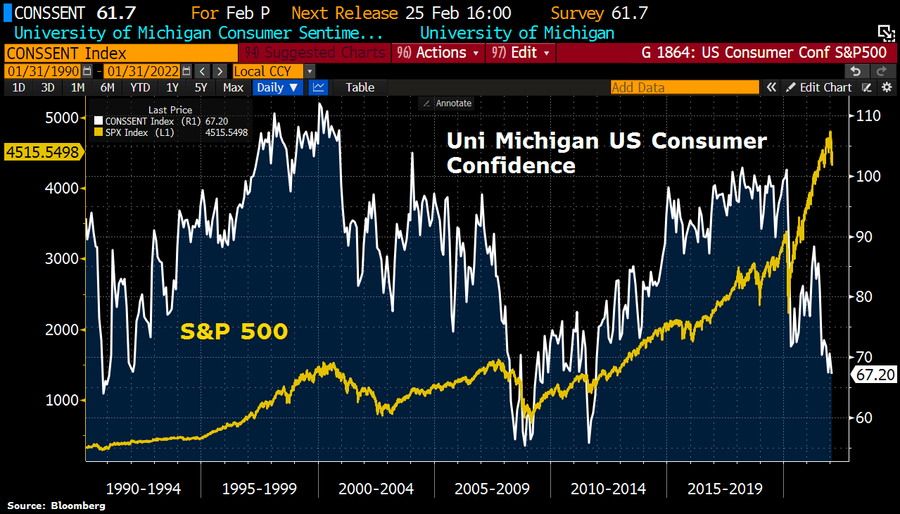

La desigualdad ha alcanzado niveles preocupantes y la inflación supone la puntilla para miles de hogares y empresas. El sentimiento del consumidor se está desplomando, ha alcanzado niveles mínimos desde la crisis financiera del 2008 y además las encuestas reflejan que el 50% de la población espera acongojada empeoramiento de sus condiciones de vida por culpa de la inflación. Pero el mercado hace caso omiso y se ha creado la mayor divergencia de la historia entre su evolución y la del sentimiento del consumidor:

SENTIMIENTO CONSUMIDOR vs S&P500.

También las empresas se encuentran ante un futuro cada vez más estresante, las lecturas de sentimiento auguran merma de la actividad y las ventas. Por otra parte han acumulado deudas hasta niveles record y afrontan un delicado entorno en la medida que avance el temido endurecimiento monetario.

Si realmente los tipos suben según alertan los mercados y la propia FED será un golpe en la línea de flotación corporativa. Presumiblemente lo harán bastante menos de lo que se estima, al menos durante el año en curso por motivos ayer argumentados aquí, pero por poco que suban será una advertencia seria para muchas empresas y problemas reales para otras tantas.

La deuda de empresas supera los $11 billones, el ratio Deuda corporativa- PIB supera el 50%, y ambos son niveles máximos históricos, De ese total, más de de $2 billones son Bonos Basura y existen un volumen próximo a los $4 billones que corresponde a deuda de baja calidad y en riesgo de caer hacia estatus basura o junk.

Sin esperar una fuerte subida de tipos, salvo shock, cualquier aumento de tipos supondrá un quebradero de cabeza para las más apalancadas y para las de menor calidad pero un verdadero calvario para las denominadas zombis. Los inversores llevan meses deshaciendo posiciones de riesgo en el sector High Yield, vean:

Cualquier mínimo empeoramiento de los fundamentales de empresas vulnerables y cuya calificación de deuda es baja pero aún no considerada basura, provocará una rebaja de calificación y la bienvenida al universo o estatus Basura. El endurecimiento monetario y condiciones de financiación más restrictivas significará el certificado de defunción para algunas zombis.

La volatilidad de los mercados tenderá a aumentar, la sensación de riesgo estructural es creciente y el modo Risk Off del mercado inquietante. El entorno de mercados es cada vez menos seguro y ruidoso pero también más divertido.

En mercados rápidos y peligrosos la inversión pasiva sufre pero siempre hay alternativas inversores más activos y preocupados por analizar y buscar la oportunidad en sectores y activos seleccionados.

Vean ejemplo de un activo (en carteras de los lectores habituales de este blog) con excelentes proyecciones:

Por otra parte, el enfoque «timing» recientemente ha permitido entrar comprando activos bien seleccionados pero a la mitad de precio que estuvieron meses atrás, mediante estrategias orientadas al control del riesgo, es decir, con exposición a caídas realmente baja y limitada pero gran potencial de revalorización, estrategias que una vez activadas son después seguidas al día a través del control dinámico de posiciones de riesgo.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta