Los datos macro ayer conocidos, sin ser de gran impacto de mercado, nuevamente generan incertidumbre sobre la eventual decisión de la Reserva Federal en su reunión del próximo 26 de julio.

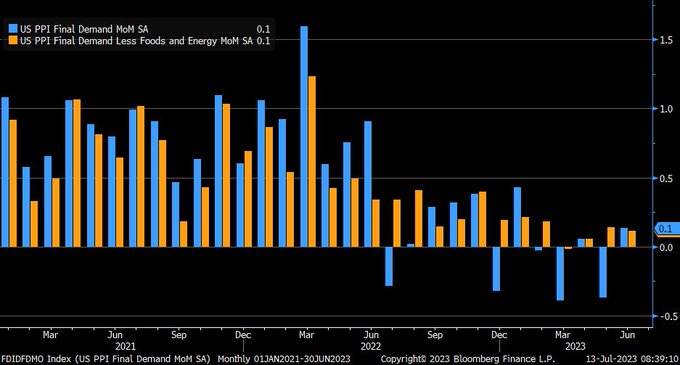

Por una parte, el dato de inflación a la producción -PPI- creció sólo una décima cuando las expectativas apuntaban a dos décimas.

ÍNDICE PRECIOS A LA PRODUCCIÓN, mensual, EEUU.

Buen dato en favor de que la Reserva Federal no suba tipos.

Por otra parte, las Peticiones de Subsidios al Desempleo aumentaron ligeramente por debajo de las expectativas, quedaron en 237.000 frente a las 247.000 previstas.

PETICIONES SUBSIDIO AL DESEMPLEO, EEUU.

Signo de fortaleza del mercado de trabajo, en favor de otra subida de tipos.

En síntesis, con estos datos de empleo en la mano y los de IPC mejor de lo esperado pero con un futuro menos esperanzador (por motivos explicados en post de ayer), es difícil aventurar la decisión final de la FED.

En principio, con la inflación en niveles todavía bien por encima del umbral de la FED y el mercado de trabajo resistiendo, es de esperar que la FED eleve otros 0.25 puntos los tipos de interés.

La Reserva Federal publicó el miércoles el Beige Book, oficialmente denominado «Summary of Commentary on Current Economic Conditions», no fue noticia por no contener infomración novedosa, aunque sí interesa observar los asuntos de importancia para las autoridades, a través del número de veces que mencionan distintos asuntos y su comparativa con anteriores publicaciones.

El cuadro siguiente muestra que las autoridades tendrían especial inquietud por los tipos de interés y en segundo lugar los salarios, aunque el que más ha repuntado en los últimos meses es el apartado de crédito y préstamos.

Al margen de la creciente posibilidad de asistir a un evento de crédito (defauls o quiebras que originen un efecto contagio) la población ya está sufriendo las consecuencias de las lazas de tipos y restricción del crédito.

El crecimiento del crédito al consumo se ha desvanecido fuertemente:

El crédito al consumo denominado «Non-revolving», principalmente orientado a la compra de vehículos así como los préstamos a estudiantes (para estudiar) se ha evaporado y ha entrado en negativo por primera vez desde la pandemia.

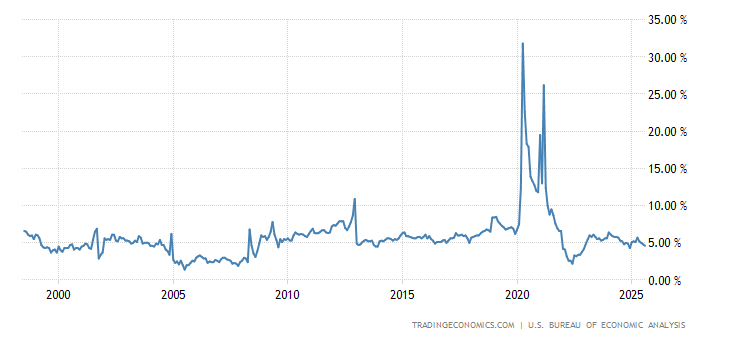

Así, la gente está tirando de sus reservas (ahorro) para poder continuar con su ritmo de vida y llegar a fin de mes,motivo por el que la tasa de ahorro está en caída libre, según el Bureau of Economic Analysis se encuentra alrededor del 4.7%, la mitad del 8.9% de media histórica.

TASA DE AHORRO, EEUU.

El 20% de personas con mayor riqueza mantiene cerca del 80% del total del ahorro. El 20% de personas más pobres y el 20% siguiente han agotado sus ahorros, mientras que el resto están agotando sus recursos y reduciendo su ahorro de manera significativa.

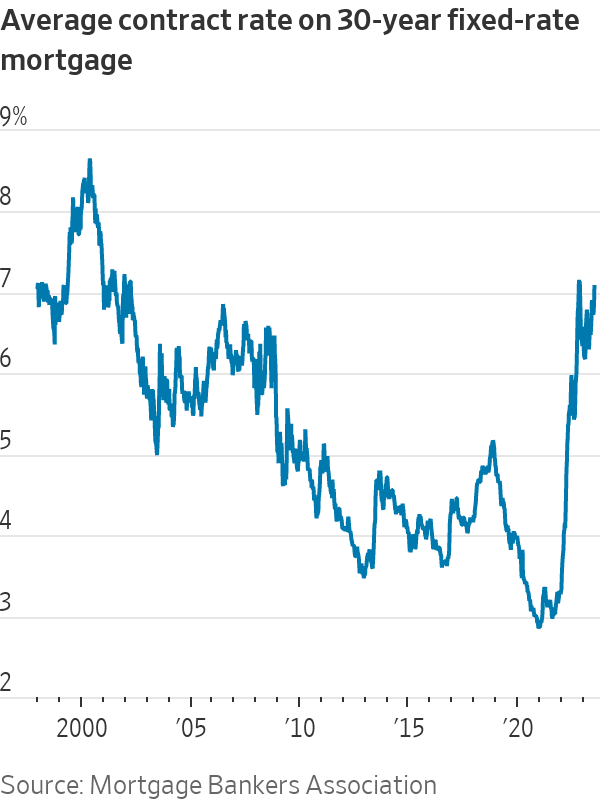

Uno de los motivos por los que la gente se está empobreciendo a marchas forzadas es el impacto de las subidas de tipos de interés sobre las hipotecas. El tipo hipotecario a 30 años ha escalado por encima del 7%, más del doble que hace sólo unos meses y nivel no visto desde el año 2002.

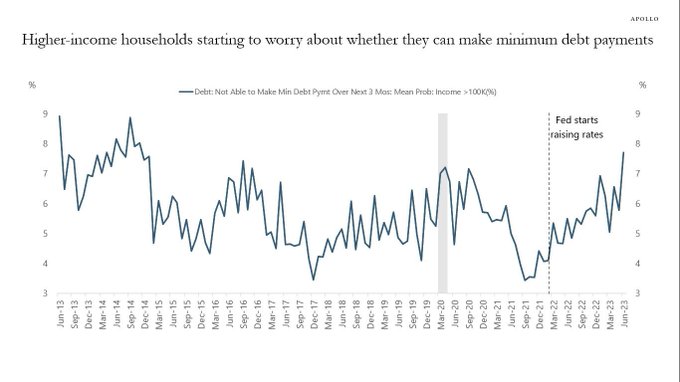

El impacto de las alzas de tipos y endurecimiento de las condiciones de acceso a la financación es siempre un problema severo para las clases más desfavorecidas, son las primeras en sufrir las consecuencias y la pobreza está aumentando de manera lamentable pero la situación financiera ya está pasando factura también a las clases más pudientes.

Las dificultades para atender sus compromisos de deuda entre los particulares cuyos ingresos superan los $100.000 al año está subiendo en vertical.

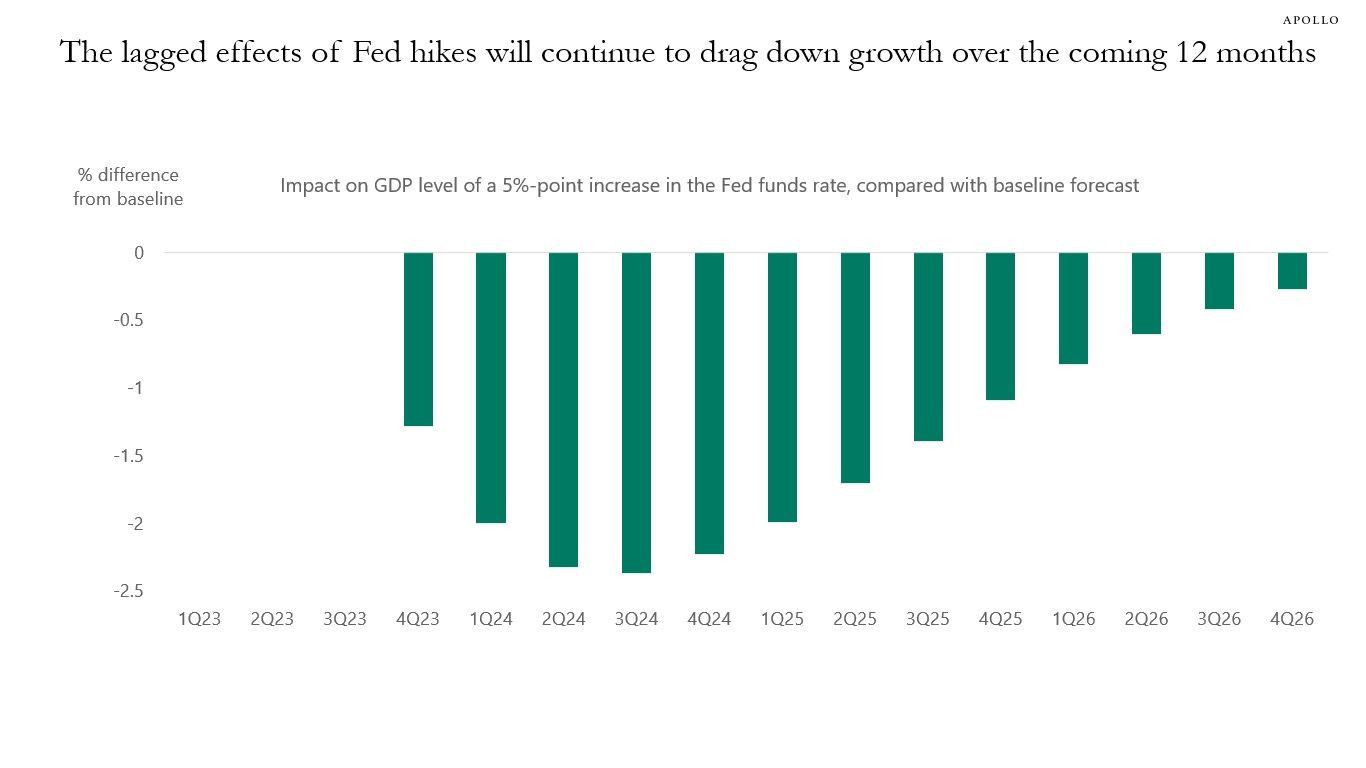

El «lag effect» o efecto retraso del impacto de las políticas monetarias restrictivas y especialmente de las subidas de tipos proyecta una importante merma de crecimiento del PIB en la recta de final de año y peor para futuros trimestres. Aunque la economía se muestra resistente (las inyecciones de liquidez de esta primavera han sido clave y el programa de estímulo fiscal de Biden también) las posibilidades del soft landing son bajas y el primer semestre de 2024 será un difícil reto para la fortaleza (artificial) de la economía,

Soft landing?.

A la luz de los datos de crédito y ahorro, de poder adquisitivo o nivel de renta, es razonable que los expertos se muestren muy atentos a las políticas monetarias y a la posibilidad de que la FED suba de nuevo los tipos de interés. El consumidor está exhausto, sin fondos y afrontando un futuro complicado para sus finanzas. El consumo aporta el 70% al PIB y el Índice de Indicadores Adelantados americano ha registrado 14 meses consecutivos de caídas.

Además, la Renta Bruta Real (Real GDI) americana ha caído por segundo trimestre consecutivo, una señal de alerta que suele anticipar recesiones conuna anticiàción de entre dos y tres trimestres.

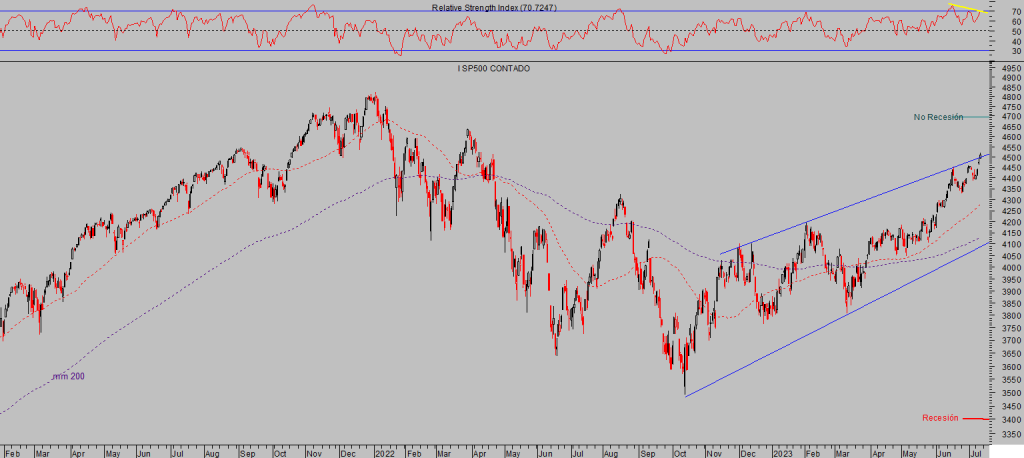

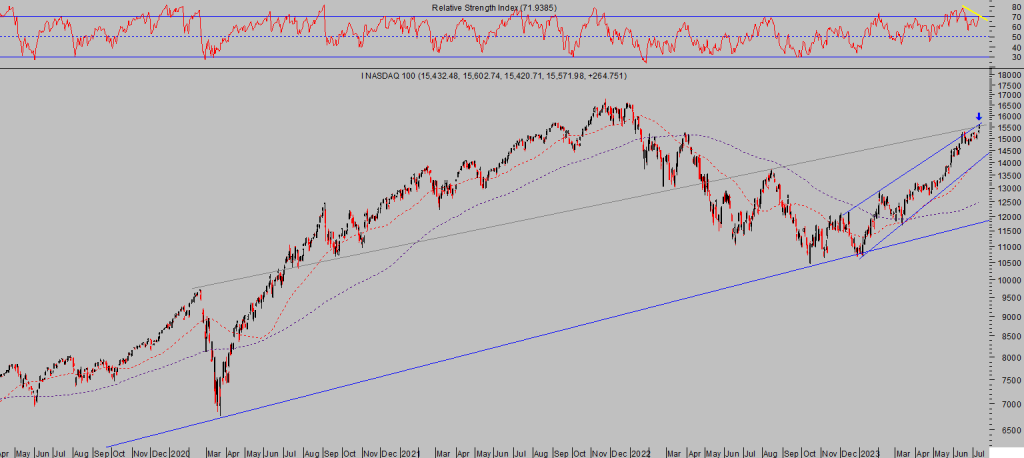

Ayer las bolsas volvieron a repuntar, alzanzando nuevos niveles máximos anuales. EL Nasdaq subió un +1.58%, el SP500 +0.85% y el Dow Jones un tímido +0.14%.

SP500, diario.

NASDAQ-100, diario.

Las divergencias son cada vez más numerosas y abultadas, la expansión de múltiplos ha dejado unos niveles de valoración altos y el aspcto tecnico no es el más adecuado para defender ulteriores subidas en un mercado que afronta una realidad económica adversa tanto en el terreno macro como micro (asunto este último sobre el que comentaremos en post del lunes con motivo de haber empezado la temporada de presentación de resultados del segundo trimestre).

Además de los índices, la energía o el sector metales están en situación de gran interés también y las estrategias (reservado suscriptores) han comenzado a aportar rentabilidad.

WEST TEXAS, diario.

Una de las estrategias desarrolladas para aprovechar el escenario alcista del cruso suma más de un 21% de rentabilidad y esperamos más. Además, gracias al control dinámico de posiciones de riesgo, el riesgo es ya inexistente.

3OIL, semana.

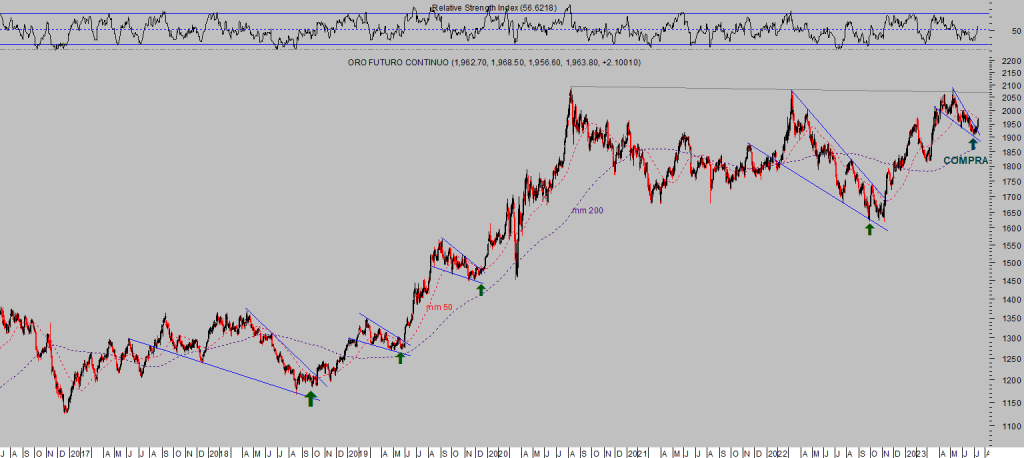

ORO, diario.

Las estrategias desarrolladas sobre activos del sector metales, de riesgo bajo y controlado, también están evolucionando positivamente.

Buen fin de semana a todos !!!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta