A falta de dos semanas para la finalización de programas de estímulo USA, con la pandemia aún en expansión y millones de personas desempleadas y dependientes de las ayudas, el Congreso debe debatir la aprobación de cualquier posible extensión de los programas.

Las bolsas han subido en vertical desde marzo, en parte guiadas por la potente respuesta fiscal y monetaria, además de la consabida reflación de activos, pero también por la expectativa generada entre inversores sobre unas políticas acomodaticias y ultra expansivas continuadas por tiempo prolongado.

Si finalmente el Congreso no aprueba un nuevo programa el mercado quedará sin un importante pilar de sustento del sentimiento y el rally dejaría paso a la correspondiente corrección, quizá algo más que una mera corrección de las subidas de las últimas semanas.

La posibilidad de sacar adelante una nueva iniciativa de ayudas multimillonarias en el actual clima político y a 4 meses de las elecciones no es particularmente prometedora, en caso de decepcionar las expectativa del mercado se podría generar un entorno de desconfianza adverso a la inversión y al riesgo.

Erosionar la confianza de un mercado tan sobre valorado como el actual durante la presentación de resultados y niveles de paro más negativos de la historia sería un problema y en vista de la verosimilitud del mismo, ayer el Sr. Patrick T. Harker, presidente de la FED de Filadelfia se encargó de enviar un mensaje a sus señorías: «Another Wave Of Stimulus Needed To Avoid The Cliff Effect With Drop Off In Unemployment Insurance, Adds Hit To Income Could Hurt Spending».

Análisis empíricos sobre el impacto en economía de los estímulos fiscales desvelan un efecto multiplicador en el rango del 0.4 al 1.2, es decir, que por cada dólar de estímulo aplicado se puede esperar una mejora de la actividad económica desde 40 céntimos hasta 1.2 dólares. Los estímulos directos como bajada de impuestos o los considerados de carácter más permanente como los orientados a iniciativas de mejora de infraestructuras, son los que impactan con mayor claridad y hasta en 1.2 dólares.

Por contra, estímulos puntuales y carentes de objeto específico sobre ningún sector concreto de la economía, como pueden ser las transferencias de dinero que ha realizado el gobierno a millones de ciudadanos, se ha comprobado que tienen un efecto mucho más corto en el tiempo y un efecto multiplicador más contenido.

La Sra Brainard, miembro del Consejo de gobierno de la Reserva Federal es consciente de la situación, del parón de la actividad económica USA que se viene presentando en las últimas fechas, tras el rebote desde mínimos, así como defensora de la idea de incurrir en mayores deudas (incremento del balance) para comprar estabilidad. «Virus spread could lead to double dip in activity». «Monetary Policy Will Need to Shift to Provide More Stimulus».

El balance de la FED ha caído ligeramente en las últimas semanas (correspondiente impacto esperado y correlación con los índices explicados en post reciente) pero más pronto que tarde reanudará su actividad de creación de dinero-de-la-nada y continuará inflando el balance, sin límite preestablecido ni orientación sobre la manera de gestionar su reducción en el futuro.

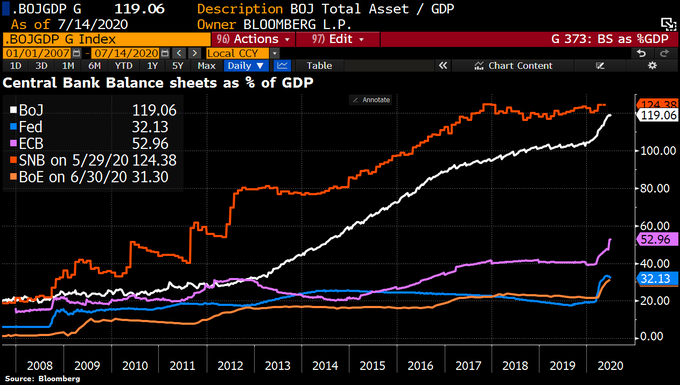

El balance de la FED ronda los $7 billones, casi el doble que hace un año, supone un 32% del PIB americano y se encamina hacia los $10 billones. Una locura impensable pero se puede considerar casi prudente si se compara con la relación Balance-PIB en otros lugares como Japón, Suiza o incluso Europa.

BALANCE BANCOS CENTRALES vs RESPECTIVOS PIB.

El mayor experimento monetario de todos los tiempos continúa a pleno rendimiento, una cuestión crítica es dilucidar sobre los límites de la capacidad de acción de los Bancos Centrales, sobre techos reales imaginables a la creación de dinero o sobre el punto de inflexión en la credibilidad y confianza de los mercados y población en general acerca de la capacidad y habilidad de los banqueros para reconducir la situación.

Los programas de salvamento y rescate USA hoy en marcha hasta dentro de dos semanas son pasajeros y de emergencia, disparan el déficit fiscal y la deuda de manera permanente pero su efecto en economía, según muestra la historia, no es indefinido y tiende a desaparecer después de medio año, en el mejor escenario.

El mercado ha descontado el regreso a la normalidad tras el fin del confinamiento, ha descontado la erradicación del virus y vuelta del consumidor a las calles, tiendas, restaurantes, hoteles, gimnasios, etc…, descuenta también una recuperación económica en forma de V o la tregua prolongada y eventual entendimiento en las relaciones USA-China, bla,bla,bla…

La realidad es distinta. La pandemia continúa su expansión por Estados Unidos, con aumento notable de contagios y muertes (sólo ayer se contagiaron 61.834 personas), temor de los consumidores a salir a la calle y gastar e incluso nuevos confinamientos quirúrgicos y locales en algunos casos pero también más generales como es el caso reciente de California que ha vuelto al confinamiento. California supone un 15% de la economía USA y ha decidido cerrar de nuevo multitud de establecimientos al público y restringir el acceso de otros tantos.

California ha sido el primer Estado en reaccionar y otros como Texas, Arizona o Florida podrían tener que adoptar medidas y pronto. Los gobernadores de los diferentes Estados podrán actuar de maneras distintas y confinar cada uno según su mejor criterio pero en cualquier caso supondrá un freno a la actividad económica además de la reacción normal de temor y limitación de movimientos auto impuesta por los ciudadanos.

El CEO de Wells Fargo, Charles W. Scharf , aprovechó la presentación de resultados (negativos) del banco ayer para deslizar su impresión sobre el futuro de la economía: «Our view of the length and severity of the economic downturn has deteriorated considerably from the assumptions used last quarter».

¿Recuperación en V?.

Independientemente de lo anterior, las bolsas abrieron la sesión de ayer dubitativas y en ligero tono rojo, pronto surgió de nuevo la magia de la vacuna, esta vez usando noticias sobre la empresa de biotecnología Moderna y su fármaco entrando en Fase III para análisis y estudio previos a su aprobación.

Se espera que la vacuna, desarrollada junto a Institutos Nacionales de Salud, comience la Fase-III o etapa final de la investigación el 27 de julio, cuenta con 30.000 voluntarios, aunque no estaría en las farmacias al menos hasta 2021. Según declaró ayer la propia empresa, «la compañía está encaminada a poder entregar aproximadamente 500 millones de dosis al año y posiblemente hasta mil millones de dosis al año a partir de 2021″.

Imaginen la respuesta de inversores y mercados, otra vez alegría, giro arriba y subidas hasta el cierre.

Pero subidas insuficientes para reparar el daño técnico dejado en la jornada anterior, detalles técnicos e implicaciones comentados en post de ayer.

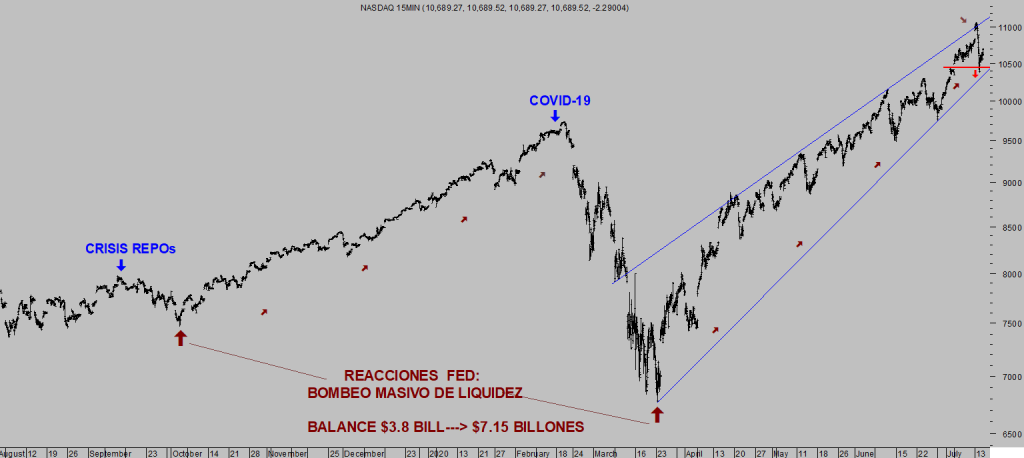

NASDAQ-100, 15 minutos.

Además del pronto descubrimiento de una vacuna eficaz, el mejor escenario para las bolsas pasaría por la aprobación de un nuevo programa de estímulos en los próximos 15 días. El descubrimiento llegará aunque quizá no tan pronto y los estímulos siguen en duda. Los inversores descuentan en las cotizaciones más programas de rescate pero de no ser aprobados generarían incertidumbre y nervios.

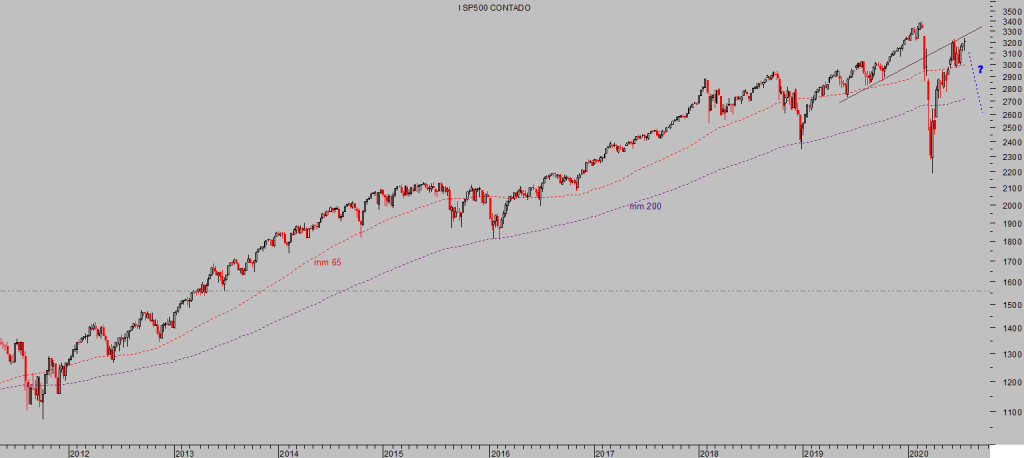

A falta de nuevos estímulos, algunos expertos del mercado vaticinan una nueva oleada de venta de acciones y objetivo de SP500 alrededor de un 15% por debajo de la cotización de cierre de ayer, incluso por debajo de los 2.700 puntos.

S&P500, semana.

No obstante, según la Organización Mundial de la Salud -OMS-, actualmente habría cerca de 300 vacunas contra el coronavirus en fase de ensayo.

Si cada día que el mercado amenaza con caer es contrarrestado con la publicación de noticias de éxito en la búsqueda de la vacuna, como la de ayer de Moderna o Gilead el viernes pasado, y generación de una reacción alcista superior a un punto porcentual de media de alzas del SP500 en respuesta a la noticia, aplicando estas métricas sobre los 300 fármacos en ensayo, pronto veríamos al SP500-> 10.000 puntos.

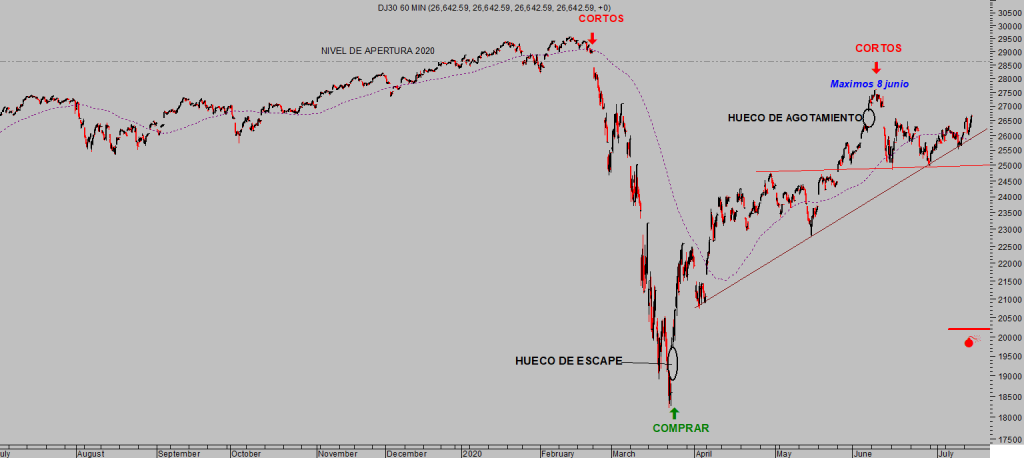

Al margen de ironías, la recuperación de la economía durante mayo y junio parece haberse detenido en las últimas dos semanas, de igual manera que el aumento del balance de la FED que ha caído recientemente o que la subida de las cotizaciones que, excepto el Nasdaq, encontró techo el pasado mes, el día 8 de junio.

DOW JONES, 60 minutos.

La última encuesta elaborada por Bank of America entre expertos y gestores de fondos señala algún aspecto de gran interés, dos a destacar:

- El 14% espera una recuperación en V, frente al 44% en forma de U o el 30% que proyecta la temida W

- el 74% estima que el tecnológico es el sector considerado como más «crowded trade», el que aglutina a más número de inversores, posicionamiento y apuestas alcistas.

El experimento monetario -MMT- de todos los tiempos comenzó en Japón allá por 1990, su eficacia probadamente dudosa e insuficiente para justificar los desequilibrios creados, comenzó en USA con fuerza en 2009 y el impacto no ha sido mejor. Una década de recuperación económica artificial comprada contra deuda, la más prolongada de la historia pero también la más débil desde la Segunda Guerra Mundial, con crecimiento menguante y por debajo de potencial.

Ahora en 2020 han intensificado hasta el extremo las políticas monetarias MMT o Modern Monetary Policy, pero el crecimiento económico dimanante es limitado y duración dudosa, la creación de deudas radical, creación de zombis insanamente exagerada, sobrevaloración de mercados histórica, desigualdad de la riqueza en máximos…

Nadie sabe lo que depara el futuro pero el cúmulo de desmanes, desequilibrios y excesos continúa creciendo, el impacto de las políticas monetarias cayendo y preso de la ley de retornos decrecientes. Una inestabilidad generalizada y tan acentuada no presagia un futuro prometedor.

Atención al ORO, activo refugio con gran potencial de largo plazo pero peligroso en el más corto (detalles en post recientes), así como las empresas mineras, cuyos aspectos técnicos y lecturas de pauta sugieren cautela,

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta