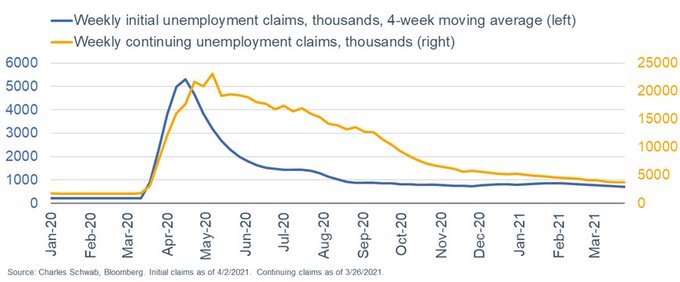

Las peticiones semanales de subsidio al desempleo USA fueron publicadas ayer, contra todo pronóstico subieron en 16.000 respecto a la semana anterior hasta 744.000, se esperaban 680.000, y la media de las últimas 4 semanas quedó en 3.730.000, frente a las 3.640.000 esperadas.

La recuperación del mercado laboral reflejada en el informe de empleo de marzo no presagiaba el aumento en las peticiones de subsidio, al contrario, y la confusión abunda.

PETICIONES SUBSIDIO AL DESEMPLEO, USA.

Las peticiones acumuladas en las últimas 4 semanas han alcanzado mínimos de un año y las perspectivas son halagüeñas, aunque falta camino por recorrer hasta alcanzar los niveles medios de los dos años previos a la pandemia, situados en cerca de 1.7 millones, la mitad de los actuales.

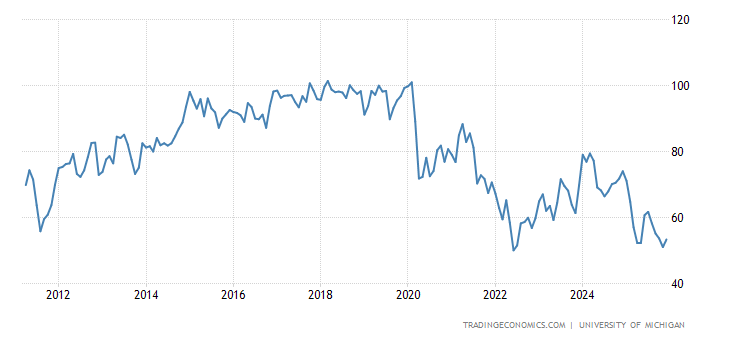

El empleo está mejorando y las empresas pronostican crecimiento económico suficiente para aumentar plantillas en los próximos meses, el ambiente económico general está tornando positivo y la confianza del consumidor ha alcanzado máximos de los últimos 12 meses.

CONFIANZA CONSUMIDOR, USA

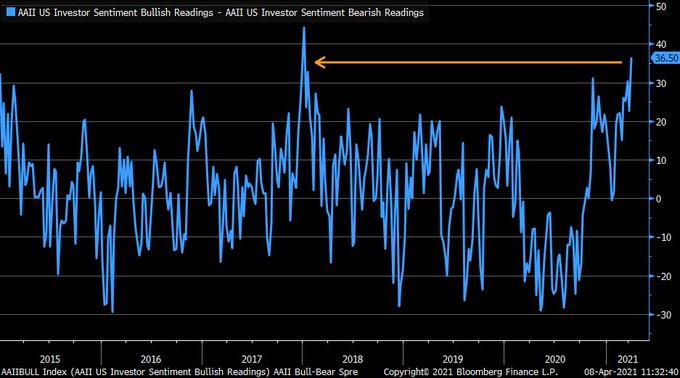

También el sentimiento de mercados entre inversores particulares, medido a través de la American Assotiation of Individual Investors -AAII- es cada vez más alegre y presenta una situación de optimismo excesivo e inusual.

SENTIMIENTO DE MERCADOS SEGÚN AAII.

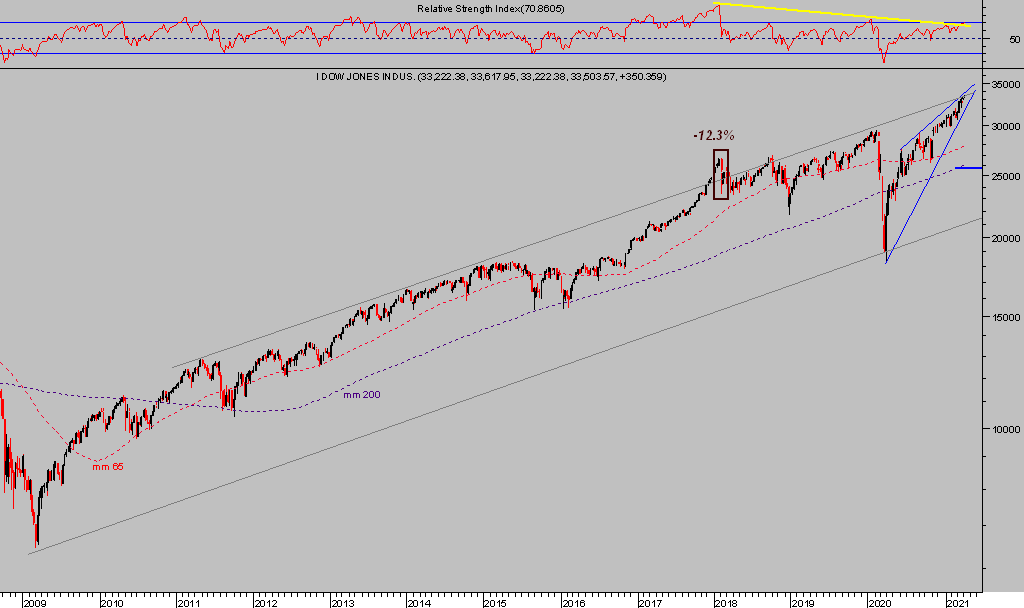

En enero de 2018 y coincidiendo con las elevadas lecturas de optimismo similares a las actuales, el mercado, que suele recordar que los extremos no son buenos consejeros y causan estragos en las cuentas de los inversores, reaccionó con una abrupto descuelgue de precios que condujo a las bolsas USA a la baja alrededor del 12% en sólo 2 semanas, vean por ejemplo los casos del Dow Jones o el tecnológico Nasdaq:

DOW JONES, semana.

NASDAQ-100, semana.

El helicóptero monetario, lanzamiento de dinero a cada familia en forma de cheques puntuales cada mes, el resto de programas de estímulo y el esperado plan de infraestructuras de Biden son motivos que justifican la mejora del sentimiento económico y las posibilidades del empleo. No conviene confundir la economía y mercados, en las condiciones de mercado y con las valoraciones actuales, nada debería justificar la euforia inversora.

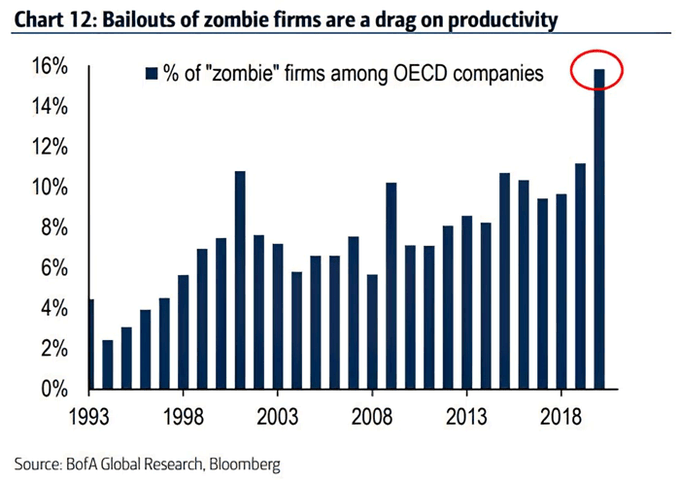

Una de las consecuencias adversas, entre tantas, de las políticas monetarias es la «zombificación» de multitud de compañías, según Bank of America, alrededor del 16% de las empresas de la OCDE son consideradas zombi, en Estados Unidos el porcentaje es mayor incluso y alcanza el 21%.

PORCENTAJE DE EMPRESAS ZOMBI DE LA OCDE.

La euforia inversora es injustificada también aún tras revisar el comportamiento del mercado durante los periodos en que Estados Unidos ha acometido programas de mejora de infraestructuras, comentado en post de ayer.

Tampoco son el bálsamo de fierabrás que todo lo cura y crea incrementos de PIB decididos y sostenibles, aunque los inversores depositen toda su esperanza.

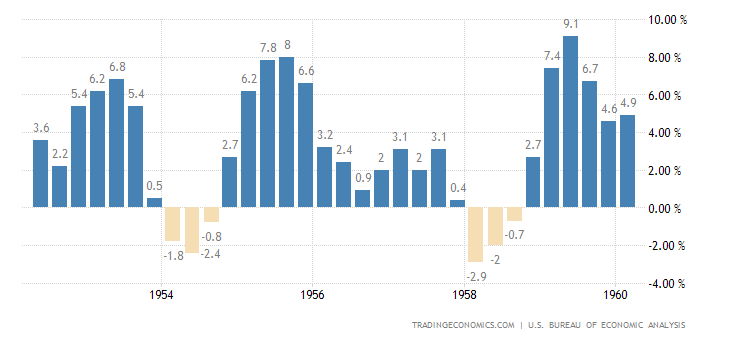

El Sr.Eisenhauer promovió un ambicioso programa de desarrollo de infraestructuras, denominado Interstate Highway System, aprobado finalmente en 1956. Fue tan ambicioso que duró hasta el año 1992, dotado con el equivalente a 520.000 millones de 2019 y supuso una fuerte inyección de recursos, la generación de empleos e ilusiones y de un clima económico muy favorable.

El programa fue pergeñado durante años, desde poco después que el presidente accediese a la Casa Blanca en 1953. Paradójicamente, cuando fue finalmente aprobado en 1956, la economía comenzó a desinflar su ritmo de crecimiento, luego iniciando una recesión que se mantuvo hasta que en 1958 y después de tres trimestres consecutivos de crecimiento de PIB negativo, finalmente la economía comenzó a despertar de nuevo.

PIB USA 1953-1960.

El programa del equipo de Biden estará dotado con bastante más dinero e incidirá en áreas más allá de las infraestructuras, como indica el post de ayer, no sólo autovías como el «Interstate Highway System» e incidirá con mayor intensidad en el crecimiento del PIB.

No obstante, cuando el Sr. Eisenhauer dio luz verde al programa, el déficit USA se situaba en el 1.7% y el ratio Deuda-PIB en 70%. El déficit actual es al menos 4 veces superior al de entonces y el ratio de Deuda-PIB casi el doble y subiendo.

Además, el efecto de los multiplicadores hoy no funciona igual que antes, gracias a la enorme cantidad de dinero creado y al impacto de la Ley de Retornos Decrecientes, tantas veces explicado aquí, de manera que cada unidad de deuda creada hoy se traduce en sólo 0.58 unidades de crecimiento del PIB.

Aún con los tipos de interés en niveles mínimos históricos, crear dinero para financiar o comprar crecimiento continúa conformándose como una apuesta perdedora. Desde el año 2010, tras la crisis subprime y observando reacción de las autoridades, venimos defendiendo que el crecimiento, la productividad o el empleo no se crean desde los despachos de la FED y acuñamos el término de crecimiento a trompicones. Nada ha cambiado, excepto la potencia de las actuaciones de las autoridades y las montañas de deuda que han creado y dejarán para futuras generaciones.

Aunque los multiplicadores previsiblemente mejorarán, tampoco se espera que consigan pasar a terreno positivo. Es decir, los multiplicadores Keynesianos han dejado de ser la panacea de las políticas fiscales. Por otra parte, las políticas monetarias también pierden efectividad en la medida que la Velocidad de Circulación del Dinero cae, y se encuentra en zona de mínimos históricos.

En esta tesitura, la inflación es crítica. Las proyecciones de aumento de la inflación estimadas por los expertos y Bond Vigilantes para próximos meses son elevadas y bien superiores a las proyectadas por las autoridades -FED-.

El mercado apuesta por una tasa de IPC subiendo hacia el entorno del 3.5%, o superior, para finales de este verano. La FED, temerosa de asistir a un episodio de fuga de inversores de los mercados de renta fija, intensificando el iniciado en marzo de 2020, podría verse en la obligación de subir tipos antes de lo previsto, tal como también proyectan los expertos Bond Vigilantes. De momento, la Reserva Federal reconoce que la inflación ascenderá pero será, en todo caso, un brote menor y transitorio. Veremos!

Cuando finalicen los programas de estímulo, helicópteros monetarios y condiciones monetarias ultraexpansivas, ¿el dinero fake convertido en confeti?, la economía es susceptible de iniciar una larga fase de estancamiento secular.

Quizá entonces la Teoría Monetaria Moderna pasará de moda, quedando como una huida hacia adelante de consecuencias fallidas y que probada durante décadas deja montañas de deuda, un futuro económico delicado e inestable y lastrado por ingentes compromisos de pago.

El exceso de optimismo no es en general aconsejable, en los mercados es peligroso. La gran confianza de los inversores también se manifiesta en el apalancamiento que adquieren buscando impulsar la rentabilidad de sus carteras, es decir, en tomar dinero prestado para comprar más acciones.

El «margin debt» del mercado ha alcanzado niveles máximos históricos y el ritmo de crecimiento se ha disparado arriba con gran energía, hasta una zona que coincide con el inicio de volatilidad en las bolsas. Vean la comparativa desde 1960 con la evolución del SP500.

MARGIN DEBT vs S&P500

BUEN FIN DE SEMANA A TODOS !

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta