Las primeras declaraciones de Trump tras conseguir la aprobación de la reforma fiscal, aunque alejadas de la realidad, son comprensibles en clave política:

- “a tremendous amount of relief for the middle class,”

- “I don’t think the market has even begun to realize how good these are.”

El alivio fiscal sin ser tan tremendo como afirma Trump, ciertamente beneficiará a la clase media, más que a la obrera, y debería incidir en el consumo.

Desde el año 2009, Estados Unidos ha experimentado una transferencia de riqueza, desde ahorradores y clase media al Estado, impresionante, la mayor de la historia. Las duras subidas de impuestos, eliminación de la remuneración al ahorro, aumento de deudas soberanas o del balance de la FED han sido medidas de emergencia que se han prolongado demasiado en el tiempo y que, aunque la fragilidad de fondo permanece, es necesario revertirlas.

La fuerte caída de la productividad no es un problema asilado de USA, pero se encuentra en zona de mínimos históricos -0.5- y dificultará el pretendido proceso de eliminación sin costes de las medidas.

En los países con problemas demográficos, en los que haya habido mayor abuso de políticas de dinero fácil y barato o subsidios a las grandes empresas que han imposibilitado la «destrucción creativa» necesaria para mejorar la innovación y productividad, en aquellos países donde la inversión productiva se ha estancado, etc…existe un exceso de capacidad y merma de la productividad que supone un tumor para el crecimiento orgánico de las economías.

El segundo punto o comentario de Trump, referido a las bolsas, es más que discutible después de un año repuntando cada día que convenientemente se han lanzado avances o divulgado noticias y los índices han subido sólo en 2017 entre un 20% y 30%.

Curiosamente, Trump insinúa ahora que la bolsa tiene gran recorrido, cuando estando en campaña electoral afirmaba que el mercado se encontraba en situación de burbuja «big, fat, ugly bubble».

Las medidas fiscales beneficiarán sustancialmente al mundo empresarial aunque no a todos por igual. Las multinacionales son las mejor paradas, frente a las empresas más endeudadas y dependientes del crédito a las que la eliminación de deducciones, particularmente de los gastos financieros, supone un dardo envenenado para sus cuentas.

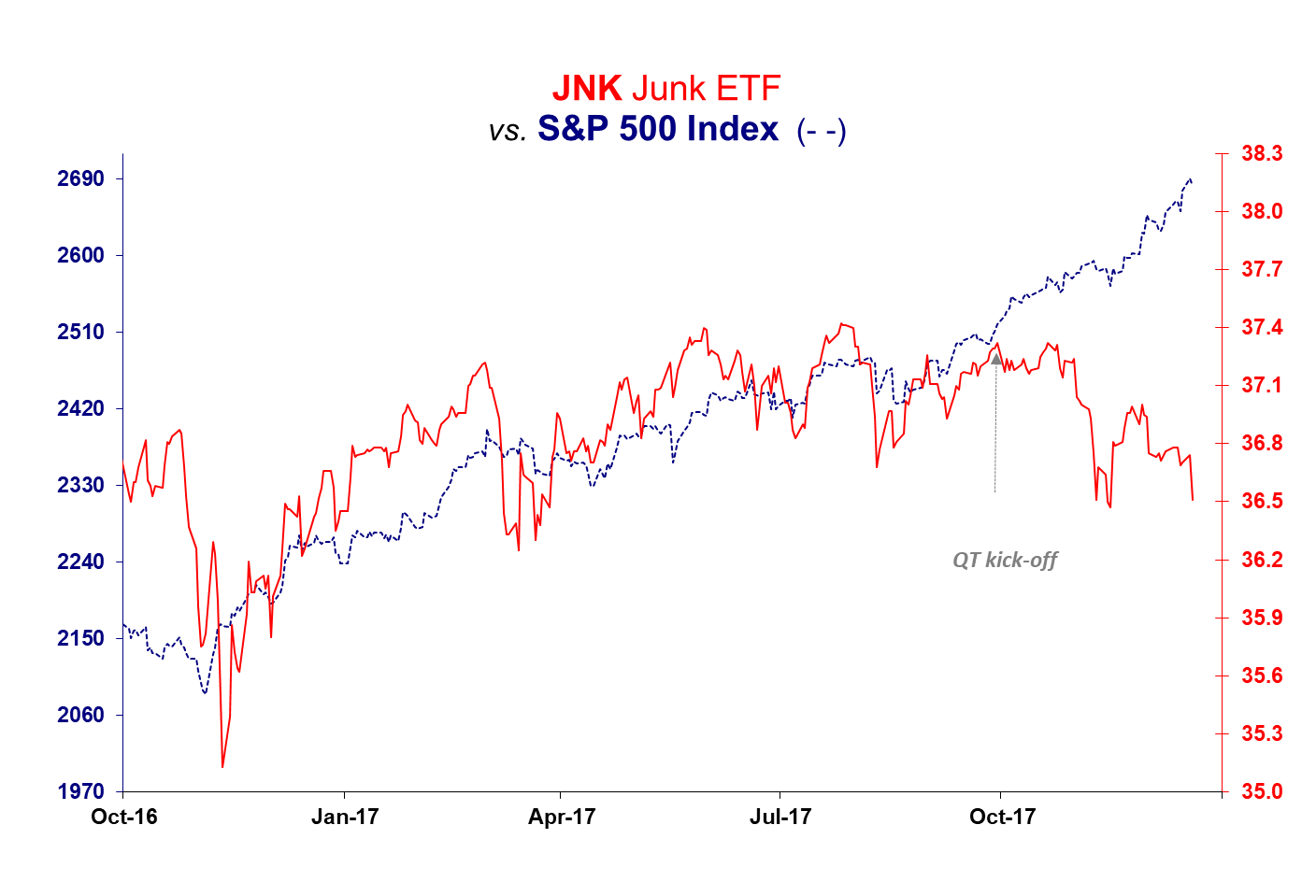

Los inversores han comenzado a interpretarlo en estos términos vendiendo deuda de menor calidad, JUNK y HIGH YIELD, con mayor intensidad que la deuda considerada más segura y ensanchando los diferenciales de tipos. Escenario fácilmente trasladable a la inversión y para el que tenemos concretadas estrategias de muy bajo riesgo (reservado suscriptores).

HIGH YIELD, USA

El universo de compañías consideradas de deuda basura -JUNK- comenzó hace unas semanas a anticipar las medidas fiscales y a sufrir una tendencia vendedora que ha generado una interesante divergencia.

Vean el comportamiento comparado del S&P500 frente al índice de empresas JUNK:

Observando la eliminación de deducción de intereses bajo un prisma positivo, para la estabilidad, podría convertirse en un primer paso para eliminar del sistema a las empresas zombi menos capaces y más insolventes.

Otro sector castigado por esta medida, así como por la simultánea subida de tipos de la FED, es el de Utilities, enormemente endeudado y muy sensible por tanto a los cambios. Observen el diferencial entre el S&P500 y el sector:

El mercado USA abrió la sesión ayer decididamente al alza, hueco de apertura incluido, desplegando un comportamiento de más a menos que llevó a un cierre positivo pero prácticamente neutro.

El Nasdaq subió un 0.04% después de que el Bureau of Labor Economics publicase la última revisión de PIB del tercer trimestre, vean informe,

NASDAQ-100, 60 minutos

La economía USA creció un 3.22% en el Q3, una décima menos que en la anterior revisión, situando la tasa interanual en el 2.3%. Un crecimiento decente, aunque inferior a la media histórica.

PIB INTERANUAL, USA

El crecimiento económico se ha ralentizado notablemente en los últimos años, una realidad estructural que también incide sobre el PIB per cápita.

PIB per CÁPITA. USA

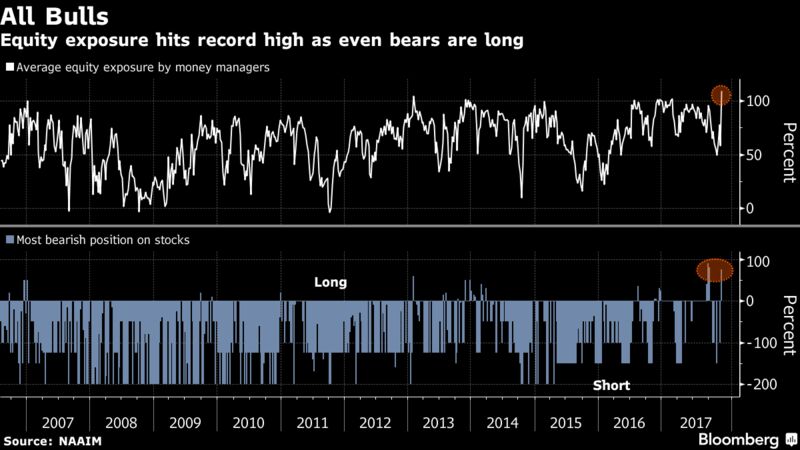

Los inversores continúan animados con la renta variable, buscando rentabilidad al ahorro, con una ponderación de efectivo en sus carteras en mínimos históricos mientras que han elevado la exposición a la renta variable hasta niveles máximos, vean gráfico:

El excesivo nivel de apalancamiento o margin debt en máximos históricos, además del optimismo y posicionamiento que muestran los inversores, son aspectos de mercado que suelen anticipar volatilidad.

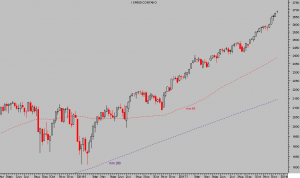

La foto técnica del mercado, medida a través del SP500, es también delicada tras alzas tan continuadas y tan intensas como las experimentadas en los últimos meses.

S&P500, semana

El consenso de analistas en cuanto a su predisposición de ponderaciones para el próximo año coincide en aumentar peso a países emergentes.

El cuadro siguiente sugiere ideas para la reflexión.

Antes de despedir el post de hoy, no podemos dejar de comentar el resultado de las elecciones catalanas. Brevemente, el bloque independentista ha conseguido amplia mayoría y, como era de esperar y anticipaba el post de ayer, la respuesta de los inversores ha sido de decepción.

La inseguridad generada durante los últimos años por el gobierno catalán y reflejada en hechos como la huida de capitales, de empresas, de inversión, caída de turismo, pérdida de Barcelona como sede para la Agencia del Medicamento europea, etc… son incontestables.

Con la victoria soberanista, la incertidumbre vuelve a tomar el mando ahora que regresan los gobernantes que causaron inseguridad jurídica y gran desconfianza entre inversores, quienes han despertado pulsando el botón de Venta de posiciones España.

Las proyecciones de IBEX continúan vigentes, con ciertos ajustes que iremos concretando en próximos días. Confiando en que los nuevos políticos de Cataluña hayan aprendido de los errores, quizá el nuevo arco parlamentario coadyuve en ello, el escenario y proyecciones para el corto y medio plazos se presenta extremadamente interesante.

IBEX-35, diario

FELIZ NAVIDAD A TODOS !!!

Deseo a todos unas felices fiestas y la mejor salud y bienestar posibles para 2018. El nuevo año promete en lo referido al mundo de la inversión, economía y finanzas, continuaremos compartiendo noticias, análisis y opiniones con todos y prestando especial atención e ideas rentables a nuestros preciados suscriptores.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir.

Información en cefauno@gmail.com