El aumento de la desigualdad es una realidad consecuencia la crisis, todas suelen incubar aumento de desigualdad, pero directamente relacionada con las políticas de recate selectivo con dinero abundante, fácil y barato aplicadas por las autoridades.

Las políticas monetarias han reforzado el sistema bancario y financiero en general, han creado estabilidad aunque artificial y esperemos sea algo más que pasajera y dependiente, pero se ha tratado también de un rescate directo y ayudas indiscriminadas a quienes menos lo necesitaban, gente adinerada.

Políticas en detrimento de aquellos sin posibilidades que han ido perdiendo empleos y calidad laboral pero ganando deudas, perdiendo capacidad de poder adquisitivo y ganando nada por sus ahorros como consecuencia de las políticas de represión financiera.

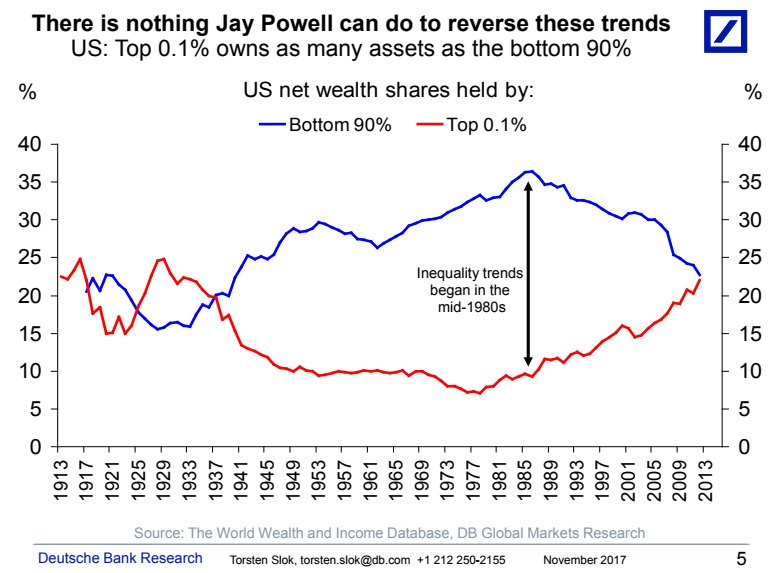

Tras casi una década de ayudas selectivas, los niveles de desigualdad se han disparado y aproximado a los alcanzados en los años previos a la crisis del 29. Las tendencias de perdida de poder de la clase más pobre, bajista, y de la más rica, alcista, continúan vigentes.

El 0.1% de la población más rica en USA dispone de tanta riqueza financiera como el agregado del 90% de ciudadanos menos agraciados.

Consecuencia directa o ejemplo de lo anterior es la evolución de la riqueza neta de las familias USA, que apenas ha mejorado desde el año 90 gracias a que en la última década se ha deteriorado notablemente, según muestra la mediana de la riqueza frente a la media, vean gráfico siguiente:

La recuperación de todos los segmentos de población es tarea complicada, las clases medias son las que más y mejor pueden arrastrar el consumo y al conjunto de la economía de forma que eventualmente la clases bajas pueden beneficiarse por capilaridad.

La reforma y medidas fiscales a punto de ser aprobadas podrían coadyuvar. No de forma directa pero serán de ayuda mientras que, de nuevo, las clases más desafavorecidas quedan en el olvido del Sr Trump, relegadas a su suerte.

La reforma fiscal USA será aprobada pronto, para lo que ha sido necesario que finalmente se haya descafeinado sustancialmente respecto de las promesas de campaña electoral. Además la reforma será transitoria y sujeta a posibles revisiones, en conjunto con un plazo de vigencia hasta 2025.

La menor recaudación o reducción de ingresos fiscales rondará el límite establecido de los 1,5 billones de dólares durante los próximos diez años. Requisito ineludible para la aprobación de la reforma.

Comentamos a continuación detalles y análisis de la reforma, comenzando con el impuesto a personas físicas.

Se reducen muy sensiblemente los tipos impositivos de IRPF y reduce el tipo en todos los tramos excepto en el más bajo (antes 10%-15%-25%-28%-33%-35%-39,6% y pasarán a ser del 10%-12%-22%-24%-32%-35%-37%.

El mínimo exento sube desde 6.500 dólares a 12.000 por contribuyente pero al mismo tiempo, eliminan la exención por contribuyente de $4.150.

Por tanto, la rebaja real es mínima para las personas físicas y empeora algo al considerar la eliminación o reducción de algunas deducciones como la de intereses hipotecarios.

Además, se introduce una modificación en la forma de ajustar la inflación apostando por un índice de IPC «encadenado» que suele ser más bajo que el IPC, de forma que cuando la inflación suba los impuestos se deflactarán menos y el pago efectivo de impuestos será mayor.

Una reforma de muy bajo impacto para el ciudadano medio, al contrario que para las Sociedades, cuyo tipo medio cae hasta el 21% desde el 35% actual. El tipo efectivo, el que en realidad pagan las empresas actualmente es del 25% en USA, frente al 21% de media en la UE. También se eliminan deducciones (controvertida la eliminación de gastos financieros, dada la elevada deuda).

Se estima un impacto en los beneficios de las empresas del S&P 500 del 6-8% y se presume que aumentará la inversión productiva, servirá para reducir deuda y aumentará autocartera.

Son presunciones apenas confirmadas por los grandes ejecutivos, cuyas decisiones de inversión en buena medida dependen de la evolución del consumo y previsión de condiciones económicas.

Actualmente atesoran más de 2 Billones de dólares en efectivo y no por eso han disparado la inversión. Necesitan observar un consumo fuerte y atisbar un futuro estable y capaz de asegurar el retorno de las inversiones.

La rebaja de impuestos vence en 2025 y partir de entonces, esta rebaja de impuestos a las empresas tendría que haber incentivado la actividad y generado mayores ingresos fiscales, o de otra manera tendrá que ser sufragado con una nueva subida de impuestos a las personas físicas.

El gobierno debería aprovechar estos años para controlar los gastos y reducir los déficit si se quiere evitar una nueva subida impositiva pero, de momento, no se observan intenciones ni rastro de políticas de disciplina.

Las previsiones apuntan a continuidad en la gestión del presupuesto, generación crónica de déficit y marcha de acumulación de deudas.

Si los gobernantes USA continúan gastando mientras que ingresan menos por la rebaja fiscal, aumentarán deliberadamente las necesidades de financiación y el stock de deuda.

También cabe la posibilidad, algo remota, de que al contrario de lo que muchos economistas vaticinan, la rebaja de impuestos termine originando aumento de ingresos fiscales por mejora de la actividad económica, tal como sucedió con las bajadas de impuestos anteriores de Reagan, Bush o Kennedy.

Esta reforma, lejos de ser la más agresiva de la historia USA como pretenden hacer creer, equivaldrá a una rebaja de impuestos próxima al 0,7% de PIB, cuando la bajada de impuestos de Reagan supuso alrededor de un 2% de PIB o la de Kennedy el 1,6% e incluso Bush un 1,4%.

Según expertos de Moody’s, la reforma fiscal contiene ingredientes negativos para el futuro:

- «tax reform view is a long-term negative.

- Tax changes will add significantly to the govt deficit and debt loan but do little for the US econ.

- While «juicing up» growth for next 10yrs, tax reform will result in meaningful weaker growth at the start of the next decade».

Las autoridades siguen en espera de que la capilaridad (el riego de dinero y parabienes a los segmentos altos de la economía y finanzas se filtre hacia abajo y llegue al ciudadano menos favorecido) se haga realidad.

Transcurrida casi una década con las autoridades monetarias regando desde muy arriba, sin haber conseguido avances en la ciudadano medio ni contenido la desigualdad, ahora las autoridades fiscales introducen una reforma que vuelve a incidir en el riego a los de arriba.

Niveles de desigualdad extrema en la historia ha desembocado en crisis severas.

Las bolsas USA han pasado más de un año celebrando con energía la siempre inminente aprobación de una reforma fiscal que pronto será aprobada pero bastante descafeinada respecto de las promesas lanzadas durante la campaña.

Ayer no fue excepción y los índices volvieron a cerrar al alza, el S&P500 un +0.54%, del Dow Jones +0.57% y el Nasdaq +0.84%.

S&P500, semana

La presunta mejora de beneficios derivada de la reforma fiscal aliviaría la fuerte sobrevaloración de las bolsas, pero será muy insuficiente para eliminar los excesos. El S&P500 está sobrevalorado -caro- alrededor de un 40%, respecto a sus ratios y métricas históricas, muy abultada lectura frente a un hipotético incremento de beneficios del 6-8%.

Además, después de un año presagiando la llegada de una agresiva reforma fiscal, los inversores descontando con gran alegría su impacto y las bolsas subiendo ininterrumpidamente, la posibilidad de una respuesta final evento «sell the news» no es menor.

NASDAQ-100, 60 minutos

Mantenemos una serie de estrategias abiertas de riesgo bajo y extremadamente controlado con muy interesantes perspectivas, así como otras estrategias y en espera de confirmaciones de mercado. Se presenta un periodo de gran interés operativo pero también de riesgo alto.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir.

Información en cefauno@gmail.com