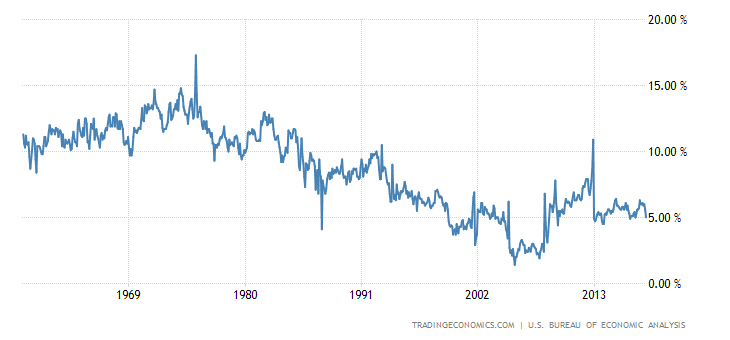

El martes se publicó el dato de evolución de precios USA más seguido por la Reserva Federal, el Personal Cosumption Expenditures -PCE-, mostrando un leve incremento hasta 1.63%, en línea con expectativas pero aún alejado del umbral del 2%.

Más lejos aún se encuentra su tasa subyacente que tan sólo creció hasta el 1.33% en octubre.

PERSONAL CONSUMPTION EXPENDITURES

A pesar de lo cual, la FED podría subir tipos el mes próximo.

La reunión del FOMC de noviembre, ayer concluida, pasó completamente desapercibida entre unos expertos e inversores seguros de lo que iba a suceder, efectivamente la reunión fue un ejemplo de «non event» para los mercados.

La FED no modificó las condiciones monetarias, dejando los tipos inalterados en el 1.125%, ni alteró su manido discurso basado en perspectivas de mejora económica.

- «the Committee continues to expect that, with gradual adjustments in the stance of monetary policy, economic activity will expand at a moderate pace, and labor market conditions will strengthen somewhat further.

- Inflation on a 12-month basis is expected to remain somewhat below 2 percent in the near term but to stabilize around the Committee’s 2 percent objective over the medium term.

- Near-term risks to the economic outlook appear roughly balanced, but the Committee is monitoring inflation developments closely».

La FED parece seguir confiando en que la inflación terminará repuntando, en la teoría de que una economía cuyo mercado de trabajo roza el pleno empleo, según cálculos oficiales, como es el caso de USA, termina generando presiones de precios, teoría defendida por la Curva de Phillips.

Así, el mercado descuenta con una probabilidad cercana al 90% que el FOMC subirá tipos por tercera vez este año en la reunión del Comité de diciembre, aún consciente de que tanto el PCE como las expectativas de inflación se mantienen bajas y alejadas de los niveles óptimos para actuar sin riesgo de entorpecer el crecimiento económico.

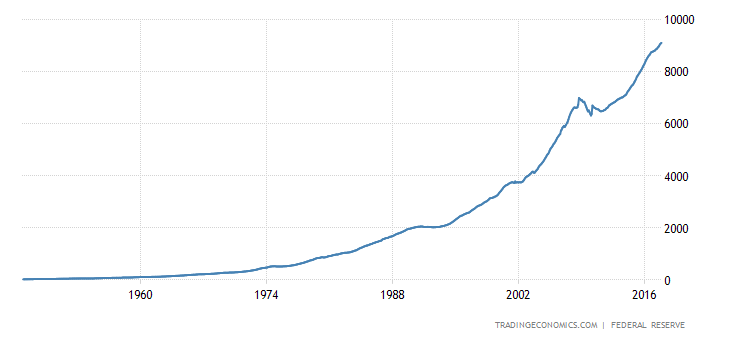

También esta semana se ha publicado en USA la marcha de los ingresos y gastos personales USA. Los ingresos al alza un +0.4% frente a unos gastos que han subido más del doble, hasta el +1%, reiterando un comportamiento problemático estructural.

El consumo crece pero se nutre de dinero no disponible y procedente bien del aumento de deuda o bien del ahorro, presionando la deuda privada a nuevos máximos y la tasa de ahorro a mínimos. Ambos son factores de vulnerabilidad ante episodios de adversidad económica.

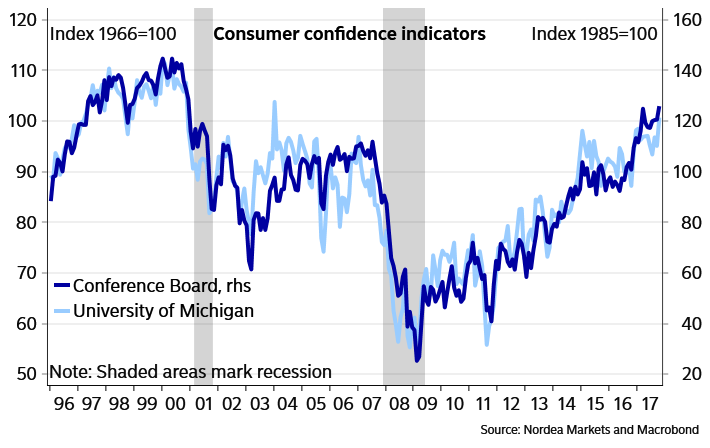

Sin embargo, de momento el sentimiento del consumidor se mantiene optimista en USA y ha escalado hasta niveles máximos del siglo.

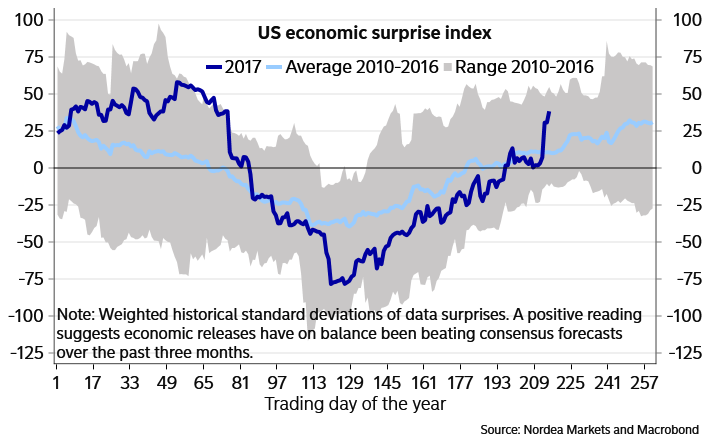

Un clima mejorado en buena medida gracias a la mejora de los datos macro de los últimos meses, aunque también a un comportamiento estacional que se ajusta perfectamente a los estándares de evolución mensual.

Vean el comparativo de la media histórica mensual frente a la evolución durante el año en curso.

La necesidad de cientos de miles de ciudadanos de salir a comprar para reponer los bienes y enseres destrozados por los huracanes ha podido incidir en el aumento del gasto.

Un incremento también corroborado por la mejora de la tasa de consumo, pero contra la tasa de ahorro USA que ha caído hasta el 3.1%, mínimos de más de 10 años.

TASA DE AHORRO, USA

Y como decíamos, la deuda privada ha escalado a nuevos máximos, vean evolución del crédito privado vía préstamos bancarios:

Así las cosas, la «recta económica» de fin de año se presenta positiva y salvo irrupción inesperada del temido Cisne Negro, los datos macro continuarán beneficiándose de la inercia de las últimas semanas, de la estacionalidad o del impacto en consumo de los huracanes.

Cosa diferente es cómo afrontará el mercado la recta final del año. Por el momento con una fortaleza inusitada y alzas diarias hasta nuevos máximos históricos, conseguidos con participación baja y menguante volumen de contratación, registrando niveles record en ausencia de volatilidad y en un estado de anestesia profunda.

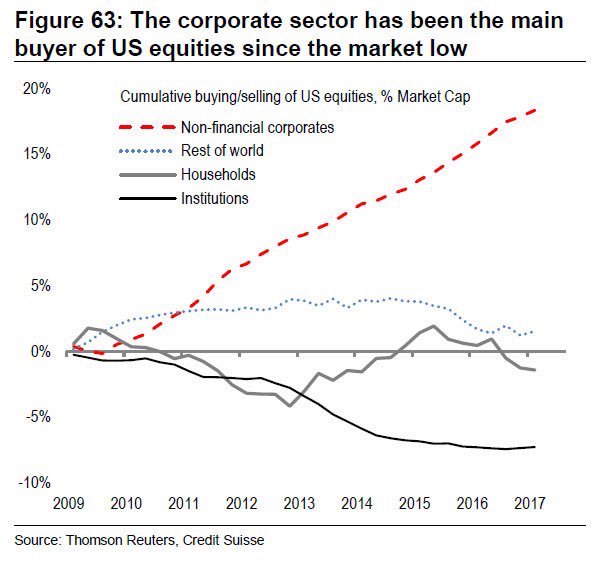

El principal comprador de títulos de las bolsas USA ha sido el sector corporativo y con gran diferencia, las propias empresas han sido los grandes actores de demanda de acciones en los últimos años:

Esta tendencia compradora tan remarcable ha detenido su ritmo en los últimos trimestres, según muestra la evolución de compra de autocartera.

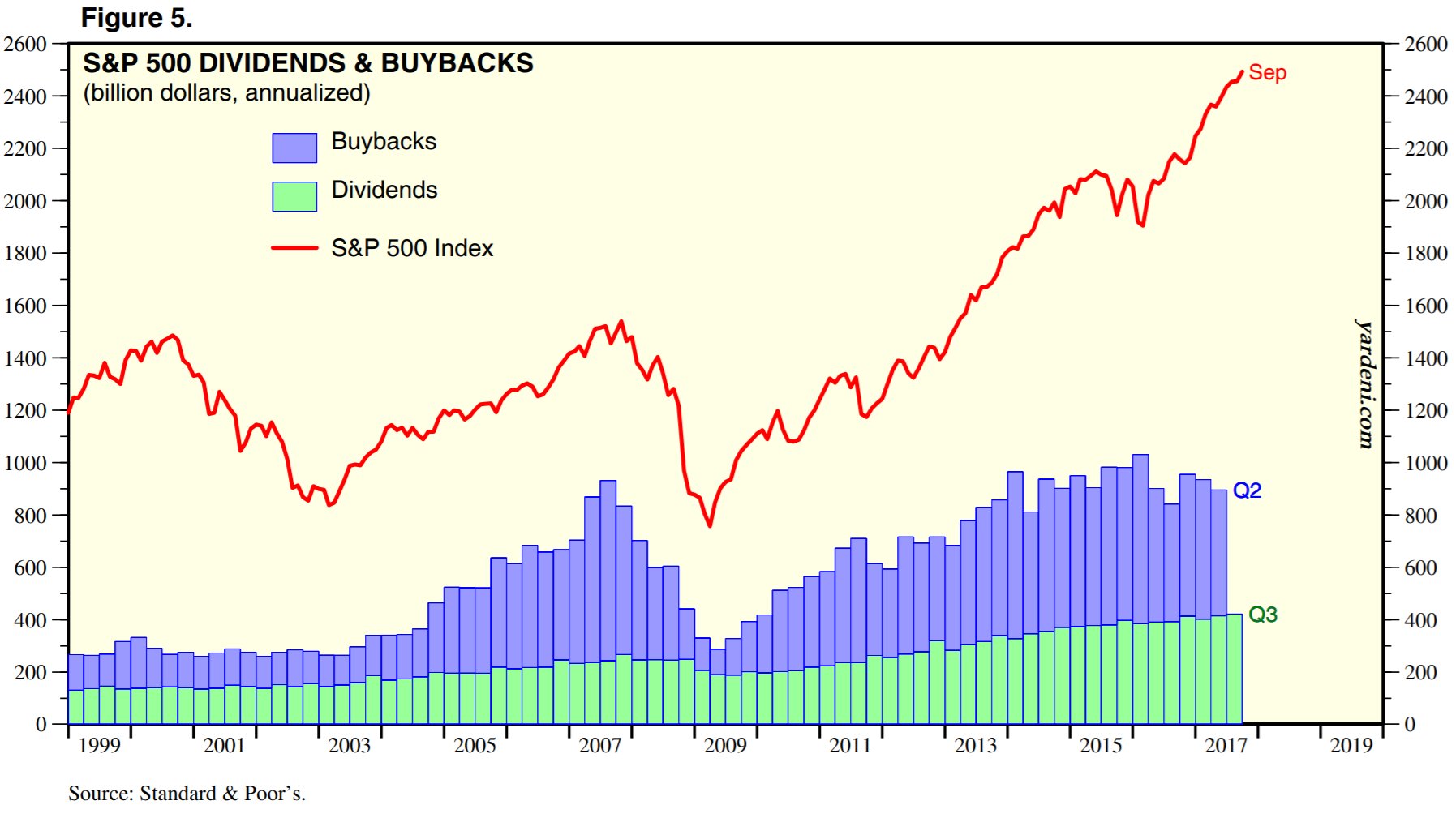

Vean gráfico de actividad de las empresas del S&P500 en las partidas de autocartera -buybacks- y dividendos:

Según el gráfico anterior cortesía del Sr. Yardeni, los dividendos continúan al alza mientras que la compra de autocartera se desvanece, al estilo de lo ocurrido durante el año 2007.

Ayer las bolsas se comportaron de forma dispar, con el Dow y S&P500 arriba un 0.25% y 0.16% respectivamente pero el Nasdaq cerró en negativo un ligero -0.17%.

DOW JONES 60 minutos

S&P500 diario

NASDAQ-100, semana

Las posibilidades técnicas del mercado (reservado) son de máximo interés a escasas semanas de retomar las controvertidas negociaciones sobre el techo de deuda USA o de la esperada subida de tipos.

También interesante el comportamiento del Dólar o del crudo y metales preciosos. El Dólar presenta un cúmulo de factores, desglosados en reciente post, que favorecen alzas adicionales y mayor rentabilidad para la estrategia abierta con ese fin e principios de septiembre.

El crudo, por su parte, también presenta un aspecto técnico y condiciones favorables para continuar con su proceso de recuperación, un repunte de precios adecuadamente anticipado y cuyo precio objetivo aún no ha sido alcanzado.

WEST TEXAS semana

Seguimos con la estrategia larga de crudo a través de un ETF apalancado cotizado bajo el símbolo DIG, una posición abierta con plusvalías latentes del 20% y perspectivas de mejora aún vigentes.

DIG diario

El comportamiento de los metales preciosos es también de máximo interés, con los precios cotizando alrededor de referencias técnicas críticas para la evolución de próximos meses y un sentimiento y posicionamiento muy positivos que proyectan unas perspectivas inmejorables.

ORO mensual

Ciertamente, las perspectivas de largo plazo son realmente atractivas y compartidas por nuestros análisis y escenarios más probables, sin embargo, el precio no deja de descender desde el 11 de septiembre, fecha del post en que alertamos del riesgo, anticipando caídas que ahora acumulan cerca de 100 dólares de pérdida.

ORO semana

La inversión en metales preciosos es controvertida desde la perspectiva del refugio, muy especialmente de refugio contra la inflación, y cotizando en un entorno técnicamente peligroso, puede haber sorpresas desagradables para esa mayoría de inversores aún posicionados en favor del metal.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

Información en cefauno@gmail.com