Nueva publicación de datos de inflación y nuevo susto ayer al conocer la evolución del índice de precios a la producción de noviembre en Estados Unidos. Creció un +0.8%, bien por encima de lo esperado, elevando la tasa interanual hasta el 9.6% (frente al 9.2% esperado) y también la tasa subyacente interanual empujó al alza con fuerza hasta el 7.7% (7.2% estimado y 6.8% del mes anterior).

ÍNDICE DE PRECIOS A LA PRODUCCIÓN, USA

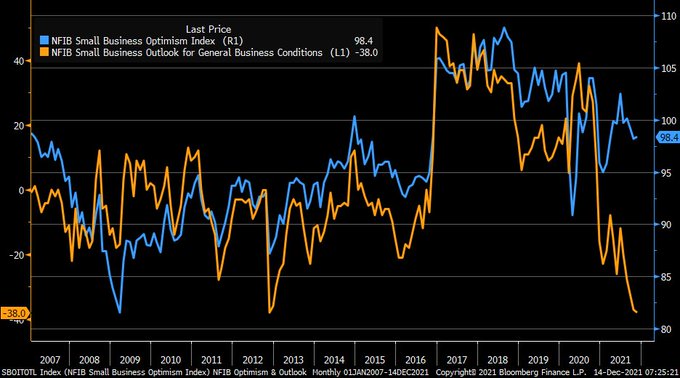

Por otra parte, también ayer se hizo público el resultado de la encuesta de sentimiento NFBI entre pequeñas y medianas empresas, mejoró muy ligeramente el optimismo (sólo dos décimas hasta 98.4), pero las previsiones que manejan para el futuro volvieron a caer y se encuentran en niveles mínimos no vistos desde noviembre de 2012

La inflación continúa fuerte y sin síntomas de alivio, más bien al contrario, al tiempo que la economía y previsiones de crecimiento son cada vez más inciertas y frágiles.

El combinado de bajo crecimiento e inflación es la temida estanflación tan dañina para la población como compleja de gestionar para las autoridades ya que si endurecen las condiciones monetarias para controlar la inflación estrangulan el crecimiento económico y viceversa.

Vean algunos detalles de evolución de la inflación interanual: el precio de las casas ha subido un +19.5%, los activos financieros más del 20%, precio de productos importados +10.7%, el índice de precios a la producción +9.6%, el IPC +6.8% o el Personal Consumption Expenditures +5.1%.

No son datos aislados ni alejados de la vida de cada ciudadano; Carne +24%, Gasolina +51%, Gas Natural +30%… ni tampoco datos del todo fiables ni reales, La metodología de cálculo de la inflación oficial se modifica ad hoc y contiene sesgos intencionados que minoran la realidad de la evolución de los precios.

John Williams, de Shadowstats.com, realiza el seguimiento de la inflación USA utilizando los criterios empleados en 1990, antes de la introducción de los cambios metodológicos y las conclusiones se aproximan a la situación que hoy padece la población con mayor precisión de lo que hace el dato publicado por el Bureau of Labor Statistics, vean:

El comportamiento de los precios es responsabilidad de las autoridades, recuerden que la FED tiene el deber de cumplir con un mandato dual, controlar la inflación y el desempleo. En comparecencia ante el Congreso el pasado 22 de junio, el Sr Powell dijo que estaba trabajando para impulsar un «crecimiento económico amplio, sostenido e inclusivo» y observando presiones de precios que ya eran evidentes y extendidas por todos los sectores, afirmó que se trataba de un repunte normal asociado al efecto calendario y lo peor, no actuaría con medidas preventivas:

- «those price pressures should ease on their own».

- «We will not raise interest rates pre-emptively because we fear the possible onset of inflation. We will wait for evidence of actual inflation or other imbalances».

Contrariamente a las declaraciones que viene haciendo la FED en los últimos tiempos, la realidad de los acontecimientos responde mejor a lo aquí defendido. Vean, por ejemplo, explicaciones sobre la agenda oculta de la FED en post del pasado 13 de enero de este 2021, entre tantos otros, anticipando lo que estaba por llegar y los problemas esperados entonces hoy desafortunadamente manifestándose con autoridad:

- «… los Bancos Centrales se han convertido en los mayores focos de inestabilidad futura para los mercados financieros y para las economías, se han convertido en el mayor peligro para el ahorro (represión financiera) y gran amenaza de aumento generalizado de la pobreza.

- Cuando las autoridades consigan uno de sus objetivos, silente de generar inflación para erosionar el valor de las deudas, en su caso, la pobreza se disparará, las clases acomodadas sufrirán el aumento del coste de la vida y las clases más boyantes y ricas previsiblemente aprovecharán la situación para continuar ganando cuota y patrimonio a costa del resto.

- Juan de Mariana (1536-1624), ya descubrió siglos atrás que la inflación es un impuesto duro e injusto que fundamentalmente afecta a los más pobres. Sorprendente la claridad de pensamiento de Juan de Mariana en su época, llegó a comprender que emitir moneda lleva a la inflación y eventualmente al deterioro de valor de la misma.

- Los programas QE, de subsidios, de compra de deuda, las inyecciones de liquidez, etc… son herramientas heterodoxas, o en términos paladinos, es emisión masiva de moneda, monetización de deudas y actividad precursora de inflación».

La incertidumbre crece y la atención de los mercados es máxima ante la decisión que hoy adopte el Comité de Mercados Abiertos de la Reserva Federal. Es muy probable que anuncie cierta preocupación después de haber retirado la falacia de la transitoriedad de la inflación, la semana pasada, y traslade la posibilidad de acelerar el taper, incluso de anticipar la primera subida de tipos. Es también probable que culpe de la inflación a la escasez de suministros, cuellos de botella globales, a la ambición de los empresarios o al Ku Klux Klan si fuese necesario.

El ciclo expansivo de la economía es artificial y frágil, dependiente de los estímulos y atenazado, entre tras cuestiones, por la pérdida de poder adquisitivo de la población.

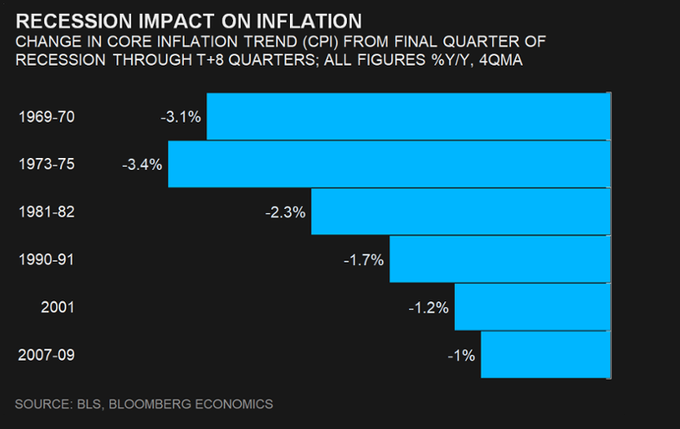

De momento no se atisba una recesión en el horizonte pero llegará y las autoridades tendrán buena excusa en defensa de su supuesto compromiso con el control de la inflación.

Las recesiones siempre han tenido un carácter desinflacionista, en los últimos 6 ciclos económicos las recesiones han restado de media 2 puntos porcentuales a la inflación.

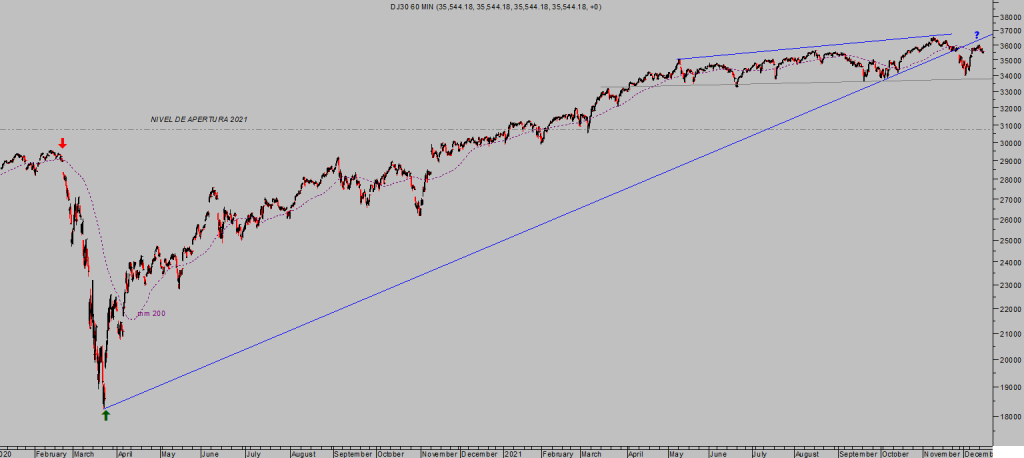

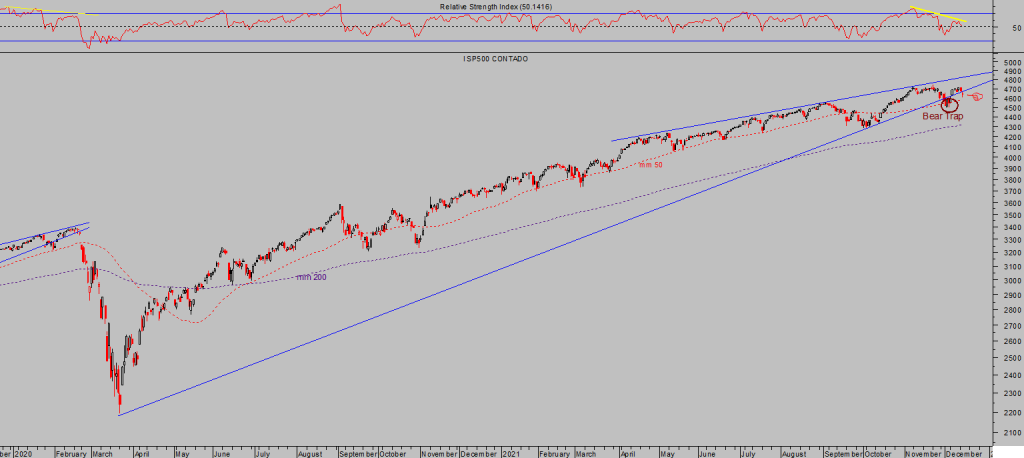

Los inversores esperan acontecimientos del FOMC con cierto recelo, las pautas desplegadas por los índices y el comportamiento técnico de los últimos meses también generan mal de altura. Ayer decidieron esperar al Sr Powell en modo vendedor, aunque sin todavía ocasionar deterior técnico y vulnerabilidad más allá del que se observa en distintos índices y testigos:

DOW JONES, 60 minutos.

S&P500, diario.

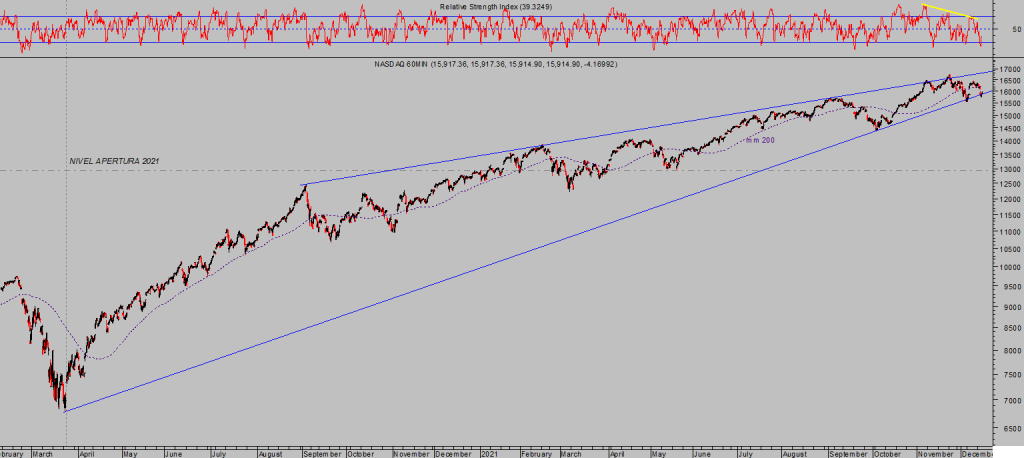

NASDAQ-100, 60 minutos.

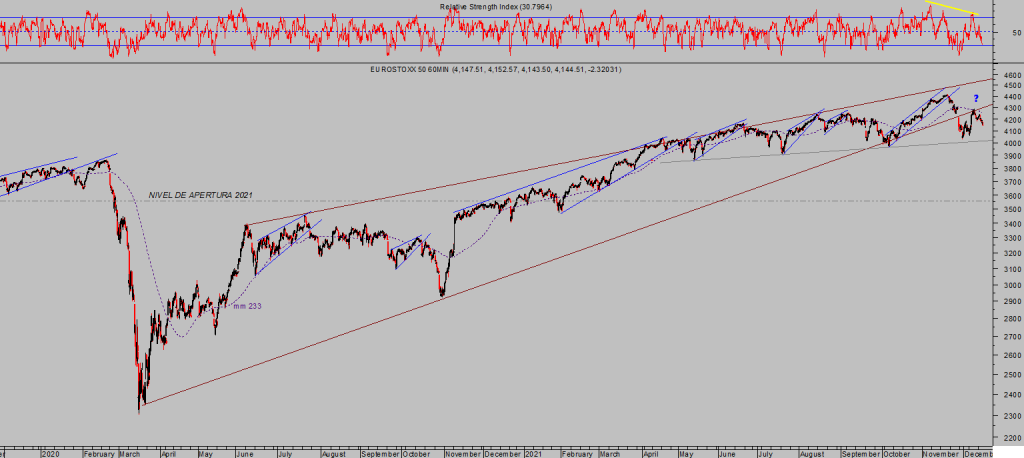

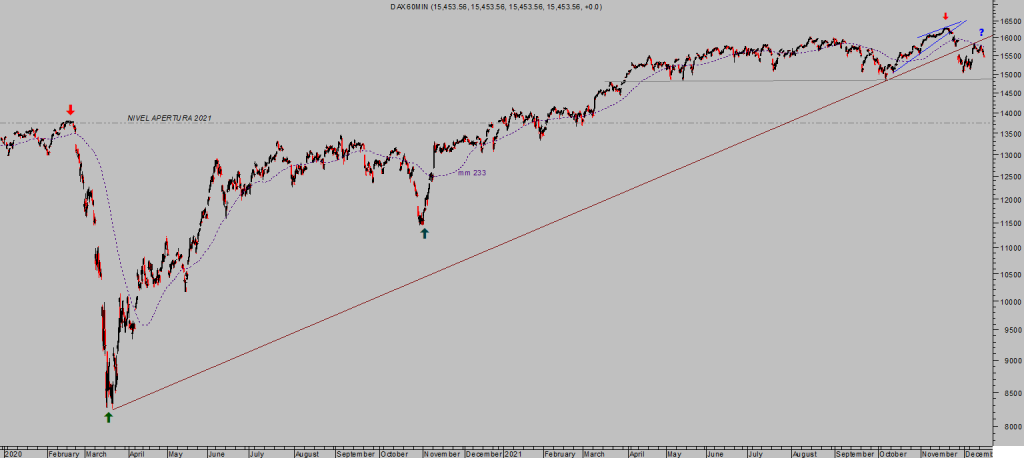

La situación en los mercados europeos, también en espera de la reunión del Consejo del BCE mañana, no es muy distinta, con excepción del IBEX que muestra evidentes síntomas de debilidad y un aspecto técnico bastante más debilitado.

IBEX-35, 60 minutos.

EUROSTOXX-50, 60 minutos.

DAX-40, 60 minutos.

Los mercados responderán a la decisión del FOMC y a las palabras del Sr Powell, visto el panorama técnico y la proximidad de referencias de control de tendencias de medio plazo, será de gran interés y relevancia para el futuro, también pueden surgir brotes de volatilidad en los mercados de deuda y muy particularmente los metales preciosos.

PLATA mensual.

En próximos posts analizaremos la respuesta de los inversores al FOMC y el impacto en evolución de pautas y lecturas técnicas de los distintos activos.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta