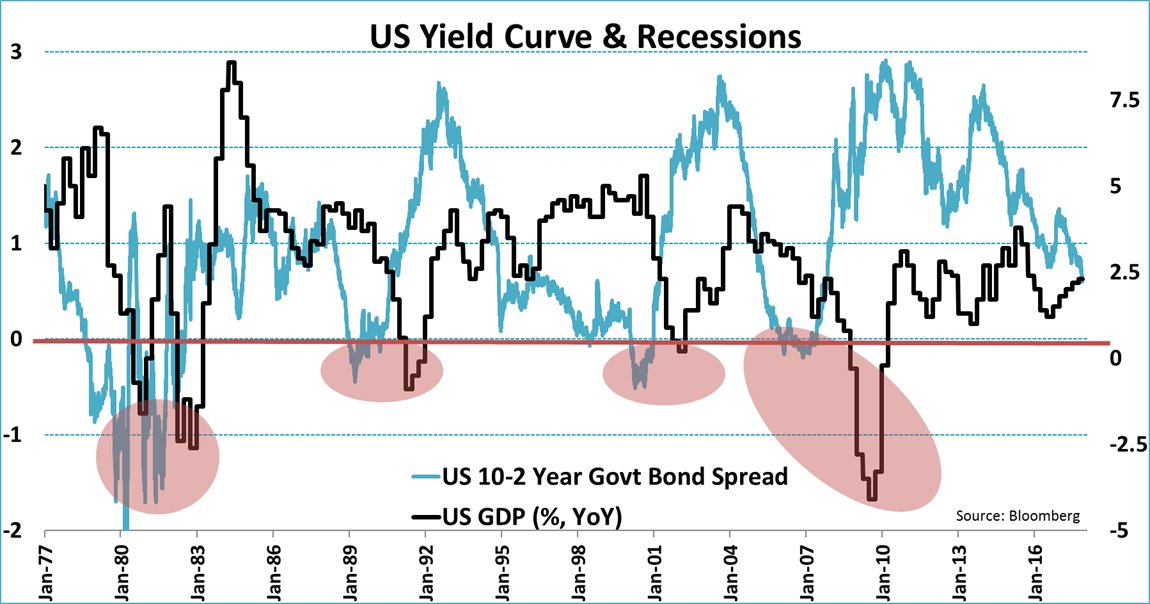

La curva de tipos es un testigo realmente eficaz en anticipar recesiones económicas, tal como demuestran las últimas cinco ocasiones.

La curva de tipos USA actualmente se encuentra en proceso de aplanamiento o estrechamiento de diferenciales entre los tipos de corto y largo plazo.

Es necesario, no obstante, que el diferencial de tipos caiga a terreno negativo para poder confirmar el riesgo de recesión. Aún no lo ha hecho.

El tipo del bono a 2 años es del 1.71% y a 10 años del 2.3%

CURVA DE TIPOS Y RECESIÓN ECONÓMICA

En dos semanas la FED subirá tipos y en tanto que la rentabilidad del Bono a 10 años no se ajuste, se producirá un ligero estrechamiento adicional de diferenciales, mayor aplanamiento de la curva.

El mercado proyecta más subidas de tipos del FOMC para 2018 y descuenta al menos 2 para el primer trimestre, con una probabilidad del 60.8%.

PROBABILIDAD SUBIDA TIPOS EN Q-1 2018

El factor «curva de tipos» es de obligada vigilancia de ahora en adelante, más si cabe al observar a analistas del «sell side» del mercado como UBS aconsejando «Trust economists, not yield curves», insólito!.

Cuando las autoridades se embarcan en procesos de endurecimiento monetario y de las condiciones de crédito o de subidas de tipos, en la última fase del ciclo económico suelen actuar para reducir el posible sobrecalentamiento de la economía, de los mercados financieros o para evitar presiones inflacionistas.

En estas condiciones, frecuentemente, la acción endurecedora de las autoridades suele impactar negativamente en los mercados y terminar afectando a la economía.

Después de 9 años de estímulos ultra expansivos y con la economía frágil y reacia a alcanzar su potencial y «velocidad de escape», el riesgo de un impacto indeseado por el endurecimiento monetario es considerable y muy real observando la situación de mercados.

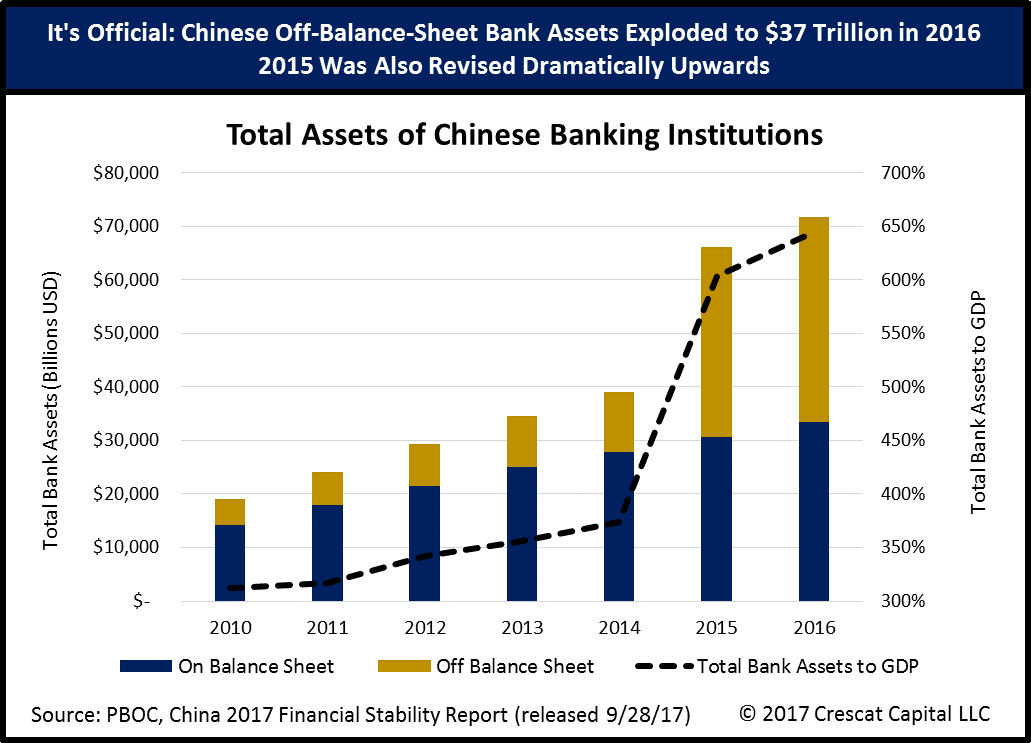

Aunque uno de los principales temores que maneja el mercado como posible precursor de un proceso de venta de activos proviene del más que probable pinchazo de la burbuja de crédito en China.

Y motivos para justificar tal escenario no faltan.

La burbuja de crédito en China es de dimensiones suficientes para contagiar a los mercados globales de renta fija, de renta variable y real estate, en un momento de abundantes desequilibrios financieros globales tutelados por la manipulación de las autoridades en defensa de la estabilidad a través de la denominada reflación de activos.

Veamos de un rápido vistazo algunos detalles sobre la situación de excesos y consecuencias observables hoy en la economía china.

COMPARACIÓN CRÉDITO PRIVADO + CORPORATIVO %PIB

Recordemos que China ha añadido más deuda en los primeros meses del año que Europa, USA y Japón combinados. Y que el BoC está endureciendo las condiciones monetarias al tiempo que los tipos de los bonos están también subiendo.

El impacto más directo del endurecimiento y alzas de tipos del secundario se observa en el enfriamiento que presenta el sector inmobiliario desde principio de año. Según correlaciones históricas, conviene esperar mayor enfriamiento en del Real Estate.

La inflación en China está subiendo con fuerza, especialmente en el área de producción que alcanza el 7%, aunque el IPC aún ronda el 2%.

CHINA. INDICE PRECIOS PRODUCCIÓN

Y las autoridades han levantado el pie del acelerador monetario, de manera que crecimiento de la masa monetaria está cayendo significativamente.

MASA MONETARIA -M1 y M2- CHINA.

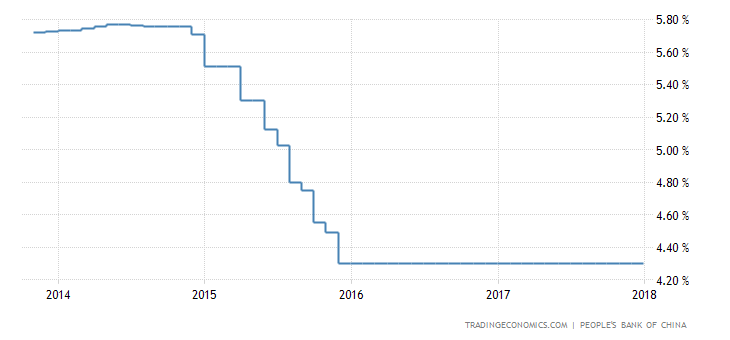

Mientras tanto, la rentabilidad del Bono a 10 años ha subido cerca del 50% en el último año, hasta alcanzar el 4%… pero los tipos oficiales se encuentran en el 4.35%

TIPOS BONO 10 AÑOS. CHINA

TIPOS DE INTERÉS OFICIALES. CHINA

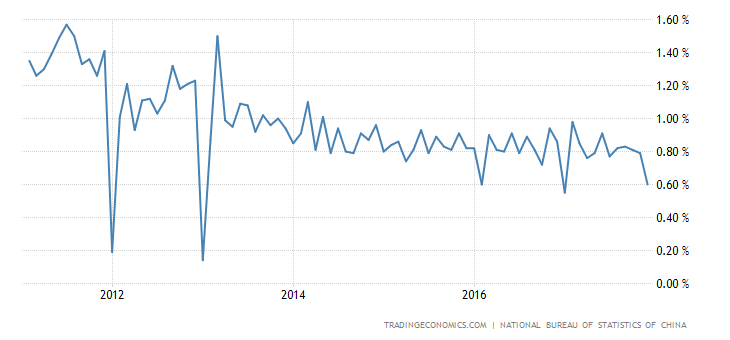

Las autoridades en China son cuestionadas por su falta de transparencia y en tanto que pretenden hacer ver al mundo que su economía cae pero aún crece a tasas del 6-7%, más que dudosas pero impuestas por decreto…

PIB CHINA

… también pretenden hacer ver al mundo que manejan sus deudas y reducen su stock, cuando en realidad trasladan la deuda hacia el opaco entorno del «Shadow Banking» y partidas fuera de balance. Vean la distribución de activos en las entidades bancarias:

El impacto del endurecimiento de las condiciones monetarias se manifiesta en factores clave como las Ventas al Menor, cayendo…

VENTAS AL MENOR, CHINA

O en la evolución del mercado inmobiliario y de autos y la actividad es en ambos casos preocupante.

VENTA COCHES E INMOBILIARIAS, CHINA

El optimismo y confianza desmesurados que presentan las encuestas, tanto del consumidor como entre inversores, es dificilmente justificable por la evolución real de las economías, por la posición de las políticas monetarias o por las valoraciones de los mercados financieros.

Con todo, ayer los mercados USA lograron nuevos máximos y records, como el Dow Jones sumando 67 días consecutivos sin un movimiento intradía superior al 1%. Ayer subió un +0.69% y un +0.65% el S&P500.

DOW JONES 60 minutos

El NASDAQ subió también, un +1.06%,

NASDAQ-100, 60 minutos

Los mercados USA mañana cierran por el Día de Acción de Gracias y el viernes solo abrirán media sesión.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Muchas gracias por leernos!.

Información en cefauno@gmail.com