La Reserva Federal reunió ayer a su Comité de Mercados Abiertos para decidir la dirección de las políticas monetarias y falló tal como habían previsto los mercados, con alzas de 0.25 puntos en los tipos de interés con unanimidad en la decisión de todos los miembros, mantenimiento del programa Quantitative Tightening y un tono bastante neutral que facilitó una respuesta compradora de los inversores.

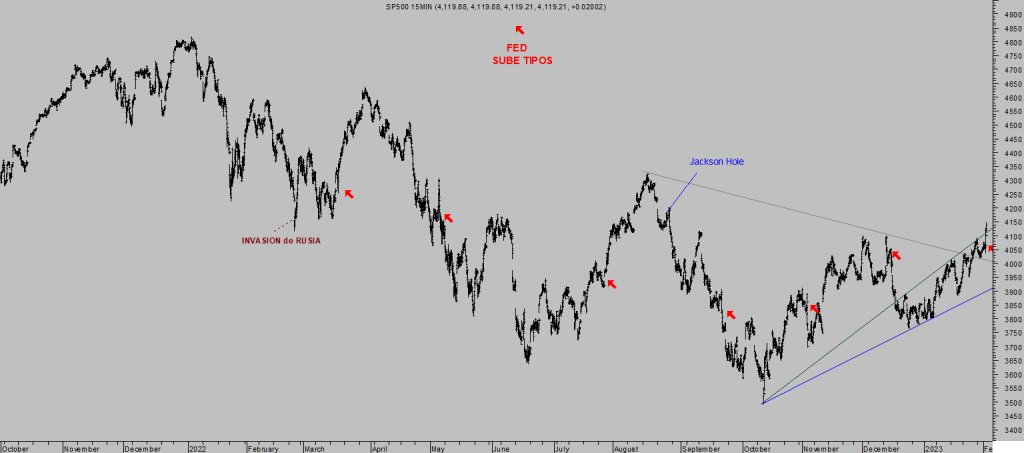

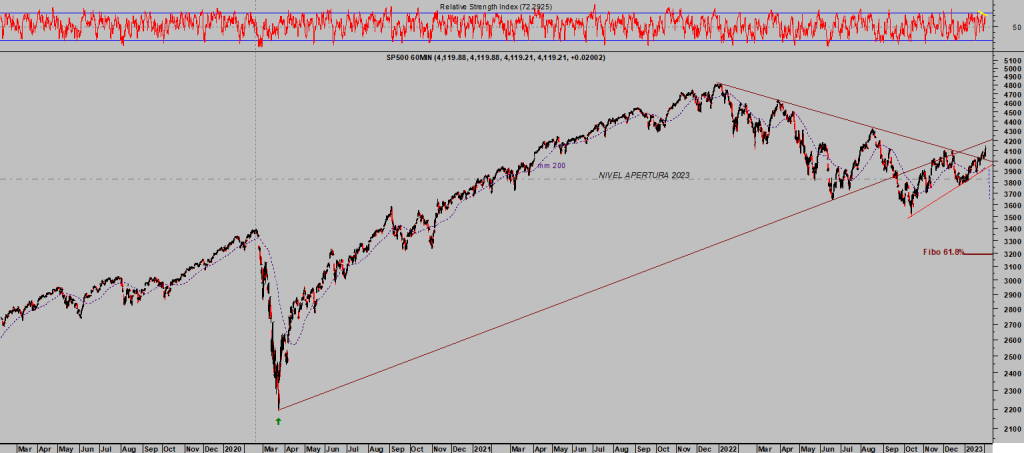

S&P500, 15 minutos.

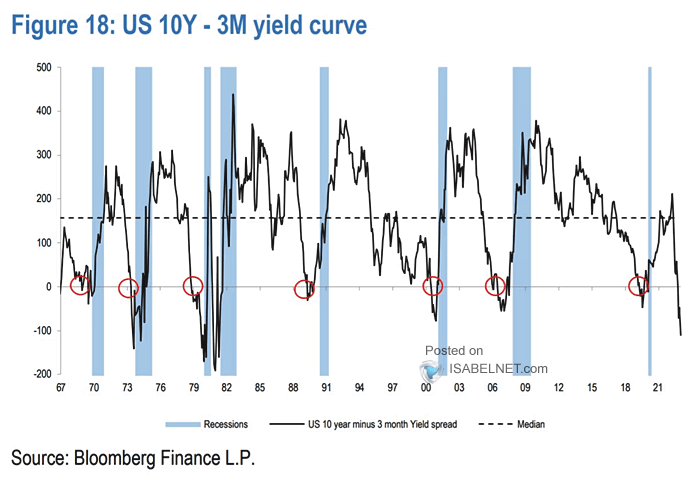

Se trata de la octava subida consecutiva, de menor magnitud que las anteriores, y sitúa los tipos oficiales en el 4.75% cada vez más cerca de la considerada tasa terminal. Cada vez más arriba y más próximo a la resolución que suele tomar la economía tras procesos de alzas de tipos. Desde hace más de 50 años, después de las subidas de tipos siempre ha sobrevenido una recesión económica, situación que ha provocado nuevos ciclos de bajadas de tipos.

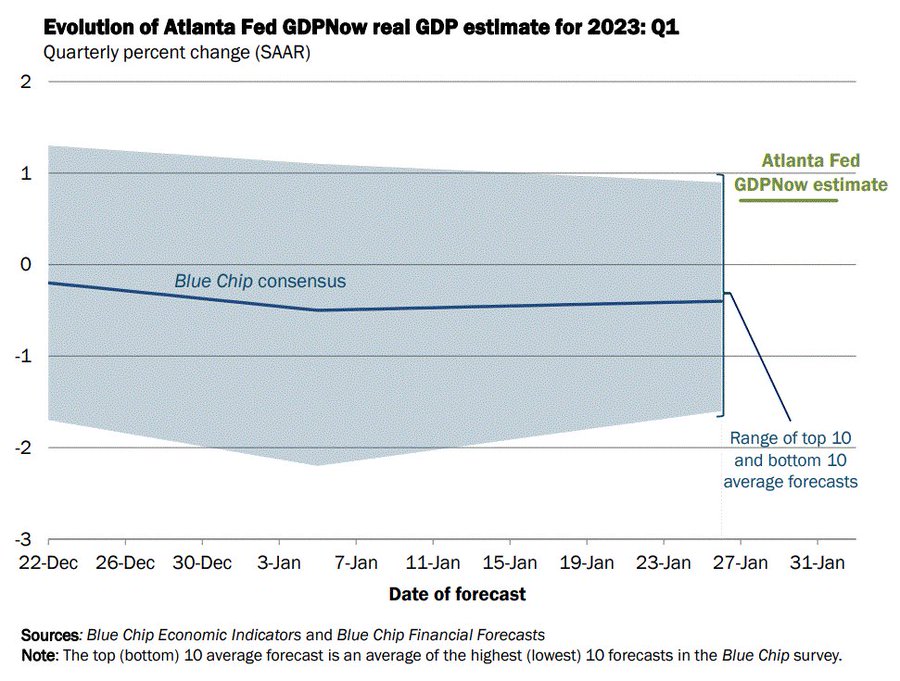

El modelo de cálculo de PIB en tiempo real de la FED de Atlanta -GDP Now- apunta a un crecimiento del 0.7% para este primer trimestre, mientras el consenso de expertos ya espera decrecimiento, -0.4%:

El comunicado fue extraordinariamente breve,

- the Committee decided to raise the target range for the federal funds rate to 4-1/2 to 4-3/4 percent. The Committee anticipates that ongoing increases in the target range will be appropriate in order to attain a stance of monetary policy that is sufficiently restrictive to return inflation to 2 percent over time. In determining the extent of future increases in the target range, the Committee will take into account the cumulative tightening of monetary policy, the lags with which monetary policy affects economic activity and inflation, and economic and financial developments. In addition, the Committee will continue reducing its holdings of Treasury securities and agency debt and agency mortgage-backed securities, as described in its previously announced plans. The Committee is strongly committed to returning inflation to its 2 percent objective

La rueda de prensa ofrecido por el Sr Powell posterior a la reunión dejó algunos comentarios de interés, incluso referencia concreta al asunto del techo de deuda: «nobody should assume the Fed can save the economy if there’s a default and that the only way forward is for Congress to raise it».

Importante asunto el límite de deuda acerca del que, sin embargo, apenas se divulga información ni los mercados presentan inquietud alguna. Powell se congratula de la marcha de la economía, empleo, inflación… pero continuará elevando tipos en una o dos alzas de 0.25 puntos.

- «It is gratifying to see the disinflationary process now getting under way and we continue to get strong labor market data», » we see progress without any weakening in labor market conditions».

- «The base case for 2023 is for continued but subdued growth».

- «think that there’s a path to getting inflation back down to 2%» without a significant economic and/or employment decline».

- «Ongoing increases in rates likely means a couple more hikes before the terminal rate is reached».

- «risk of doing too little is greater than doing too much».

A diferencia de la expectativa declarada por el Sr Powell de elevar tipos hasta el 5%% – 5.25%, el mercado (a través del mercado de futuros sobre FED FUNDS) continúa apostando a que la FED ya habría alcanzado el techo en el ciclo de subidas de tipos:

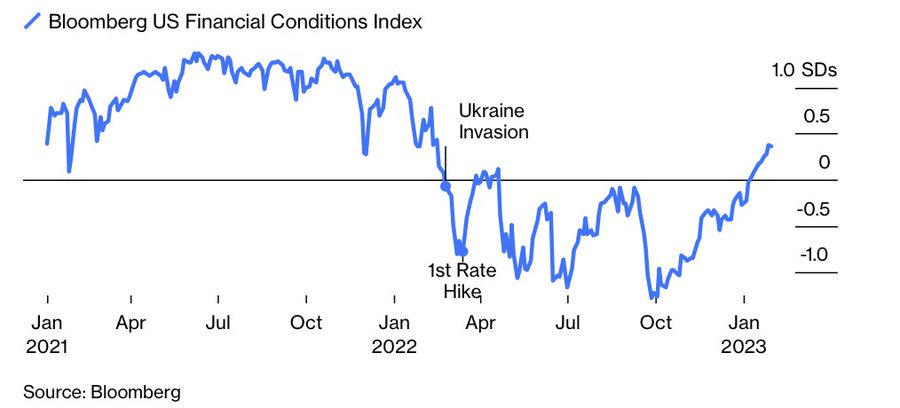

Verdaderamente sorprendente la mención lanzada por el Sr Powell al mercado, afirmando que las condiciones financieras se han endurecido significativamente durante el pasado año: «Financial conditions have tightened significantly over the last year.»

En realidad, tal como vimos ayer, las condiciones financieras están hoy por encima de los niveles previos a la invasión de Ucrania y a la primera subida de tipos de interés.

Así la Reserva Federal observando la exuberancia de los mercados y la mejora vertical de las condiciones financieras tendrá que continuar insistiendo en que el pivot no se producirá hasta final de este o principios del próximo año, independientemente de que termine elevando tipos una o dos veces más. Sólo debería cambiar de postura en caso de que el mercado laboral se enfríe deprisa o la economía caiga.

La curva de tipos se invirtió adicionalmente a niveles históricos y no augura un futuro económico positivo…

… como tampoco otros factores analizados en distintos posts como los indicadores adelantado, la estadística combinada de ciclos de alzas de tipos y recesiones arriba mostrada, el sector inmobiliario en recesión o la contraintuitiva relación entre inflación y bolsa (ayer comentada).

El modelo de Bloomberg Economics sitúa las probabilidades de recesión este año en el 100%.

Por el lado positivo, los $1.7 billones del estímulo fiscal aprobado por Biden hace semanas o la propia revalorización de bonos y acciones (forman parte de los indicadores adelantados) actuarán de contrapeso. Las espadas continúan en alto!.

No hubo actualización de perspectivas económicas y el famoso cuadro de proyecciones de paro, inflación, PIB, etc.. será presentado en la reunión del FOMC de marzo.

Funny enough that’s exactly what they said in at the end of November 2018 6 weeks before Powell flip flopped and they then cut rates 3 times in 2019. En definitiva, más argumentos favorables para continuar con la subida de tipos de interés que para lo contrario. Además, la FED necesitaría más pruebas que demostraran el avance en la reconducción de la inflación hasta el objetivo del 2%.

Hoy es el turno del BCE y se espera una subida de 0.50 de los tipos de interés hasta situarlos en el 3%. Aun queda largo recorrido para que los tipos oficiales del BCE se aproximen a la tasa de IPC armonizada de la zona Euro pero también existen diversos motivos que dificultarán al BCE continuar elevando tipos.

En EEUU, la inflación es del 6.5% y los tipos oficiales están en el 4.75%, en Europa el IPC del 8.5% y previsiblemente hoy después de la reunión del Consejo del BCE los tipos quedarán en el 3%. ¿Euro fuerte?

Otro factor que contribuyó ayer a la alegría compradora de los inversores fue el dato de los costes laborales, según el cual las presiones salariales están cediendo y lo hicieron por tercer mes consecutivo. Aún se encuentran creciendo a ritmo de máximos de la última década pero la relajación de los últimos meses es un aspecto positivo desde el punto de vista de la inflación.

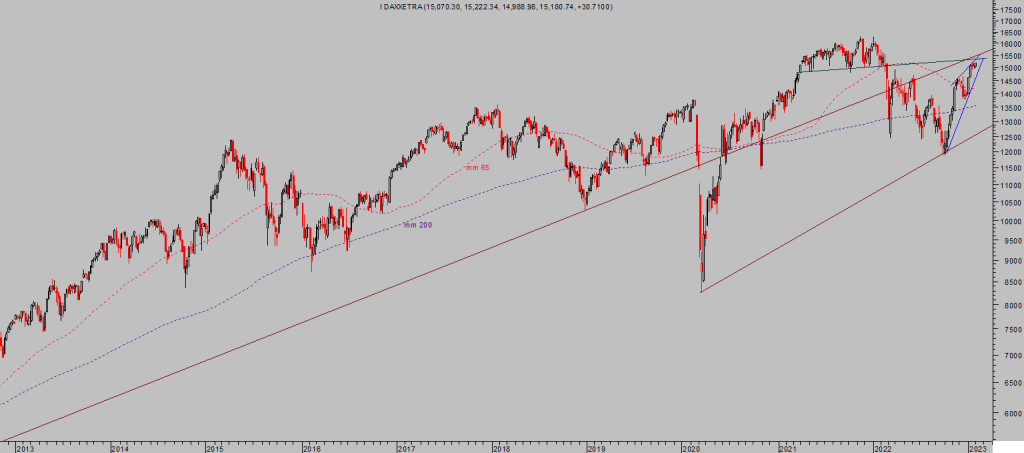

Las bolsas continúan arañando puntos al alza, han recuperado buena parte de toda la caída de 2022, el DAX se encuentra a un 5% de sus máximos históricos tras haber recuperado casi un 30% desde octubre…

DAX-40, semana

… el Dow a un 8% de sus máximos.

DOW JONES, semana.

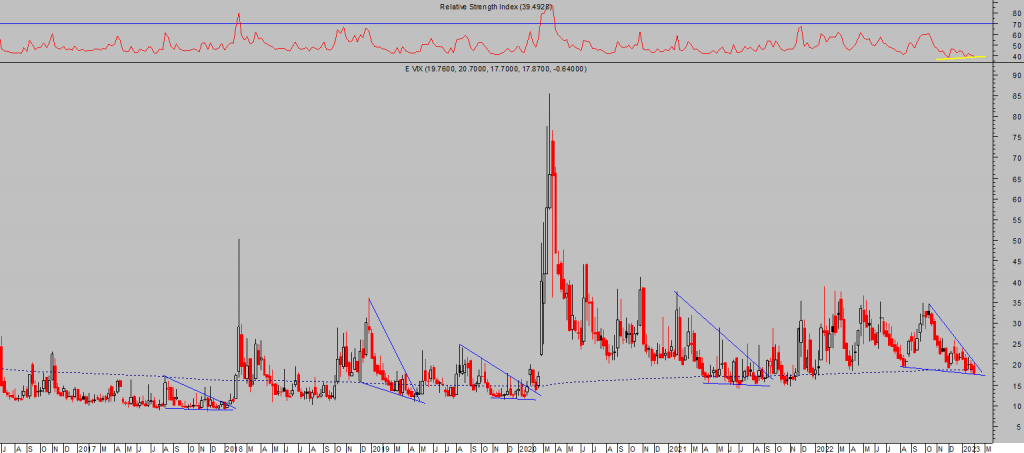

El índice de volatilidad implícita ha caído hacia niveles mínimos, desplegando una pauta de interés que puede estar anticipando un repunte inminente, igual que sucedió en ocasiones anteriores.

VIX, semana.

Los movimientos del VIX son inversos a los de su índice de referencia, el SP500, contarios al comportamiento general del mercado.

S&P500, 60 minutos.

Mantenemos abiertas distintas estrategias con niveles de protección en vigilancia y preparadas otras para el momento en que el mercado decida girarse (reservadas para suscriptores). Vean ejemplo:

PLUG POWER, semana

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta