El Sr Powell concedió el miércoles una entrevista a una cadena de TV en la que insistió en el compromiso de hacer todo lo posible por mantener las condiciones monetarias ultra laxas por tiempo prolongado, el necesario para completar la recuperación:

- “I think it’s highly unlikely that we would raise rates anything like this year.”

- «I’m in a position to guarantee that the Fed will do everything we can to support the economy for as long as it takes to complete the recovery.”

Los inversores están recibiendo noticias cada vez más positivas y unas perspectivas de crecimiento de la economía y consumo, de las ventas de las empresas muy halagüeñas.

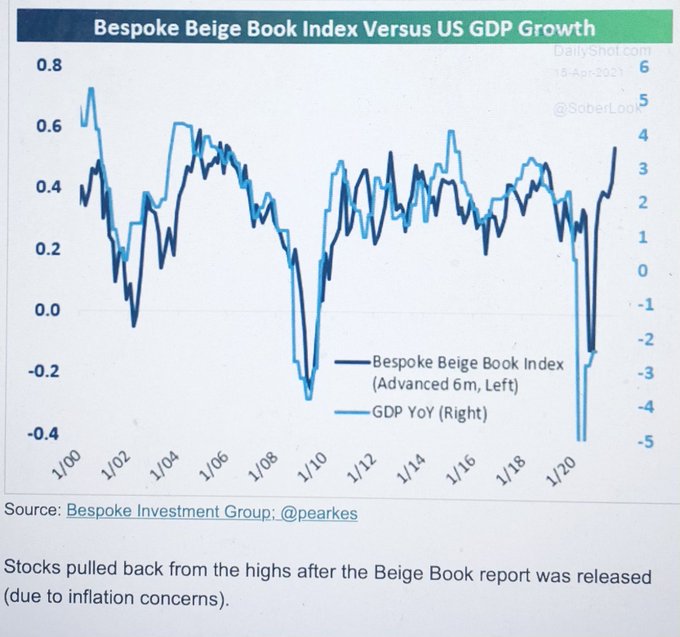

También el miércoles la FED presentó el Beige Book anticipando una recuperación de la economía muy potente, la correlación entre las lecturas del Libro Beige y el comportamiento de la economía después de 6 meses sugiere que, efectivamente, Estados Unidos podría registrar este año el mayor incremento de PIB en 50 años.

El único pero, aunque de importancia mayor para los mercados, es que semejante recuperación económica vendrá previsiblemente acompañada de presiones inflacionistas.

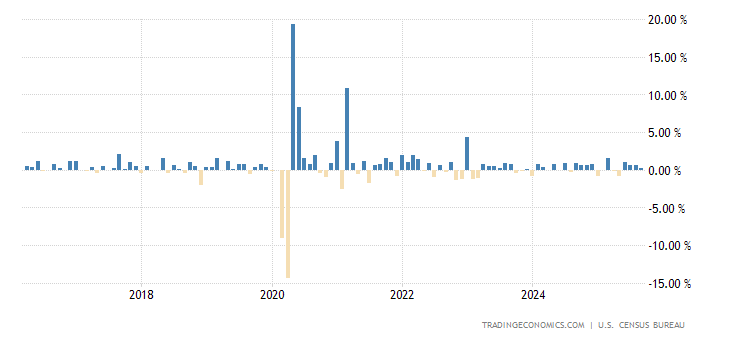

El Census Bureau publicó ayer el dato de Ventas al Menor de marzo, las expectativas apuntaban a una evolución excelente y subida del 5% y hubo sorpresa rotunda por optimista, al mejorar un +9.8% y un también potente +8.4 la tasa subyacente (excluye al sector transportes).

VENTAS AL MENOR, TASA MENSUAL, USA

La tasa interanual de crecimiento de las Ventas al Menor se ha catapultado al alza un sorprendente +27.7%, en parte explicado por la fuerza de retroceso del péndulo, después del desplome sufrido durante la fase de confinamiento duro la primavera del pasado año, vean gráfico.

VENTAS AL MENOR, TASA INTERANUAL, USA

El efecto estadístico que pesa sobre la inflación se deja ver también aunque en positivo sobre la evolución de otras macromagnitudes como es el caso de las Ventas.

El efecto estadístico también en datos no USA, como es el PIB trimestral de China hoy publicado, creció un imponente +18.3% en el Q1 respecto al mismo trimestre del 2020 (cuando retrocedió un -6.8%). Un dato impresionante que fuera de contexto indicaría una economía en estado de boom alcista explosivo, aunque en realidad supone un tibio +0.6% comparado con el trimestre anterior, el cuarto de 2020 que creció un también ajustado 2.6%.

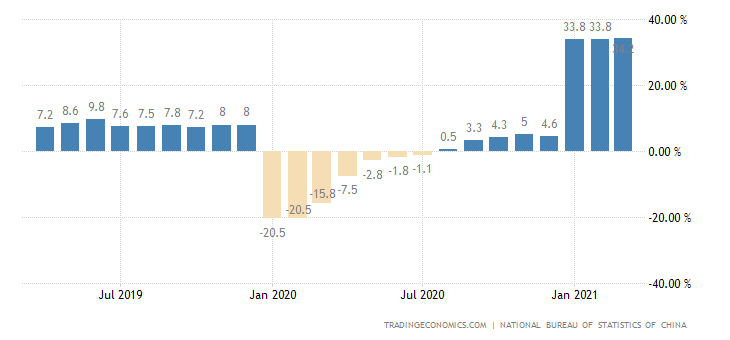

PIB TRIMESTRAL, CHINA.

La economía china está en proceso de desaceleración en comparaciones trimestrales pero los titulares de prensa pueden inducir a error de interpretación, noticias como la de ventas al menor chinas del primer trimestre arriba un 34.2% son prometedoras pero también un efecto estadístico, deben continuar.

VENTAS AL MENOR, CHINA.

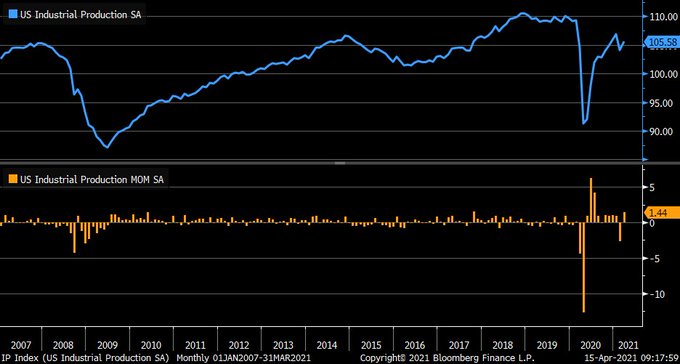

Siguiendo con los datos macro USA, la Producción Industrial ni la Utilización de la Capacidad Productiva de marzo, también ayer publicados, apenas mejoran y han quedado bien por debajo de las expectativas del consenso, aún en fase de recuperación del batacazo Covid y de camino a niveles pre pandemia.

PRODUCCIÓN INDUSTRIAL USA.

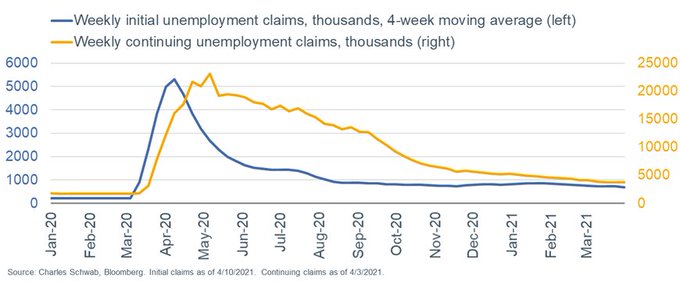

Como todos los jueves, ayer se hicieron públicos los datos de Petición de Subsidios al Desempleo mostrando una caída sustancial de 200.000 respecto a la semana anterior hasta 576.000 y confirmando mayor actividad económica y el esperado aumento de contratación derivado.

PETICIONES SUBSIDIO AL DESEMPLEO, USA

La Reserva Federal se mantendrá atenta al comportamiento de la economía e inflación, ha declarado explícitamente su deseo de que la inflación suba pero también el de mantener las condiciones monetarias ultra laxas (tipos cero, liquidez, compra de deuda…) ahsta que se complete la recuperación económica. Un contrasentido que entraña peligro de caer en la desconfianza y alejar aún más a los Bond Vigilantes del mercado.

Las presiones inflacionistas tendrán que intensificarse para que se acentúen los temores en el conjunto de mercados, así como en el seno del Comité de Mercados Abiertos de la FED.

EXPECTATIVAS DE INFLACIÓN USA.

El dinamismo del consumo combinado con la tibia recuperación de la producción industrial y productividad sugieren que asistiremos a mayor presión de precios. La reactivación del mercado laboral se presume intensa y originará presiones salariales, combinada con el helicóptero monetario sugieren presiones de precios adicionales.

Pero normalizar las condiciones monetarias en este momento provocaría una reacción severa, un terremoto en los mercados de deuda como epicentro y con el resto de mercados de riesgo dentro de su radio de expansión.

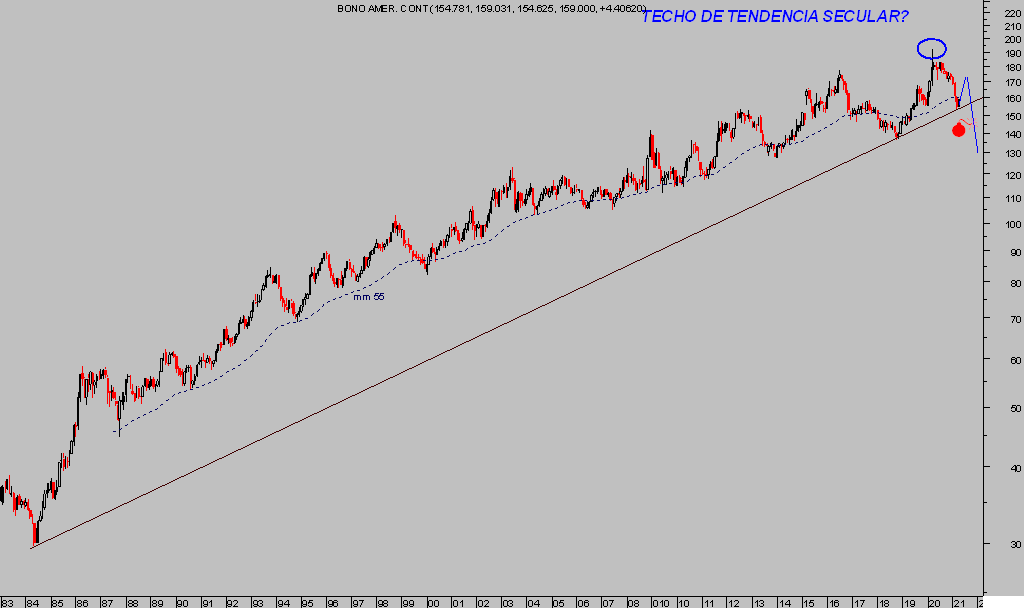

La posibilidad de que el mercado estructural alcista de la deuda soberana USA, iniciado hace 4 décadas, finalizase con el techo del pasado mes de marzo de 2020 es cada vez más plausible.

T-BOND, mensual.

Después del rebote en marcha del precio de los bonos, esperado con antelación y aprovechado con una sencilla estrategia abierta en mínimos, en semanas/meses vista previsiblemente el precio retomará su tendencia correctiva.

La estrategia explicada y compartida con suscriptores para aprovechar el rebote técnico en curso se desarrolla utilizando el siguiente ETF, cotizado bajo el símbolo DTLA, que replica el precio de la deuda a largo plazo, a 20 años:

DTLA, diario.

Si una vez finalizado el rebote en marcha los precios de la deuda retoman las caídas, abróchense los cinturones!.

La inflación puede subir más allá y durante más tiempo del que la FED presupone, de manera más fuerte y enraizada de lo que podría controlar, máxime si la FED comienza a actuar tarde tal como se asume después de los cambios en política anunciados el pasado mes de agosto en Jackson Hole.

El proceso de inflación con crecimiento económico que ha comenzado a experimentar la economía americana podría dar paso a un periodo de inflación sin crecimiento -estanflación- después.

La respuesta de la economía a la retirada de estímulos será un evento de gran relevancia y que se anticipa, visto lo sucedido tras el fin de los estímulos en julio del pasado año o de los estímulos monetarios de la FED en 2018, cuando menos delicado.

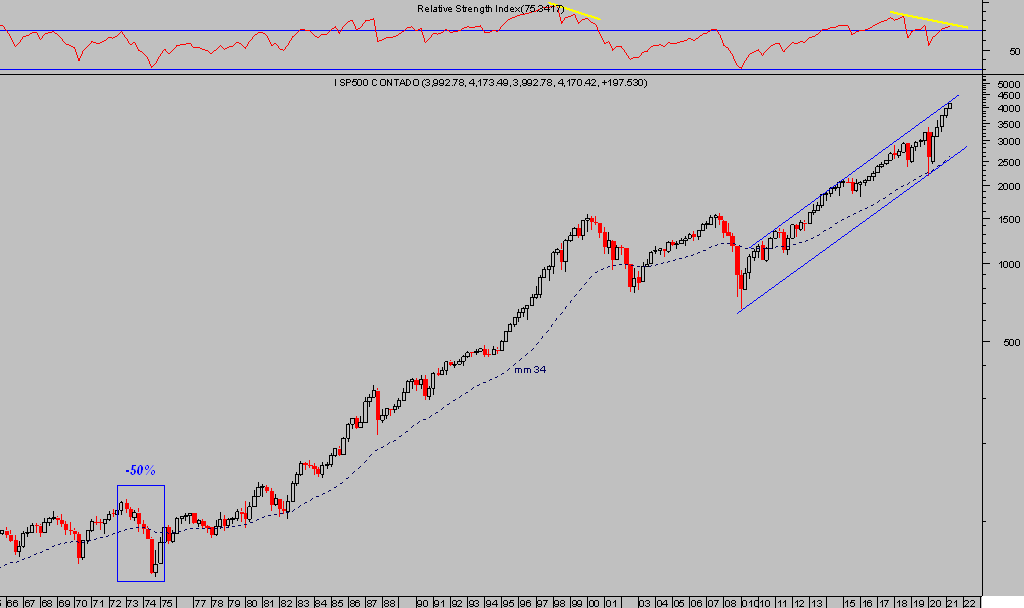

La década de los ´70 se caracterizó por distintos periodos de inflación y estanflación que generaron gran incertidumbre en los mercados y un retroceso de la bolsa, medido a través del SP500, del 50%.

S&P500, trimestral.

Las condiciones de mercado durante los años previos a la fuerte corrección de los años 70 eran bastante más favorables que las actuales, no se apreciaban tantos excesos, tal apalancamiento, tanto posicionamiento, semejantes valoraciones ni unas lecturas técnicas y de pauta tan extendidas como las de hoy.

Cuando la inflación se presente a la fiesta como invitado, sin invitación de las autoridades pero como una gran estrella acaparando la atención de cada inversor, será tarde para actuar.

Existen alternativas de inversión en activos de gran interés y con horizontes de medio y largo plazo, semanas atrás comenzamos a abrir posiciones en activos adecuados y, en condiciones de rentabilidad y riesgo óptimas, preparados para capear cualquier tormenta inflacionista.

PLATA, mensual.

Las posiciones han comenzado a repuntar desde los mínimos coincidentes con nuestras señales de compra, alguna supera una rentabilidad del 10%, y las perspectivas de revalorización en el futuro son realmente atractivas.

BUEN FIN DE SEMANA A TODOS !!!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta