La tormenta de los bonos corporativos -anunciada desde hace más de un año- y desplome del precio de los bonos High Yield y Junk avanza peligrosamente.

El primero en reconocer el daño causado por la falta de liquidez y brusca corrección del precio de bonos corporativos, ha sido el fondo Third Avenue Focused Credit Fund (TFCIX), con $788 millones bajo gestión, en situación extrema se encuentra quebrado y ha anunciado eliminar la posibilidad de reembolsar participaciones con el fin de evitar reembolsos masivos «fire sale» y poder liquidar el fondo de manera ordenada.

¿RALLY DE NAVIDAD?. VOLATILIDAD EN DIVISAS DE EMERGENTES. SP500, JUNK Y CRUDO, post de 17 de diciembre de 2014, fue una premonición de lo que sucedería a continuación y durante este año 2015, tanto en divisas como en emergentes, bonos basura -junk- y crudo:

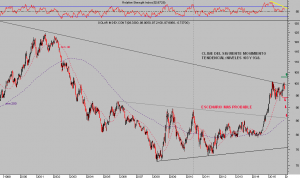

«…el segmento High Yield o junk ha caído fuerte, situando los precios en zona técnica importante y desde la que cabe un descanso técnico (rally navideño?) antes de proseguir su camino bajista.»

El rally navideño se produjo y perduró hasta el mes de febrero, para después proseguir su camino bajista, hoy aún en marcha, y poniendo en peligro la supervivencia de numerosas empresas, entidades y fondos.

JNK diario

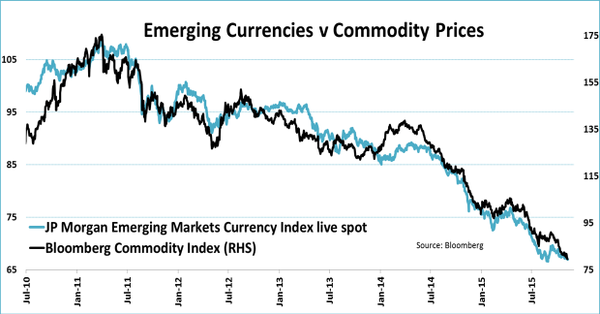

La hecatombe del mercado de materias primas parece no tener fin, cada semana se deteriora un poco más el universo de cotizaciones y no se salva ninguna clase, granos, metales, energía, azúcar, café, algodón… todos cotizan en mínimos plurianuales.

Las economías centradas eminentemente en el negocio de las materias primas, muchas emergentes, están sufriendo también junto con sus divisas, que no paran de desplomarse frente al Dólar.

La correlación entre los movimientos de precio de las commodities -materias primas- y las divisas de los países que las producen es muy fina.

Después de cuatro años con las cotizaciones en descenso libre, la situación es preocupante pero también interesante desde la perspectiva de la opinión contraria.

La fortaleza del Dólar es otro de los diablos a los que se enfrentan las economías emergentes, al encarecer enormemente el valor de unas deudas ingentes que fueron tomadas durante los años de expansión monetaria o dinero a raudales y prácticamente gratis.

Ahora el valor de la divisa en que está denominada esa deuda -dólar-se ha disparado y con ello su coste, mientras que las economías apenas crecen ni ingresan lo necesario por exportar sus materias primas. Grave problema.

La cotización del Dólar es esencial para la gran mayoría de activos cotizados del mundo y de su «bondad» depende el equilibrio del sistema y el bienestar de sociedades.

La visión técnica del Dólar combinada con la acción de los ciclos de largo plazo invita a prestar especial atención, después de la fuerte revalorización acumulada en los últimos meses, un +27% en sólo 18 meses, capaz de descuadrar las cuentas de cualquier deudor o emisor de deuda.

DOLAR INDEX mes

La fortaleza podría estar en su mejor momento, de acuerdo con el importante ciclo de 33 semanas -señalado en el gráfico- y su usual influencia en precio, cabe esperar un giro de la tendencia inminente… o en su defecto serios problemas.

Existen factores técnicos a favor del giro en la tendencia advertido por el ciclo. Después de un año desarrollando un desplazamiento lateral en zona de máximos, la tendencia del Dólar muestra síntomas de cansancio.

DÓLAR INDEX diario

La clara pérdida de momentum y presencia de divergencias de medio y largo plazo no ayuda a la continuidad de las alzas.

Pero el giro definitivo no sería confirmado en tanto permanezca cotizando dentro de los niveles establecidos por el rango lateral.

Los niveles 103 y 94 -aprox- respectivamente son las referencias técnicas o niveles de cotización a vigilar para confirmar e intentar anticipar el siguiente desplazamiento tendencial de la moneda USA.

DÓLAR INDEX, semana

La triste situación del fondo Third Avenue Focused Credit Fund puede resultar la espita que desencadena el inicio de un ajuste mayor en el sector de fondos.

En julio de 2014 el fondo tenía un patrimonio bajo gestión de $3.500 millones. las fuertes minusvalías generadas por sus activos en cartera sumadas a los reembolsos de partícipes en un mercado altamente ilíquido son causantes del fatal desenlace.

Muy probablemente se trate del inicio de un proceso de ajuste, tal como estima el prestigioso gestor Carl Icahn: «The meltdown in High Yield is just beginning,»

En un entorno de activos High Yield y Junk Bonds envenenado, ilíquido y peligroso como el actual, en su peor momento desde la crisis de 2009, los inversores en acciones extreman la prudencia ante la posibilidad real de contagio.

Mañana se resolverá el enigma sobre el inicio de la normalización de la política monetaria USA, en un entorno financiero complejo y el económico alejado de las condiciones impuestas por la data dependencia para actuar con seguridad… pero 84 meses de represión financiera también origina distorsiones y riesgos.

Economía estancada y mercados caros son evidencias de desequilibrios a corregir pero los verdaderos riesgos a los que nos enfrentamos son de decisiones políticas. Desenredar las actuales políticas de riesgo supone un peligro demasiado elevado.

Independientemente de la decisión que tome el FOMC mañana, subida de +0.25 ampliamente descontada, el mercado responderá de acuerdo con los parámetros explicados en el post de ayer y se producirá un impacto muy significativo en todo el espectro de activos de Renta Variable, Materias Primas, ORO, PLATA, Crudo, Renta fija y Divisas.

Tras la respuesta inmediata en la cotización de los activos se abrirá un abanico de oportunidades de gran interés y propuestas de inversión -contrarias- con alto potencial y riesgo ajustado que compartiremos con nuestros lectores.

Recordemos el SPINNING TOP o la RELACIÓN OPEP, FRACKING y BONOS JUNK. ¿WEST TEXAS?….

Después de la quiebra del Third Avenue, apareció la noticia del Hedge Fund Stone Lion Capital Partners LP,también especializado en bonos corporativos de riesgo (distressed, high yield y junk), anunciando suspensión de reemobolsos a unos inversores con un patrimonio de $1.300 millones, ahora cautivos y rehenes del fatídico ciclo del mercado en que operan.

El mercado de valores español avanza desnortado, corrigiendo las alzas experimentadas entre julio 2012 y mayo 2015.

Una situación correctiva con aspecto de no haber concluido y que, independientemente de asistir a un posible rally de navidad, seguirá impactando en precio, en la cotización de las acciones y en la valoración de los fondos que invierten en el IBEX.

IBEX-35, semana

También en el mercado español se están gestando interesantes oportunidades, pero antes conviene ejercitar la paciencia.

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves para invertir que ofrecemos. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta