La desaceleración económica global continúa y las políticas monetarias, con cierta impotencia, se adentran hacia un inexplorado terreno pantanoso, empleando herramientas ortodoxas de consecuencias indeseadas.

La represión financiera, castigo al ahorrador y premio al deudor mediante políticas de tipos cero -ZIRP- o negativos -NIRP-, es una de las realidades actuales de consecuencias e impacto adverso para el medio y largo plazos sobre la riqueza de los ciudadanos, sus expectativas de consumo y a la postre sobre economía.

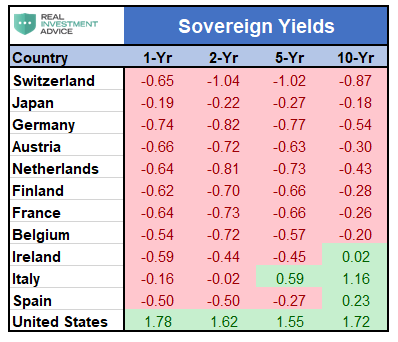

Observen los niveles de tipos de distintos países, la práctica mayoría cotizando en negativo en todo el tramo de la curva.

Además de eliminar la retribución al ahorro, la anterior imagen de tipos de interés supone también un castigo severo para la rentabilidad de los planes de pensiones, de los fondos de inversión en renta fija y mercados monetarios, de empresas de seguros, negocio básico del sector bancario, etc…

Para hacer una idea, veamos ejemplo directo y cuantificable de los tipos cero, los depósitos bancarios sólo en España superan los 800.000 millones de euros, dinero ahorrado por distintos agentes económicos que hoy no percibe retribución alguna.

Ahorro que está dejando de recibir alrededor de 30.000 millones anuales, hipótesis calculada bajo unas condiciones de tipos normales en su media histórica próxima al 4%. Un macro robo y transferencia de capital monstruosa.

La economía depende del consumo en más de dos tercios y éste a su vez del crédito. Así, los tipos cero fomentan el endeudamiento, facilitando el acceso y condiciones al crédito pero ahogando las posibilidades económicas futuras de los endeudados y, por tanto, del consumo.

Las políticas ZIRP y NIRP suponen un alivio para los endeudados, el coste de la deuda es insignificante, excepto para los menos favorecidos que, sin calidad crediticia alguna, tienen que cubrir sus necesidades inmediatas y se ven obligados a utilizar el modo más caro. Las tarjetas de crédito cuyo tipo de interés se ha disparado en USA a máximos históricos y ronda el 16%.

La morosidad también se está moviendo al alza, asunto que exploraremos en próximo post.

Castigo al ahorro tanto como el castigo a las clases menos favorecidas son efectos colaterales de la represión financiera.

Las políticas ZIRP y NIRP, son origen y causa de algo más de 15 Billones de dólares o cerca de 25% de la deuda global ofreciendo tipos negativos, que alivian el coste de esa deuda pero están engendrando una burbuja global de proporciones desconocidas.

NIRP es a la economía y finanzas lo que la quimioterapia a la medicina, cura o alivia problemas al tiempo que debilita el sistema inmune, dificultando la calidad de vida y en ocasiones terminando con la vida del paciente.

En vista de la fragilidad del paciente económico financiero, los bancos centrales están planeando una nueva ronda de estímulos masivos (explicados en distintos post semanas atrás), de intensificar la compra de bonos -QE- que previsiblemente se traducirá en caída adicional de tipos de interés a niveles NIRP nominales. También planean la compra de acciones.

El Gobernador del Banco de Finlandia y miembro del Banco Central Europeo, Olli Rehn, ofreció ayer una entrevista al Wall Street Journal que impactó muy positivamente en la marcha de unos mercados apresados desde hace semanas en un ambiente de incertidumbre inversora, ventas y caída de cotizaciones. El post de ayer propone una estrategia perfecta orientada a capitalizar ese impacto y subida de cotizaciones.

El Sr. Olli Rehn se refirió expresamente a la posible introducción de ajustes en la normativa que regula la flexibilización monetaria para facilitar la compra de bonos.

Dejó abierta la posibilidad de compras directas de activos también de renta variable y a eliminar el límite de compras de deuda soberana, actualmente fijada en el 33% para cada estado.

Además, Rehn sugirió la idea de escalonar el tipo de depósito para que sólo una parte de los depósitos se vean afectados por los tipos negativos. Esta medida ha sido también comentada en distintos post, aludiendo a la posibilidad de que los depósitos inferiores a 15-20 mil euros estarían exentos de los tipos negativos, es decir, de pagar al banco por tener dinero.

También, el Sr. Rehn apuntó la posibilidad de apoyar al maltrecho sector bancario, entre otras, tratando de mejorar las condiciones de los préstamos.

Un elenco de novedades esperadas aunque no expresadas de forma tan explícita hasta ayer, cuando los mercados atacaban referencias técnicas críticas y necesitaban algún tipo de revulsivo o vacuna anti caídas.

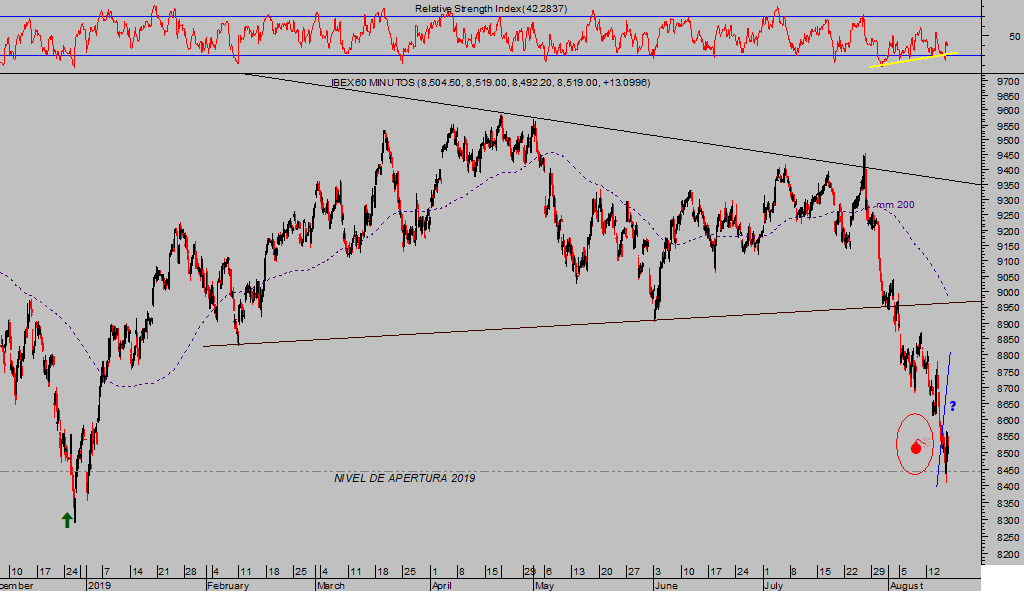

El post de ayer anticipaba esa posibilidad, basada y reflejada más bien en el despliegue técnico y recuento de onda de los índices.

IBEX-3, 60 minutos.

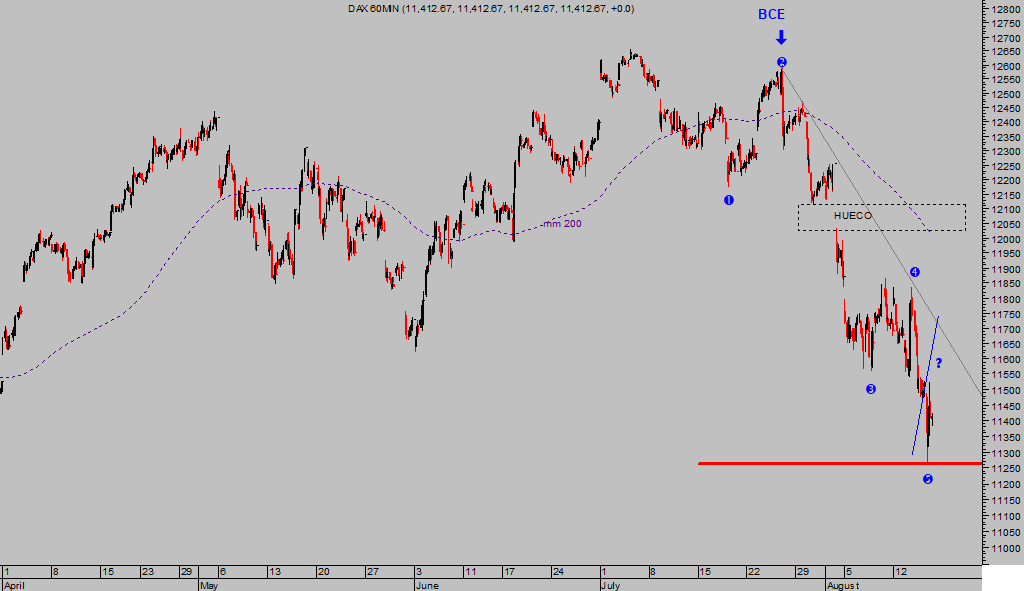

Vean la precisión con la que actuaron las manos invisibles de mercado en el DAX alemán, deteniendo la corrección justo en el nivel señalado en posts recientes -trazo rojo- y rebotando desde ahí con fuerza:

DAX-30, 60 minutos.

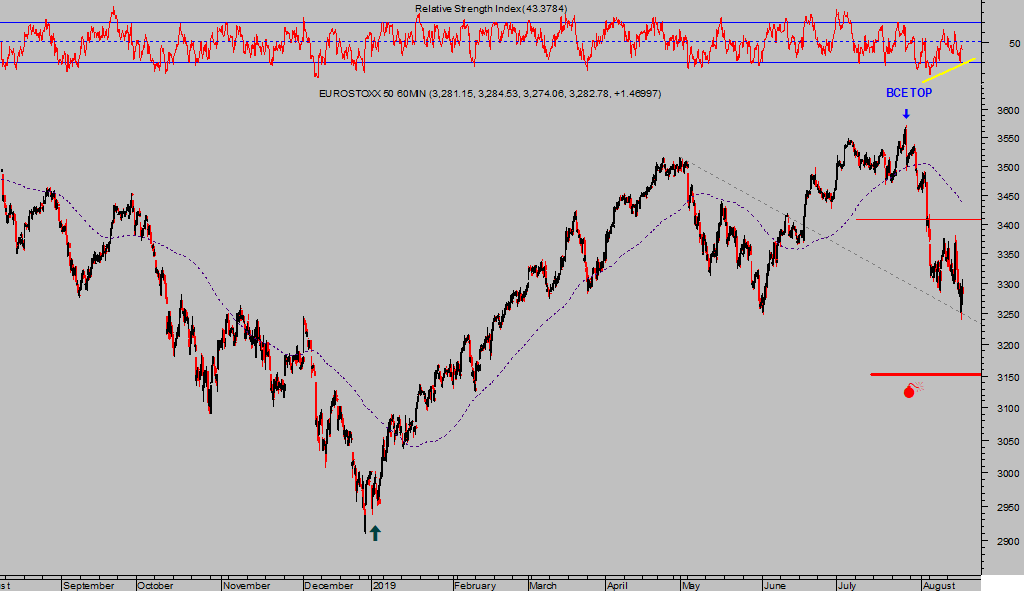

EUROSTOXX-50, 60 minutos.

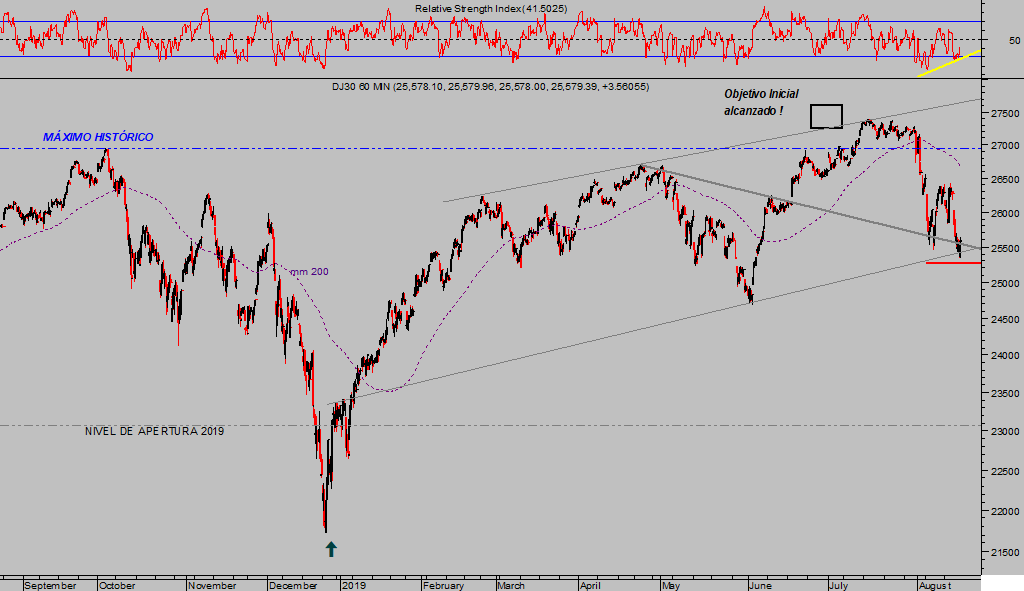

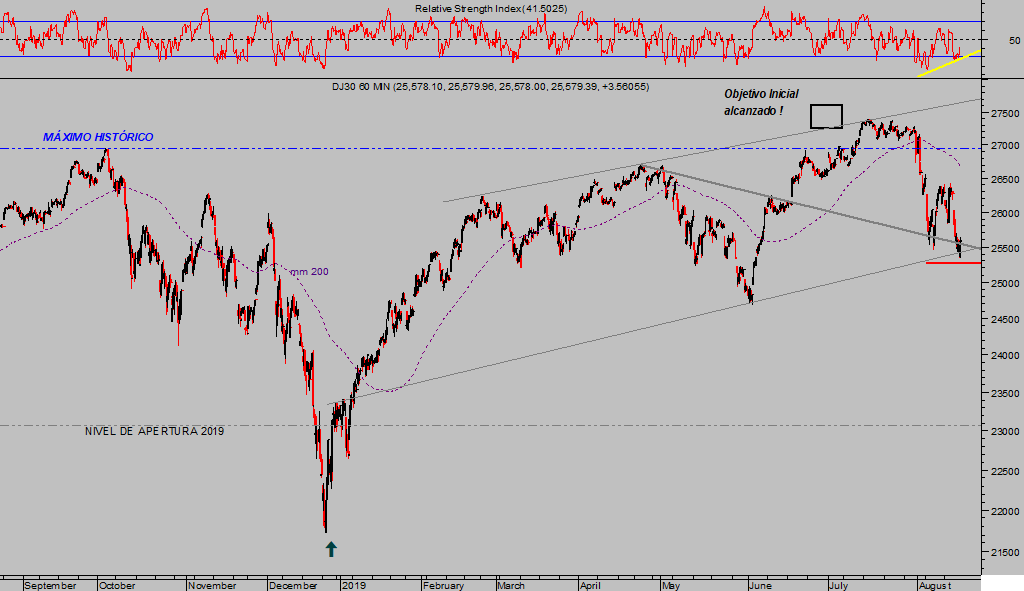

Las bolsas USA también recogieron con optimismo las noticias y pasaron de una apretura en negativo alrededor de un punto porcentual a cerrar en verde, excepto el Nasdaq que se dejó un leve -0.09%.

NASDAQ-100, 15 minutos.

DOW JONES 60 minutos.

El sector metales apenas reaccionó, su comportamiento fue bastante neutro para el calado de la noticia, siguiendo el guión de otros factores de gran importancia, como son el despliegue de pauta y técnicos en general, sentimiento y posicionamiento, o estacionalidad explicados en post recientes.

Por el momento, mantenemos posiciones abiertas en las estrategias recomendadas semanas atrás, acumulando rentabilidades próximas al 50%, como en el caso siguiente, en la minera Barrick Gold, una de las mayores productoras /extractoras mundiales.

BARRICK GOLD semana

BUEN FIN DE SEMANA A TODOS !!!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta