Los comunicados y decisiones de distintas autoridades están liderando la atención de los inversores y el comportamiento de los mercados.

La actuación coordinada de los Bancos Centrales muy concentrada en la semana pasada PBoF y BCE y esta semana FED y BOJ (ayer por cierto, el Banco de Japón anunció tipo de interés negativos en -0,1% para favorecer crecimiento e inflación, su primer movimiento de tipos de interés desde octubre de 2010, cuando el BoJ los situó entre el 0 y el 0,1) ha sido uno de los eventos de mercado más esperados del mes.

El índice de Japón, Nikkei 225, respondió a la noticia de forma inmediata y muy convulsa, llegó a sumar más de 500 puntos en un primer momento pero a los pocos minutos el índice se desinfló llegando incluso a situarse en números rojos para finalmente subir el 3% al cierre de la sesión.

Un rebote esperado después de un mes de enero para el olvido, en el que el índice japonés llegó a perder un 20% ente el día 1 y el 21 del mes, finalmente llegó el rebote técnico desde referencias técnicas de control sólidas.

NIKKEI 225, semana

Si el índice tokiota regresa a cotizar en el entorno de los 16.000 puntos, atención!, la posibilidad de corregir adicionalmente hasta las inmediaciones de los 13.000 puntos es muy alta.

El gobernador del Banco de Japón Mr. Haruhiko Kuroda, afirmó en la reunión del G20 de septiembre que “una subida de tipos será signo de estabilización y mejora económica, será un plus para la economía global”.

Razonamiento comprensible y también perverso porque sensu contrario, lo convierte en peligroso y un minus para la economía. La bajada a negativo de los tipos ayer confirma un mal escenario.

En Estados Unidos, ahora que la FED ha decidido mantener tipos y política monetaria intalterada, además de despistar con su comunicado ofreciendo una imagen de la economía demasiado bondadosa, el mercado ha quedado aún más desnortado, si cabe, de lo que ya estaba, tal como exponían los detalles del post de ayer.

Lamentablemente, los datos macro USA presentan la imagen opuesta a la que dice ver la FED. Como ejemplo, sólo un día después de la publicación del comunicado, ayer, el Census Bureau publicaba los datos de Pedidos de Bienes Duraderos de diciembre; una brutal caída del -5.1%, la peor en 17 meses y destrozando las previsiones del consenso de expertos que apuntaban un negativo pero moderado -0.7%.

Un dato fatal que tampoco nos ha sorprendido por excesivo, después de la triste realidad económica USA de los últimos meses y ralentización económica global que venimos analizando y observando desde hace meses..

Problema que junto con la fortaleza del Dólar y consecuente menor vigor exportador, reducen las compras de productos USA. El desplome del sector energía y graves consecuencias derivadas, también en empleo, unido a una disparada situación de inventarios y muy contenida fuerza del consumo, etcétera… son factores que naturalmente explican en gran medida los decepcionantes datos macro USA que, por otra parte, la FED no contempla en sus discursos.

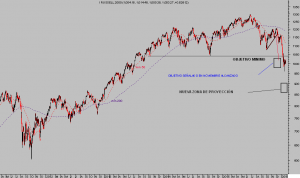

RUSSELL 2000 diario

Las mentiras de las autoridades se convierten en bombas enemigas del patrimonio, muy especialmente de aquellos inversores menos informados (el saber no ocupa lugar y en este blog brindamos el nuestro) pero forman parte de su trabajo en el sentido de mantener la confianza, no destruirla.

Recordemos algunas frases célebres, por inauditas y falaces, del anterior presidente de la FED, el errante señor Bernanke:

“It is not the responsibility of the Federal Reserve – nor would it be appropriate – to protect lenders and investors from the consequences of their financial decisions” 31-1-2007.

“We do not expect significant spillovers from the subprime market to the rest of the economy or to the financial system.” Junio 2007.

“The Federal Reserve will not monetize the debt.” 3-06- 2009.

“One myth that’s out there is that what we’re doing is printing money. We’re not printing money” 2-12- 2010

Hoy se publica el dato de PIB americano del cuarto trimestre con el mercado esperando un crecimiento modesto pero positivo del +0.7%, veremos.

Otra de las declaraciones bomba de las autoridades, en esta ocasión explotando en el mercado de la energía, procede de Rusia, e incluso la OPEP, podrían recortar en un 5% la producción de crudo.

Noticia o señuelo aprovechado para justificar la fuerte remontada del precio del petróleo de ayer pero que se viene desarrollando desde los mínimos del 20 de enero.

WEST TEXAS diario

Unos mínimos detectados con antelación que nos permiten acumular ganancias superiores al 15%, gracias a la estrategia sugerida en el post del día 21 mediante compra del siguiente activo o ETF que replica el precio del West texas,

USO, diario

Rusia está sufriendo las consecuencias de la caída del precio de su activo estrella que financia buena parte del presupuesto. La recesión en Rusia está causando grave deterioro y se espera un 2016 también recesivo, mientras que el rublo cotizando en zona de mínimos supone otro gran problema.

Los intereses y capacidad de aguante de los distintos miembros de la OPEP no están alineados.

The New York Times informa en su edición de ayer que la estrategia de Arabia Saudí no planea reducir producción de crudo porque terminaría cediendo cuota de mercado a otros países, perdiendo la guerra del fracking!.

SELL THE RALLIES!

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves para invertir que ofrecemos. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta