El Bureau of Labor Statistics publicó el viernes una de las noticias más esperadas de la semana pasada, el informe de empleo USA de noviembre.

Después de unos datos de creación de empleo privado -ADP- frágiles y petición de subsidios al desempleo publicados el miércoles y jueves, sugiriendo debilidad en el mercado de trabajo, sin embargo, el informe reflejó un tono bastante más positivo del esperado.

En noviembre se crearon 266.000 puestos de trabajo…

… frente a los 180.000 esperados, la tasa de paro cayó una décima hasta el 3.5%, el nivel más bajo en medio siglo, y las bolsas reaccionaron con optimismo y alzas próximas al punto porcentual y zona de máximos históricos.

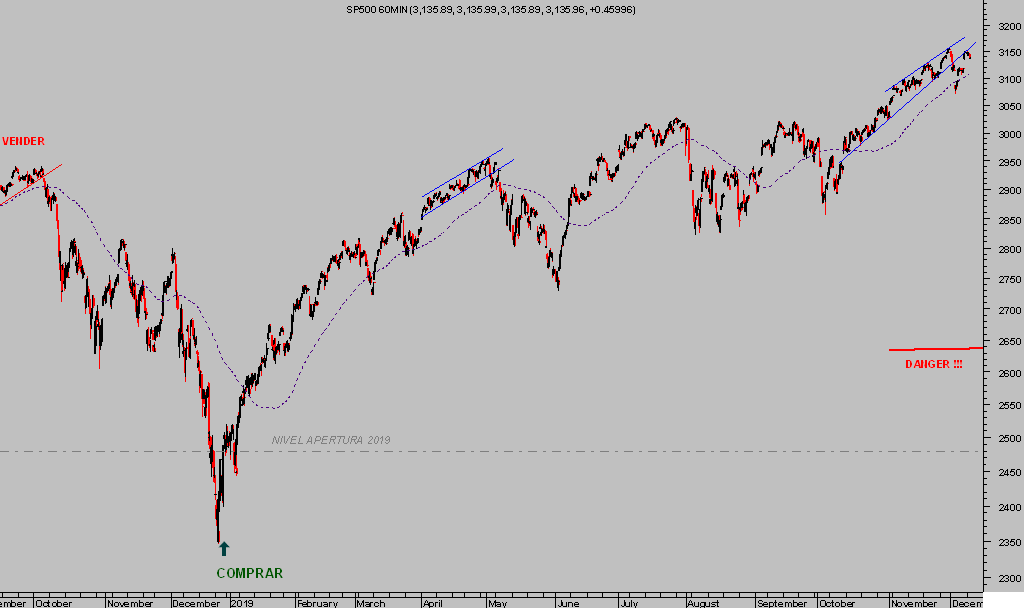

S&P500, 60 minutos.

La sorpresa en mejora de la contratación se debió al repunte en el sector manufacturero, cerca de 50.000 nuevos empleados, en buena medida tras el fin del conflicto laboral de General Motors y reincorporación a la normalidad en el trabajo.

Vean la discrepancia entre los datos de creación de empleo privado -ADP- y los datos manejados en el informe de empleo:

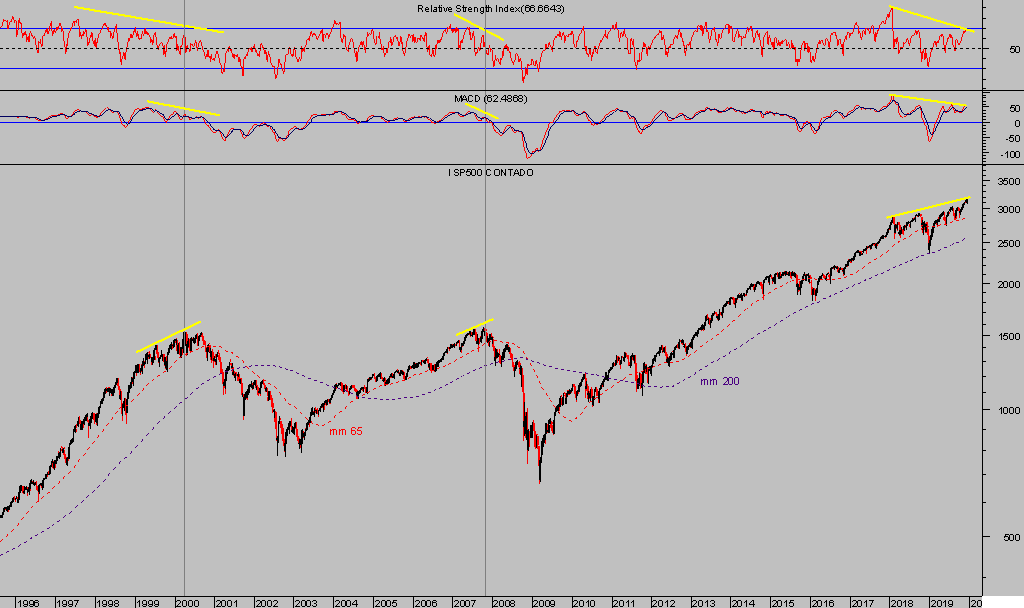

La relación entre la tasa de desempleo y el SP500, en mínimos y máximos históricos respectivamente, continua en similar posición a la surgida en episodios previos a recesiones económicas y al eventual giro en la tendencia de ambas métricas, vean gráfico con trazos gris verticales destacando periodos de recesión económica:

PARO USA vs S&P500

Además, la mejora en la creación de empleo del sector manufacturero sorprende aún más después de observar el último dato, también de noviembre, del Institute of Supply Management Manufacturing Index -ISM-o índice de actividad manufacturero, cayendo de nuevo y lo hizo por debajo del umbral 50, hasta 48.1, manifestando situación contractiva.

Por tanto, la debilidad en el mercado laboral USA no ha cesado, al margen de la teledirigida reacción alcista de las bolsas, y una muestra de ello es la evolución de las horas trabajadas, en tendencia claramente bajista desde hace meses.

Un mercado laboral realmente fuerte se caracteriza por el aumento de horas trabajadas y de extraordinarias, escasez de mano de obra cualificada y correspondientes alzas salariales en un entorno de competitividad disparada. No es el caso.

El método empleado para el cálculo de los datos oficiales excluye a determinados individuos de las listas de desempleo por criterios selectivos, no tanto para mostrar una imagen fidedigna de la situación del mercado laboral, que permiten desdibujar la realidad y establecer la tasa oficial de paro -U3- en los actuales mínimos históricos del 3.5%. Un dato más confiable y realista se encuentra en la tasa de paro denominada U6, actualmente en el 6.9%.

La Universidad de Michigan difundió el viernes los resultados de la encuesta de sentimiento del consumidor, también mostrando un tono más positivo del esperado.

Aunque el dato de las encuestas diverge del comportamiento real de los hábitos reales de consumo, según atestigua la evolución de las ventas al menor, observen evolución comparada de ambos:

Uno de los sectores más afectado por la positiva noticia de empleo fueron los metales preciosos, considerado activo refugio y, en teoría, sube cuando las noticias macro, de política monetaria o de confianza son negativas y cae al ser positivas.

Los precios de ORO y Plata se giraron a la baja con fuerza el viernes en línea con nuestro escenario de mayor probabilidad defendido desde que el pasado mes de agosto observamos un entorno (de pauta, técnico, de sentimiento, de posicionamiento -COT…) muy desfavorable y negativo para los inversores.

Entonces aconsejamos a los suscriptores cerrar todas las posiciones abiertas recomendadas en primavera (con jugosas rentabilidades del 108%, 55%, 23%…).

Los inversores en metales reaccionaron muy negativamente al dato de empleo del viernes y el precio del ORO perdió alrededor de $20 por onza en unos minutos, hasta alcanzar zona técnica relevante… que previsiblemente perderá en próximas sesiones.

ORO diario.

La pauta técnica desplegada entre diciembre 2018 y junio 2019, denominada cuña descendente, tiene implicaciones alcistas de medio plazo. Desde los máximos de agosto, el despliegue del ORO parece estar dibujando la mismo tipo de pauta técnica.

Sin embargo, no es conveniente confiar a ciegas en la resolución alcista de esta pauta, las condiciones de hoy no son las mismas y además, las implicaciones de la cuña descendente en el ORO son alcistas en el 76% de ocasiones, una probabilidad elevada pero también sujeta a fallos, prudencia.

Existen distintos testigos técnicos y señales de flujos, sentimiento y posicionamiento que invitan a continuar en espera, hasta que se minore la incertidumbre, se configure un trasfondo general positivo y favorable para comprar.

Continuaremos analizando e informando, monitorizando activos -para suscriptores- como la principal minera del mundo, para tratar de comprar de nuevo en zona técnica óptima en términos del binomio clave, el de rentabilidad riesgo.

BARRICK GOLD semana.

Entretanto continuamos vigilando las posiciones abiertas, de particular interés una estrategia abierta hace pocas semanas en favor de precio del Azúcar, a través de un sencillo activo -ETF- que replica la evolución de su precio y cotiza y se opera de igual manera que si fuese una acción cualquiera, pongamos Telefónica.

La estrategia acumula una rentabilidad del 15% y gracias al entorno técnico desplegado y control dinámico de posiciones, está exenta de riesgo

3SUL. diario

Esta semana se presenta interesante para los mercados, además de las pautas y desarrollo técnico, será importante desde la perspectiva de política monetaria, se celebran las últimas reuniones de los Consejos del BCE y FED, (comentaremos detalles en post de mañana) y de las noticias y Trump-Tweets referidos a la guerra comercial. El próximo día 15 será clave, es la fecha en que los nuevos aranceles anunciados por Trump podrían ser activados y en tal caso, aviso de recrudecimiento de la batalla.

Un cierre semanal del SP500 por debajo del nivel 3.150 y… KAPUT.

S&P500, semana.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta