La prima de riesgo, calculada a través del diferencial entre la rentabilidad por dividendo del SP500 y la rentabilidad de la deuda del Tesoro a 10 años, ha caído hasta 1.59, bien por debajo del nivel mínimo registrado en 2007. Negativo para los mercados de riesgo.

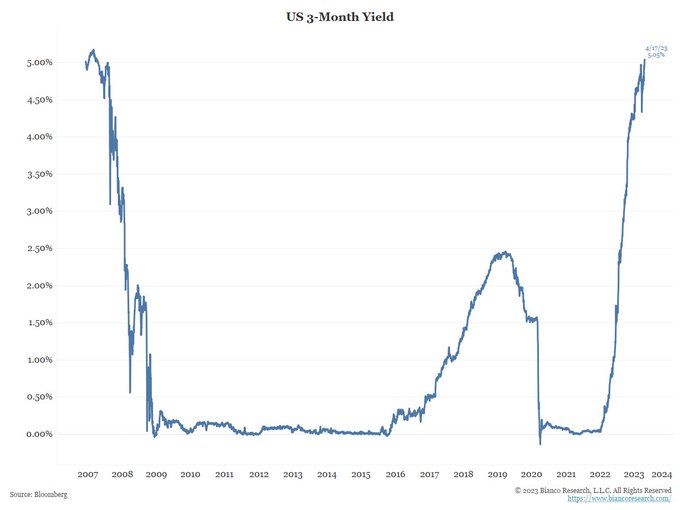

Entonces, en 2007, las letras del Tesoro a 3 meses alcanzaron niveles máximos en el entorno del 5%, hoy la rentabilidad está superando esa cota y con la subida prevista para la reunión del FOMC del 3 de mayo, de 0.25 puntos con una probabilidad del 90%, cabe esperar que la rentabilidad continuará al alza.

TIPOS DEUDA A 3 MESES DEL TESORO EEUU.

Es decir, el coste de las deudas continuará subiendo y vista la resistencia de la inflación estructural (pegajosa) a caer y las subidas de la energía de las últimas semanas, el indeseado lema «higher for longer» (tipos altos por más tiempo) que mantendrá alto el coste de financiación por más tiempo se postula como la hipótesis más probable.

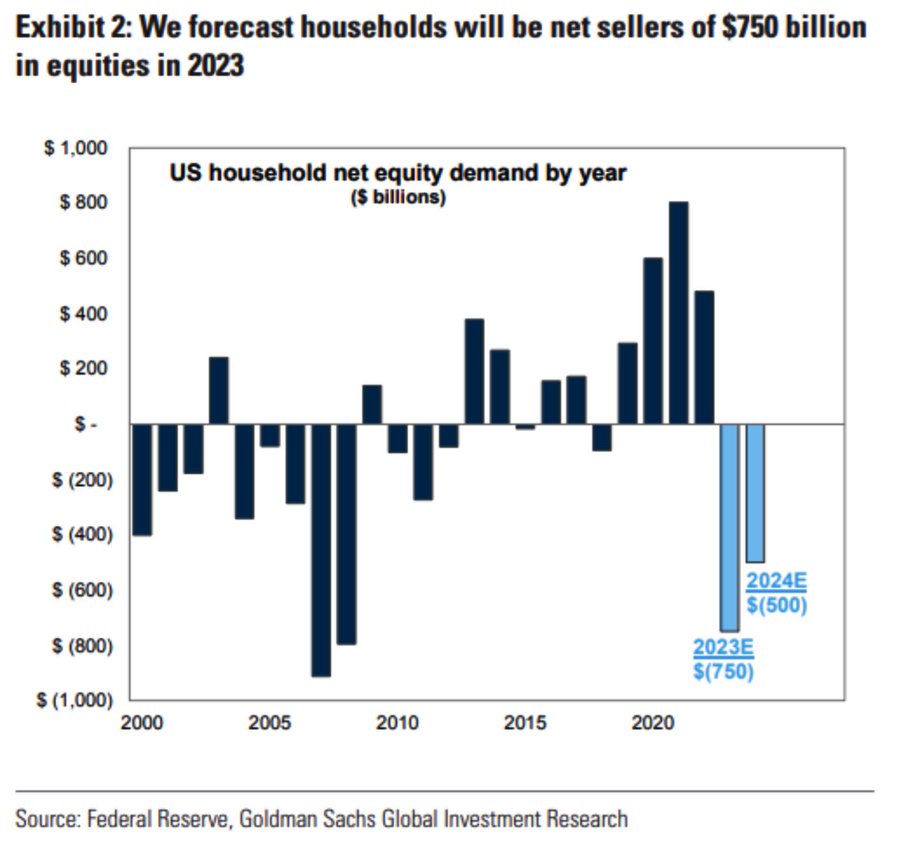

La subida del coste de las deudas es un problema que agudiza la necesidad de las familias de hacer acopio de dinero ya que, además, continúan sufriendo el efecto de la inflación o de los salarios reales negativos y tirando de ahorros para mantener el nivel de vida.

El endurecimiento de las condiciones monetarias, subidas de tipos, y de la restricción de la financiación bancaria suele impactar de lleno en el consumo y la economía con un decalaje temporal de 12-18 meses y atendiendo a este criterio, ahora que han transcurrido 13 mees desde la primera subida de tipos, lo pero estaría aún por llegar.

Así las cosas, se espera que los particulares sean vendedores netos de acciones durante este año, según Goldman Sachs, podrían retirar alrededor de $750.000 millones durante este 2023.

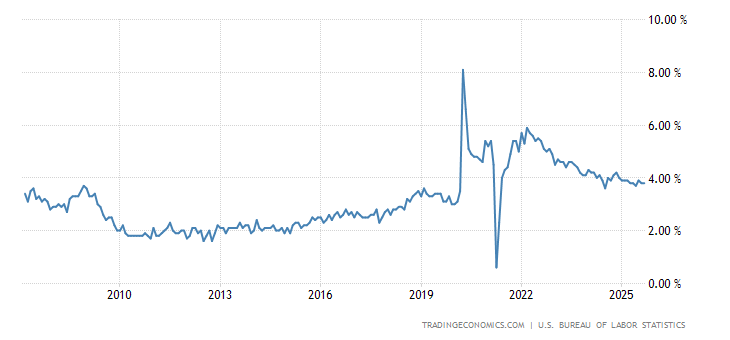

Los trabajadores americanos están empezando a ver sus salarios subir más que la inflación, por primera vez después de 24 meses consecutivos de pérdida de salarios reales y más de dos décadas de estancamiento.

SALARIO POR HORA TRABAJADA, CRECIMIENTO INTERANUAL

La inflación ha caído hasta el 5% y aunque el salario medio por hora trabajada está aún por debajo de esa cota, la media de ingresos semanales de los trabajadores a tiempo completo subió en el primer trimestre un +6.1%.

Una excelente noticia para las familias pero menos para las autoridades ya que la inflación salarial traslada presión estructural a los índices de precios. ¿»Higher for longer»?

Los beneficios y márgenes empresariales también sufrirán en la medida que suban los salarios y que la inflación y los tipos se mantengan elevados pro más tiempo del esperado. De momento, los beneficios del primer trimestre han experimentado una caída superior al 5% (frente al incremento del +1.4% que proyectaba Wall Street en enero) sin tener un atisbo de relevancia para las bolsas que han continuado su fase de rebote técnico sin descontar semejante diferencial entre el crecimiento de beneficios esperado y el real.

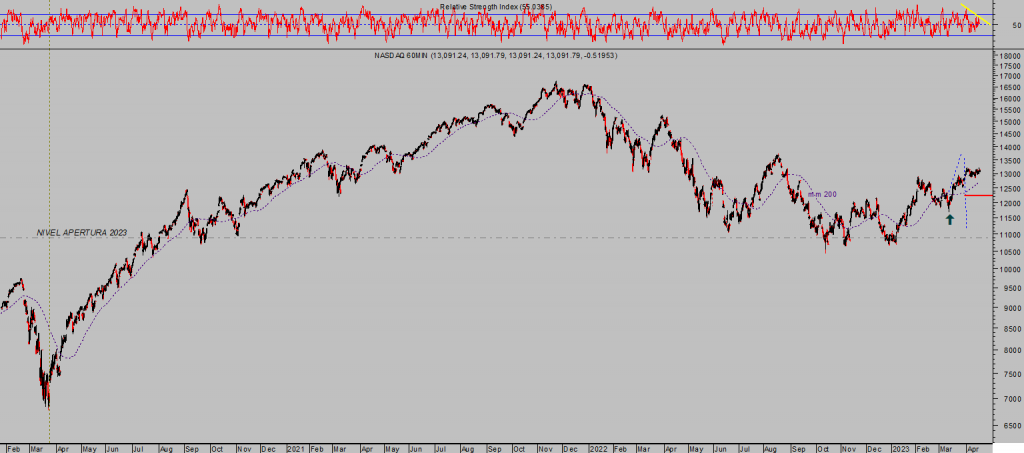

El Nasdaq ha celebrado con subidas de casi un 20% desde que comenzó el año, el tramo al alza iniciado desde los mínimos del miedo causado por la crisis bancaria del 20 de marzo, pero combatido con la creación de cerca de $400.00 millones de dinero fake, fue perfectamente identificado y anticipado en estas líneas pero está muy próximo a la zona de proyección inicial y parece estar llegando a su fin.

NASDAQ-100, 60 minutos.

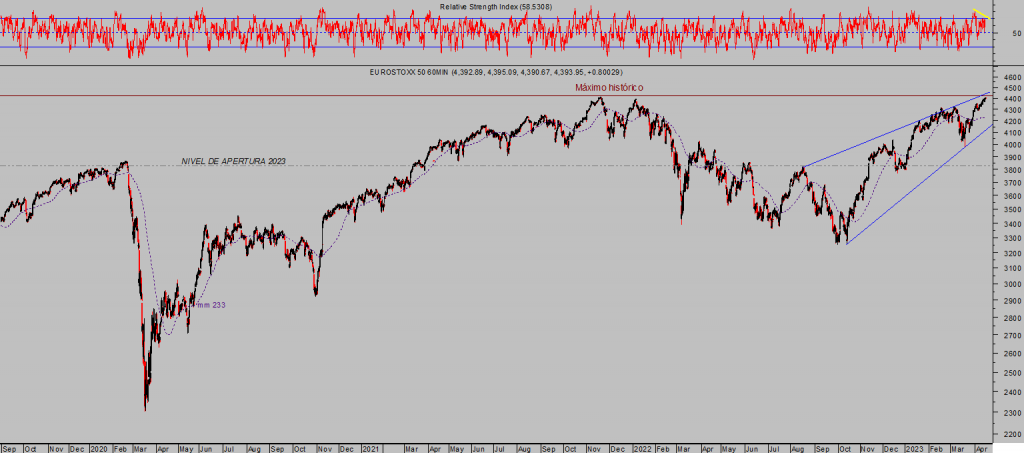

Como también las bolsas europeas parecen estar desplegando los últimos intentos alcistas del tramo iniciado el pasado mes de octubre.

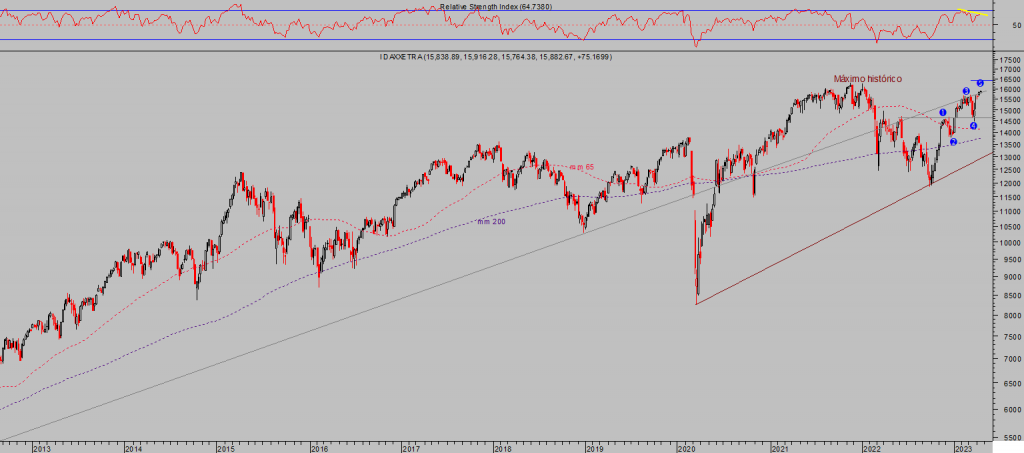

DAX-40, 60 minutos.

EUROSTOXX-50, 60 minutos,

El Sr Bullard, presidente de la FED de St Louis continúa defendiendo el relato soft landing de la FED para justificar su inclinación para continuar elevando los tipos de interés: «Wall Street’s very engaged in the idea there’s going to be a recession in six months or something, but that isn’t really the way you would read an expansion like this».

Mensaje lanzado a pesar de que las actas de la última reunión del FOMC contienen las expectativas de los miembros del Consejo y consisten en esperar cierta recesión económica en los últimos meses del año.

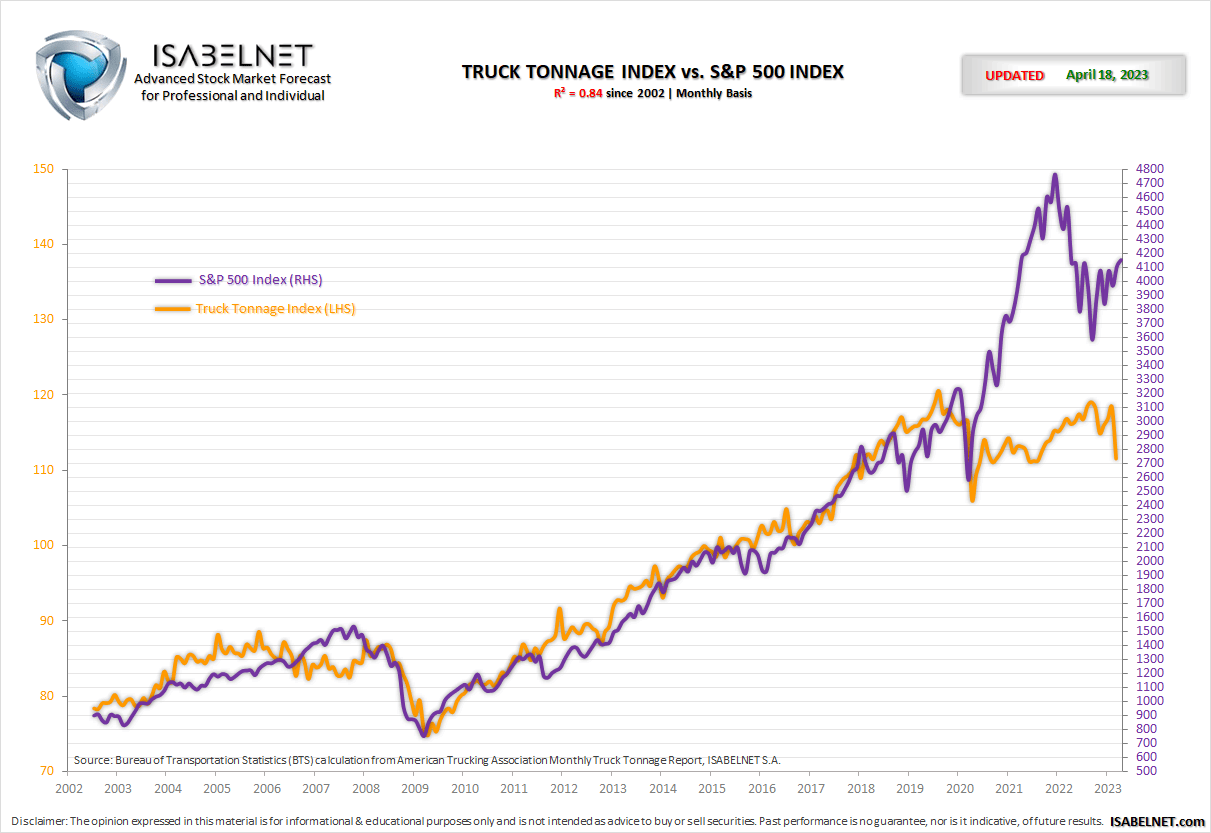

Son numerosos los testigos que advierten debilidad económica y vulnerabilidad del mercado de acciones, por ejemplo, vean la correlación entre el comportamiento del SP500 y el del transporte de mercancías por carretera:

La recesión de beneficios empresariales ya está en curso, tras dos trimestres consecutivos de caída, y las expectativas del consenso apuntan a un nuevo crecimiento negativo de beneficios en este segundo trimestre del año.

Consecuentemente, las alzas del mercado de los últimos meses se han producido gracias a la expansión de múltiplos, cuando los múltiplos ya eran generosos antes de comenzar.

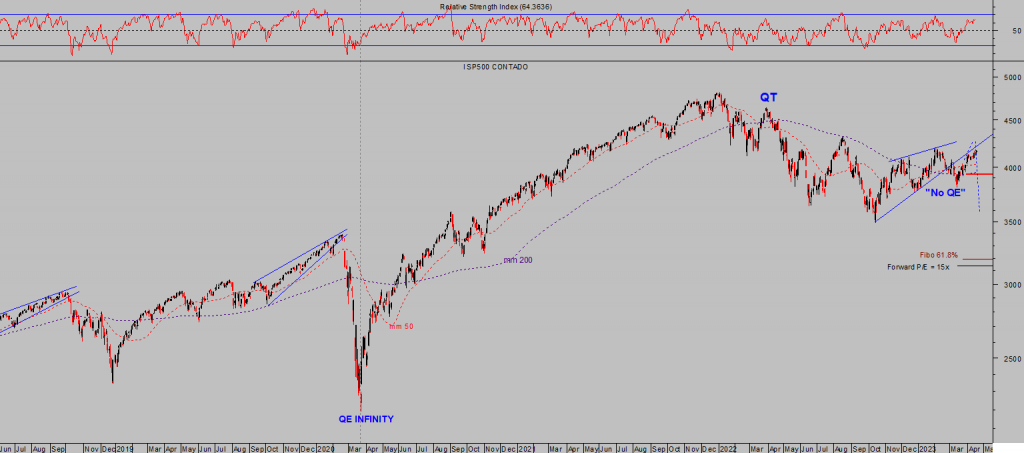

DOW JONES, 60 minutos.

Desde la Segunda Guerra Mundial, el «forward PE» o expectativas del ratio Beneficio por Acción a un año han caído hasta la zona de las 15 veces. El forward PE a un año descontado por el mercado está actualmente ligeramente por encima del nivel 19x, es decir, algo más de un 25% sobre el nivel 15x habitualmente alcanzado en periodos recesivos.

Si los beneficios no consiguen mejorar y se mantuvieran estables durante los próximos 12 meses, habrá trimestres negativos como este segundo y más adelante se esperan otros positivos, el SP500 debería retroceder alrededor del 25% hacia la zona de los 3.120 puntos, nivel prácticamente coincidente con el Fibo 61.8% retroceso del rally post pandemia (marzo 2020-enero 2022).

S&P500, diario.

Las dificultades de acceso a la financiación y encarecimiento del crédito son un problema serio para la economía en general, a gestionar muy atentamente por las familias o también por los ejecutivos de las compañías, es un infierno para las empresas más endeudadas, para las que pierden dinero y el pre-certificado de defunción de multitud de zombis.

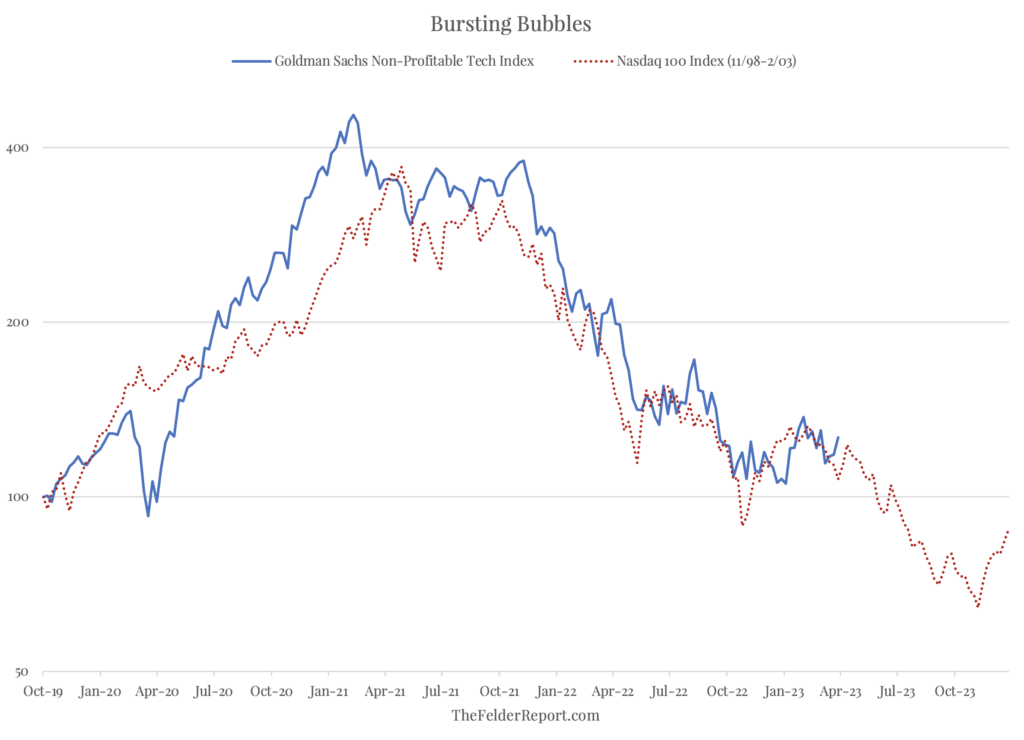

La analogía del comportamiento del Nasdaq, durante el pinchazo de la burbuja tecnológica del año 2000, con el de las empresas del Nasdaq que no ganan dinero (agrupadas en un índice elaborado por Goldman Sachs) es muy destacable y podría continuar antes de finalizar la corrección de medio plazo en curso de las bolsas.

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta