La recta de fin de año suele caracterizarse por la calma inversora, caída de volumen de contratación y rebaja de tensiones en los mercados financieros.

Quedan 8 sesiones para terminar el 2018 y dado el ambiente inversor, enrarecido por noticias más negativas de lo esperado además de rebaja de estimaciones o diferencias entre distintos actores económicos, como USA con China o Italia con Europa problemas, el pesimismo se adueña de la coyuntura.

La Teoría de Opinión Contraria aconseja, una vez más, alejarse del ruido y buscar oportunidad donde la mayoría observa miedo, la posibilidad de un desenlace alcista a las fuertes caídas de las pasadas sesiones y rally de navidad es cada vez más plausible.

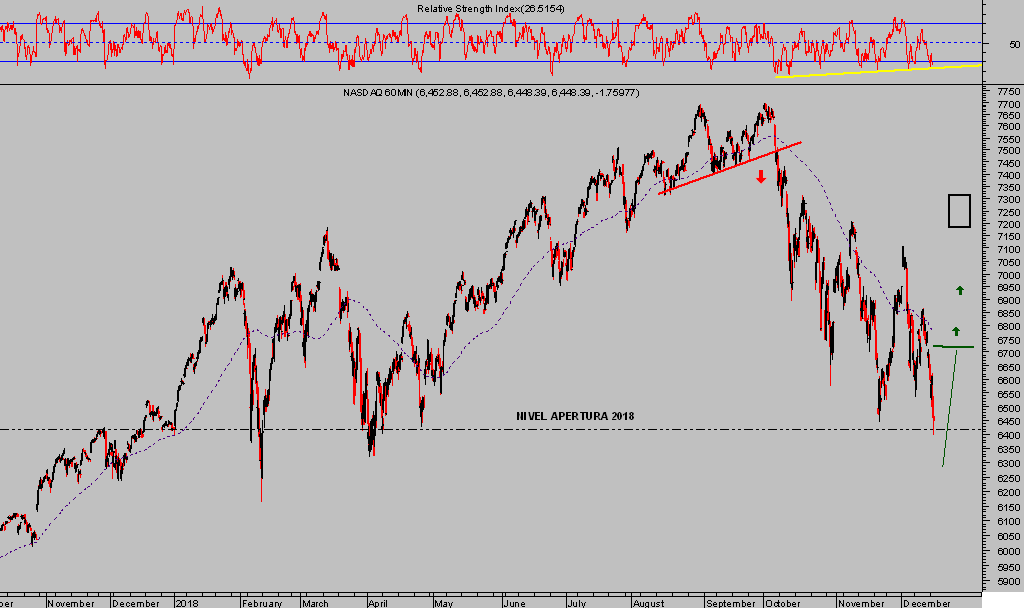

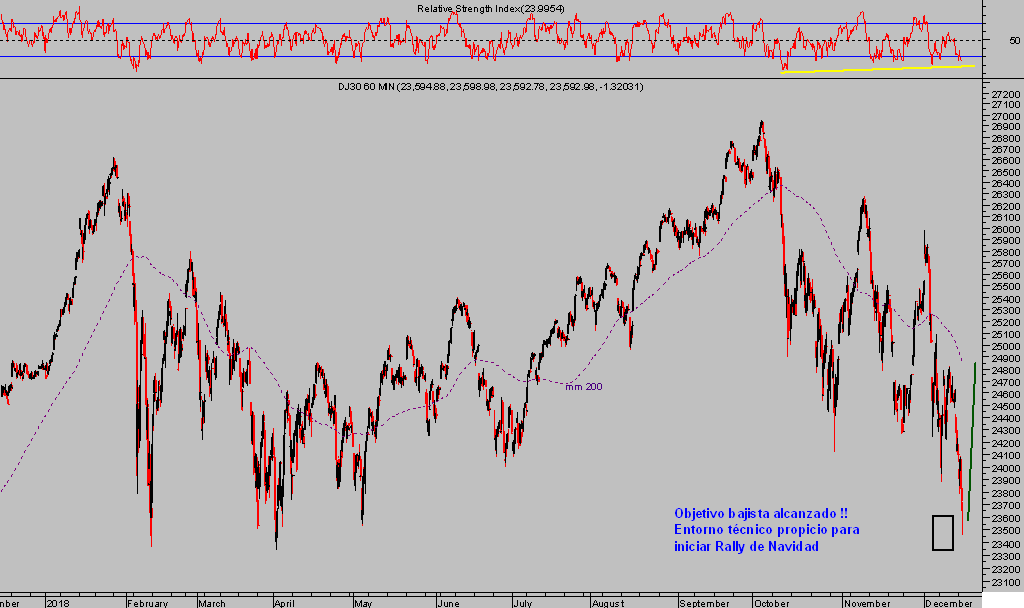

Ayer las bolsas cedieron posiciones lideradas por USA, donde volvieron a perder más de dos puntos porcentuales enviando a los índices a mínimos del año y a registros anuales negativos, incluso el tecnológico Nasdaq que hasta la semana pasada se resistía a perder la cota de apertura del 2018.

NASDAQ-100, 60 minutos.

DOW JONES, 60 minutos.

El Rally de Navidad es una pauta estacional de comportamiento de los índices bursátiles, estadísticamente probada y con sesgo alcista, una pauta más entre otras estacionales como la de «fin de mes», la famosa «sell in may and go away», «rally de verano» y otras.

Desde 1969, el S&P500 ha conseguido una rentabilidad media del +1.3% durante el denominado rally de navidad, el periodo que recoge las últimas 5 sesiones del año y las dos primeras del año nuevo.

En vista de la potente caída de las bolsas USA en las últimas sesiones, cualquier interpretación positiva que extraiga el mercado de la reunión de la FED mañana podría catapultar al alza a los índices.

Independientemente de que suba o no los tipos de interés, el mercado ya lo tiene descontado al esperar esa posibilidad con cerca de un 80% de probabilidad, la posibilidad de que el Sr Powell, presidente de la FED, lance un mensaje de calma e incluso reduzca sus previsiones de subidas de tipos adicionales «forward guidance», es elevada y sería realmente favorable para asistir al esperado giro de las bolsas.

La estacionalidad, el sentimiento extremadamente pesimista, tanto como la pauta y análisis técnico en general, favorecen un giro inminente de las bolsas.

Sin embargo, es muy importante vigilar de cerca los acontecimientos en las próximas sesiones ya que un rally de navidad fallido tendría consecuencias adversas para el comportamiento del mercado durante el año próximo.

Las últimas 6 ocasiones en que el mercado fue incapaz de desarrollar el Rally de Navidad, también tuvo repercusiones de incapacidad de alzas posteriores. Tras no conseguir subir en la recta final de año, después en 1994, 2004 y 2015 el mercado estuvo plano, en 2000 y 2008 se produjeron las potentes caídas que todos recordamos y el año 2016 comenzó con duras caídas cercanas al 10%

Las noticias sobre las tensiones comerciales USA-China han bajado de frecuencia e intensidad desde el acuerdo de tregua alcanzado en el G-20 de Buenos Aires el pasado mes. Aunque en realidad se trata sólo de una tregua y tampoco despierta gran optimismo entre los expertos, de momento y hasta dentro de 3 meses la contienda arancelaria debería estar más calmada.

El rechazo de los presupuestos de Italia por parte de las autoridades europeas es, sin embargo, un asunto sin resolver y de consecuencias serias para la tercera economía de la UE. Más bien para el conjunto de la Eurozona los excesos de deuda o la fragilidad del sistema bancario de un país con tanto peso en la UE como Italia, serían rápidamente contagiados al resto.

Recordemos que las empresas de calificación de deuda se muestran negativas con la deuda de Italia, llevan años revisando a la baja el rating y las posibilidades de reconducir la situación, hasta el punto que han situado la calificación actual en niveles peligrosamente cercanos a los considerados Bono Basura.

Una reducción adicional de la calificación de deuda italiana tendría efectos demoledores para una economía estancada y ultra endeudada, dependiente de la tutela y cuidados de las autoridades europeas (BCE, Comisión EU), con quienes tiene un frente abierto (aprobación del borrador de presupuestos) que debe ser solventado a la mayor brevedad para alejar el fantasma de la crisis de deuda que sería extendida por todo el continente.

Además, la coyuntura italiana puede resultar adicionalmente dañada por la propia normativa de actuación de las autoridades monetarias. El BCE se ha volcado tanto en apoyar a Italia que se ha excedido comprando deuda soberana (también de España) y a partir del 1 de enero 2019 comenzará el proceso para equilibrar su posición.

El programa de reinversión de dividendos (extensión del programa QE) exige ceñirse a unos criterios de capital en detrimento de la compra de deuda italiana, también española, griega o portuguesa, y en favor de deuda alemana. Veremos el impacto en los diferenciales y en primas de riesgo.

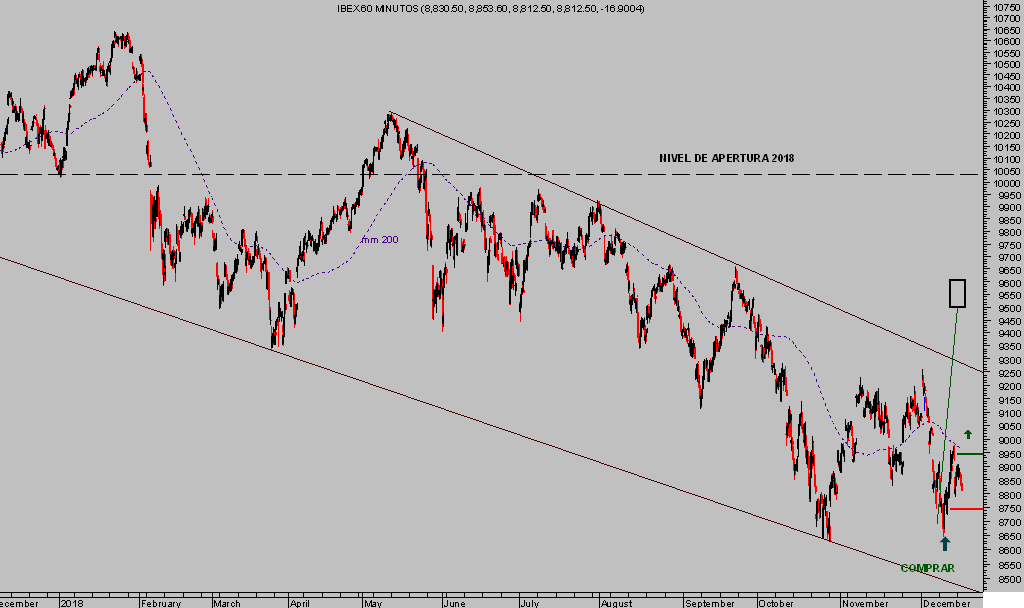

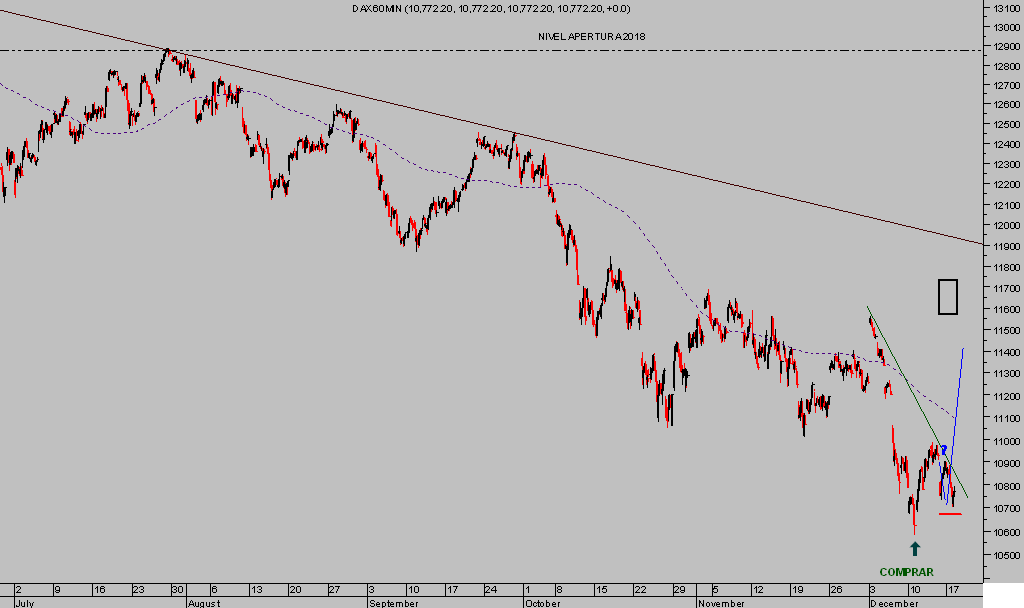

De momento, también el mercado europeo se enfrente a la resta de fin de año y potencial Raly de Navidad, con esperanza depositada en su desarrollo gracias a las grandes posibilidades que venimos exponiendo en estas líneas en los últimos posts, incluyendo interesantes estrategias con riesgo realmente limitado y controlado.

IBEX-35, 60 minutos.

DAX-30, 60 minutos.

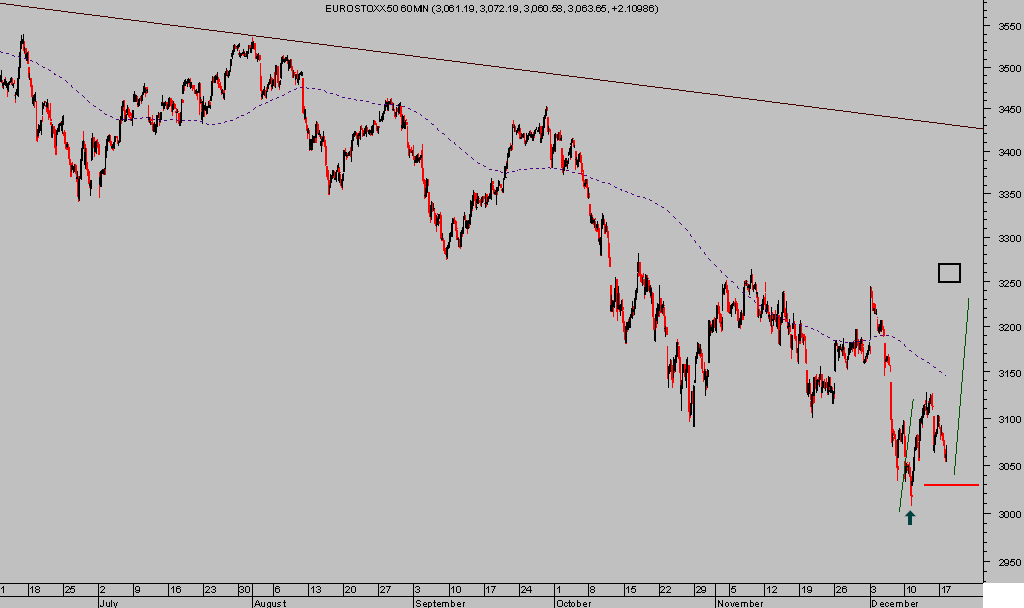

EUROSTOXX-50, 60 minutos.

El sentimiento inversor es bastante negativo y es también reflejado a través del posicionamiento de expertos y operadores de carácter más especulativo sobre el índice de volatilidad VIX.

Cuando las bolsas caen, sube la inestabilidad y aumentan las operaciones de compra de volatilidad. Cuando además, el saldo neto de posicionamiento sobre el índice de volatilidad del S&P500 -VIX-, según datos de Commitment Of Traders, es positivo significa que los operadores apuestan por subidas de volatilidad o caídas de las bolsas.

La posición natural de los expertos es de venta de volatilidad, el saldo neto de posicionamiento es usualmente negativo y sólo pasa a positivo en breves espacios de tiempo, asociados con nervios de mercado, durante el que los índices se vuelven vulnerables a súbitos giros en la tendencia, de bajista a alcista.

POSICIONAMIENTO VIX

El post de mañana incluirá datos actualizados del sentimiento de los inversores o de posicionamiento de «insiders» y su interpretación en contexto histórico.

Además, visitaremos las estrategias en distintos activos, como el mercado alemán o español, en metales o en otras áreas de mercado que ofrecen binomios de rentabilidad riesgo realmente favorable y grandes posibilidades de beneficio.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta