La semana pasada transcurrió en un ambiente de mercado tranquilo y sostenido gracias al maquillaje asociado al vencimiento de derivados trimestral. Las bolsas terminaron subiendo, como es habitual en esas semanas y en esa misma línea y sesgo tradicional de comportamiento, esta semana cerrarían en rojo.

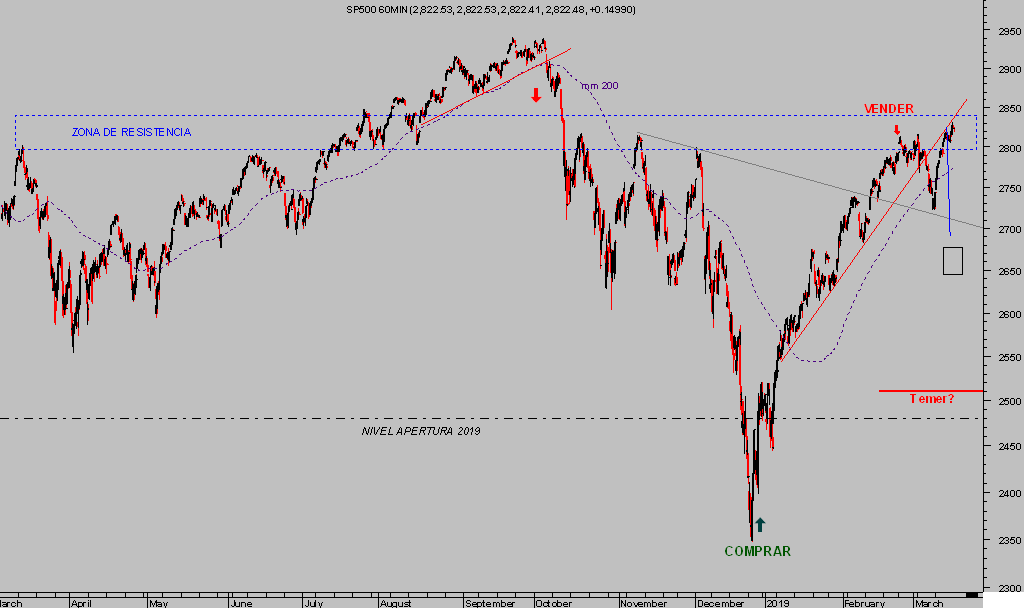

S&P500, 60 minutos.

Se publicaron importantes datos macro, de Ventas al Menor, Inflación, Vivienda de casas nuevas o Pedidos de Bienes Duraderos.

Los dos primeros fueron comentados en posts de la semana anterior, las Ventas de casas cayeron de nuevo en febrero, -6.9%, y los Pedidos de Bienes Duraderos resultaron positivos aunque debajo de estimaciones. Mejoraron un +0.4% aunque excluyendo la volátil partida de transportes, los Pedidos resultaron negativos, -0.1%; se acumularon inventarios +0.4% por encima de lo esperado.

Unos datos mediocres aunque lejos de confirmar los temores a una inminente y temida recesión, ahora que la probabilidad de ocurrencia estimada por el consenso se ha elevado notablemente (vean post del jueves).

La desaceleración económica avanza lentamente, mientras tanto los mercados siguen subiendo y han regresado a zona de máximos históricos habiendo dejado también en el olvido la caída de beneficios y de perspectivas de beneficios empresariales.

El rally ha sido potente y vertical pero se aprecian numerosos signos (reservado suscriptores) para la prudencia.

NASDAQ-100, 15 minutos.

Así el mayor desafío para la mayoría de analistas, me incluyo, es mantener la mente abierta ante cualquier desenlace en un entorno de mercados tan antagónico como el actual, con la obligada paciencia.

Paciencia esperando al desarrollo de estructuras de pauta y señales técnicas determinantes para discernir adecuadamente y anticipar la dirección futura con garantías de éxito.

El ruido diario de los mercados es abrumador y despista mucho, más en la medida que se trata de extraer conclusiones de cada movimiento, suelen resultar fallidas y demasiado prematuras.

Es importante no perder de vista el trasfondo estructural de los mercados, evitar ser víctima de brotes psicológicos inducidos por noticias o por rallies de mercado en el corto plazo.

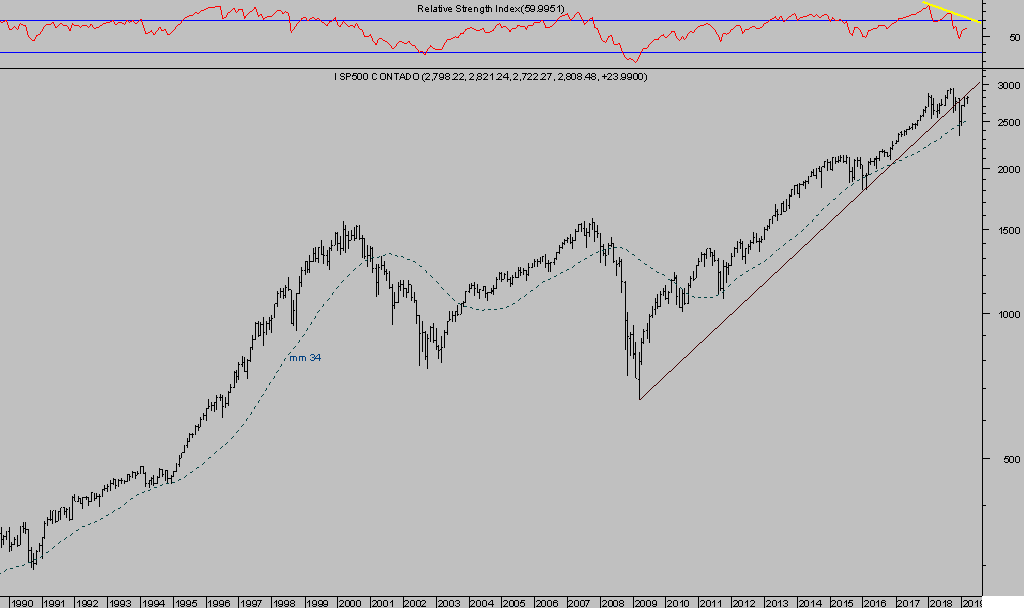

S&P500, mensual

Brotes psicológicos extremos como la euforia o el miedo, suelen ser pésimos consejeros para la inversión. Sólo útiles analizados en el contexto concreto de mercados y muy particularmente rentables cuando son empleados desde la óptica de la Teoría de Opinión Contraria, cuando se convierten en herramientas de gran valor.

Asunto que consideramos con gran atención y cuidado, y suele permitirnos detectar situaciones de mercado realmente oportunas y muy rentables, generalmente contra consenso.

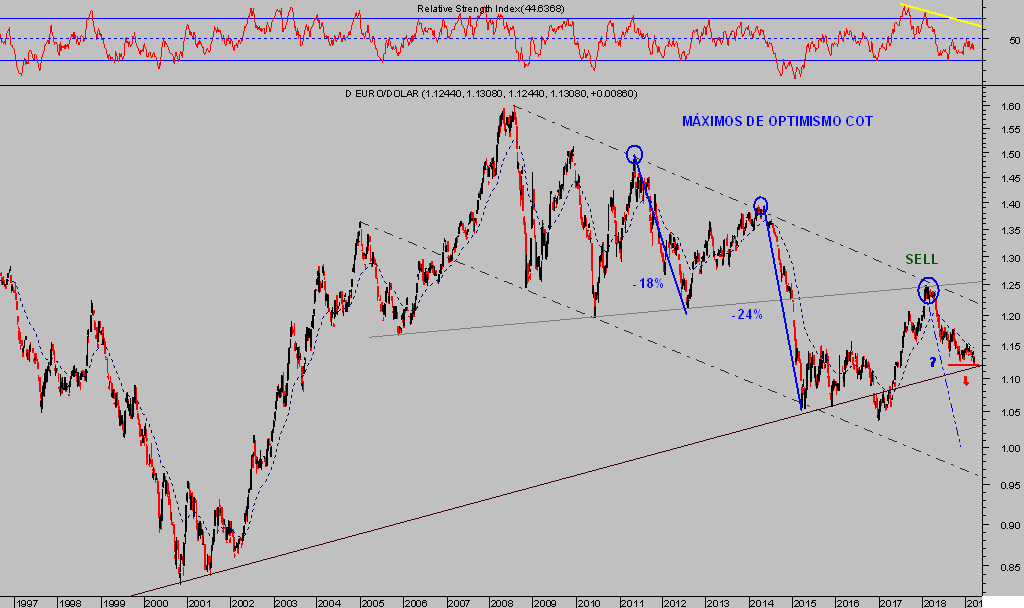

Para muestra un botón, el caso concreto del Euro el pasado año cuando la mayoría de expertos apuntaban a continuidad del rally y proyecciones de cotización en el rango 1.30-1.35.

Nuestra recomendación fue inversa y desde entonces, la tendencia se está desarrollando tal como proyectamos en febrero de 2018, vean:

EURO-DÓLAR, semana

Las lecturas de sentimiento y posicionamiento -COT- de entonces (enero de 2018) unidas al análisis de pauta, técnico, indicadores, etcétera… permitieron descubrir una situación de mercado muy favorable para invertir con riesgo mínimo y controlado.

Recordemos que el acrónimo COT responde a «Commitment of Traders» y se trata de una publicación elaborada por Commodity Futures Trading Commission con el fin de informar al mercado sobre el posicionamiento real de los inversores, en futuros y opciones, en diferentes activos, desde índices bursátiles, a bonos, divisas, metales, energía o materias primas agrícolas.

Es una publicación muy locuaz respecto al sentimiento real de los inversores así como un referente de gran utilidad para evaluar las posibilidades de tendencia y cotización esperada del mercado en cuestión, especialmente en momentos de lecturas extremas, que es cuando son realmente valiosas.

Las lecturas COT de posicionamiento actual de los inversores en el cruce Euro-Dólar han virado por completo respecto del extremo comprador de Euro en 2018, aunque aún no han alcanzado registros de venta extremos que inviten a extraer conclusiones.

POSICIONAMIENTO COT: EURO-DOLAR

Esta semana se celebra la reunión del Comité de Mercados Abiertos -FOMC- de la Reserva Federal del mes de marzo, entre dudas de los inversores. Su decisión también incidirá en la marcha del Euro-Dólar.

No se esperan giros inesperados en política monetaria, expertos e inversores confían en el mantenimiento de tipos atendiendo a la postura «paciente» adoptada por el Sr Powell y divulgada en la reunión de enero.

Será, como siempre, muy importante evaluar la valoración del FOMC sobre la economía, empleo e inflación y sus perspectivas para próximos meses.

No subir tipos es buena noticia para los mercados, generalmente aunque caben respuestas de tipo «sell the rumor». El problema de mantenerlos en el 2.5% es que los tipos largos continúan cayendo, el 10 años cotiza hoy en el 2.6% y el riesgo de invertir la curva en el muy corto plazo es muy real. Las consecuencias históricas de una curva invertida son adversas para economía y mercados.

El modo «wait and see» en que se instaló el Sr Powell en enero invita a esperar mantenimiento de las condiciones monetarias, reafirmadas además la semana pasada ante la audiencia de la conferencia ofrecida en la Universidad de Stanford:

- “Since really the beginning of the fourth quarter, we’ve seen growth slowing in Western Europe, in China and now in the United States a bit,”

- “The outlook itself is for lower growth than what we had last year but still healthy growth, I would say.”

La desaceleración económica preocupa, las previsiones son ajustadas de forma gradual pero consensuadamente a la baja y cada vez existe un mayor número de voces de expertos apuntando a que el próximo movimiento de la FED será un recorte de tipos y/o reapertura del programa QE.

El proceso de dieta del balance de la FED «Contracción Cuantitativa» USA inquieta al mercado por drenar liquidez del sistema. Desde su inicio, en 2017, ha avanzado a ritmo próximo a los $50.000 millones al mes. El balance ha caído alrededor de $470.000 millones desde máximos, de los cuales $290.000 han sido activos del Tesoro.

Las previsiones de déficit USA para los próximos años, menor crecimiento económico y estancamiento de la recaudación tributaria, crearán un aumento de las necesidades de financiación del Tesoro USA muy trascendente. La Reserva Federal se verá más que tentada a regresar a la arena expansiva, activando un nuevo programa QE.

El post de mañana analizará las posibilidades del mercado ante la reunión del FOMC, así como las valoraciones del mercado de renta variable USA, también su comparación con las de otras regiones, y las previsiones técnicas de mayor probabilidad.

Un último detalle, relacionado con la opinión contraria antes citada sobre el sentimiento de los inversores en la bolsa USA. Según informa Bank of America Merril Lynch, el flujo comprador de fondos de acciones de la bolsa USA la semana pasada ascendió a $14.200 millones, el mayor saldo comprador en un año (?).

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta