El sistema de Créditos a estudiantes USA atraviesa una fase complicada y serios apuros que papá estado se encargará de arreglar, monetizar o aplazar en el tiempo.

En USA, existe una larga tradición de financiar los estudios con cargo a futuros salarios y en buena parte con garantía del estado. Este sistema de financiar el aprendizaje presenta los problemas normales de morosidad presentes en una economía estancada. Los jóvenes tienen gran dificultad para encontrar empleo y los empleos no gozan de las mismas condiciones salariales de antaño, de manera que la morosidad está disparada.

Actualmente, el monto de créditos estudiantiles ronda $1 trillion de los cuales $850.000 millones disponen de garantía del estado.

Las agencias de calificación han rebajado el rating de la deuda, justo antes del mes que viene, en que se revisan los tipos y se estima que significativamente, desde el 3.4% actual hasta un posible 6.8%.

El gobierno está proponiendo otras fórmulas menos gravosas, como un diferencial de 0.93 sobre el 10 años. Si finalmente impera esta fórmula, las autoridades sufrirán las consecuencias de la manipulación arbitraria que vienen practicando sobre los tipos de interés.

Sallie Mae, agencia USA dedicada a la concesión de créditos para estudiantes, está siendo noticia gracias a su propósito hecho público el pasado viernes de desgajar la compañía en dos, una especie de banco bueno y banco malo.

Sallie se quedará con la parte del crédito de mejor calidad y se encargará de la concesión de créditos de buscando márgenes mayores. Mientras el «banco malo» será una agencia con garantía del estado, que mantendrá la cartera de préstamos más dudosos y sin colateral o garantía, y se dedicará también a gestionar aquellos créditos concedidos con aval del estado.

Mientras, el tiempo pasa y las advertencias de las agencias de calificación al gobierno USA no se cumplen. A principios de año alertaron de una rebaja en la calificación triple A de la deuda USA en caso de prolongar la política de «patada hacia adelante», de retrasar acuerdos de contención del déficit, tal como están practicando.

Es más, según la edición de ayer del Wall Street Journal, el Congreso y la Casa Blanca se muestran menos inclinados que nunca para alcanzar un acuerdo sobre reducción del déficit en este año. Ahora piensan que pueden retrasarlo de nuevo hasta el año próximo en que se celebran elecciones (midterm elections)… y las agencias sin rechistar!, como es de esperar tras lo sucedido (¿vendetta del gobierno?) con Moody´s por rebajar la calificación en el 2011, expuesto en este escrito el pasado 11 de febrero.

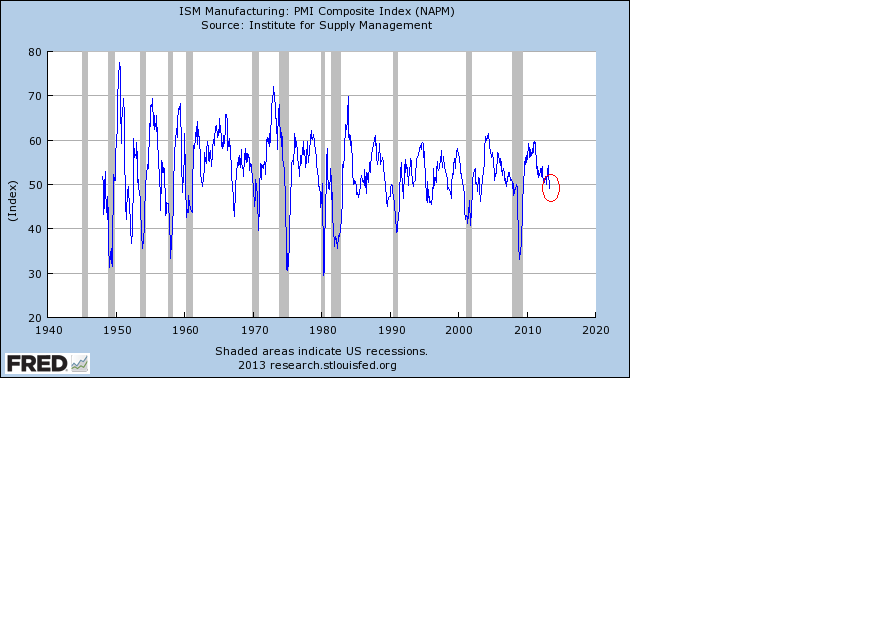

El lunes se publicó el dato ISM de manufacturas USA, registrando niveles contractivos en 49.0 desde el 50.7 anteriory frente a expectativas rondando el nivel 52.0. Fue el peor dato ISM desde junio de 2009 y el primer descenso por debajo de 50 desde noviembre 2012. La partida de Nuevos Pedidos cayó hasta 48.8, la peor lectura desde julio 2012.

ISM INDEX

Ayer el mercado cayó, rompiendo la positiva racha de los martes. El mercado USA había subido más de diez martes consecutivos hasta ayer, probablemente no tenga implicaciones mayores pero en un mercado tan manipulado todo cabe.

La volatilidad se está instalando en la bolsa y previsiblemente aumentará estos días gracias a la publicación de datos referidos al desempleo, comenzando hoy con empleo privado de la ADP, mañana petición de subsidios al desempleo y el viernes tasa de paro.

De momento el SP500 continúa respetando el canal iniciado en noviembre,