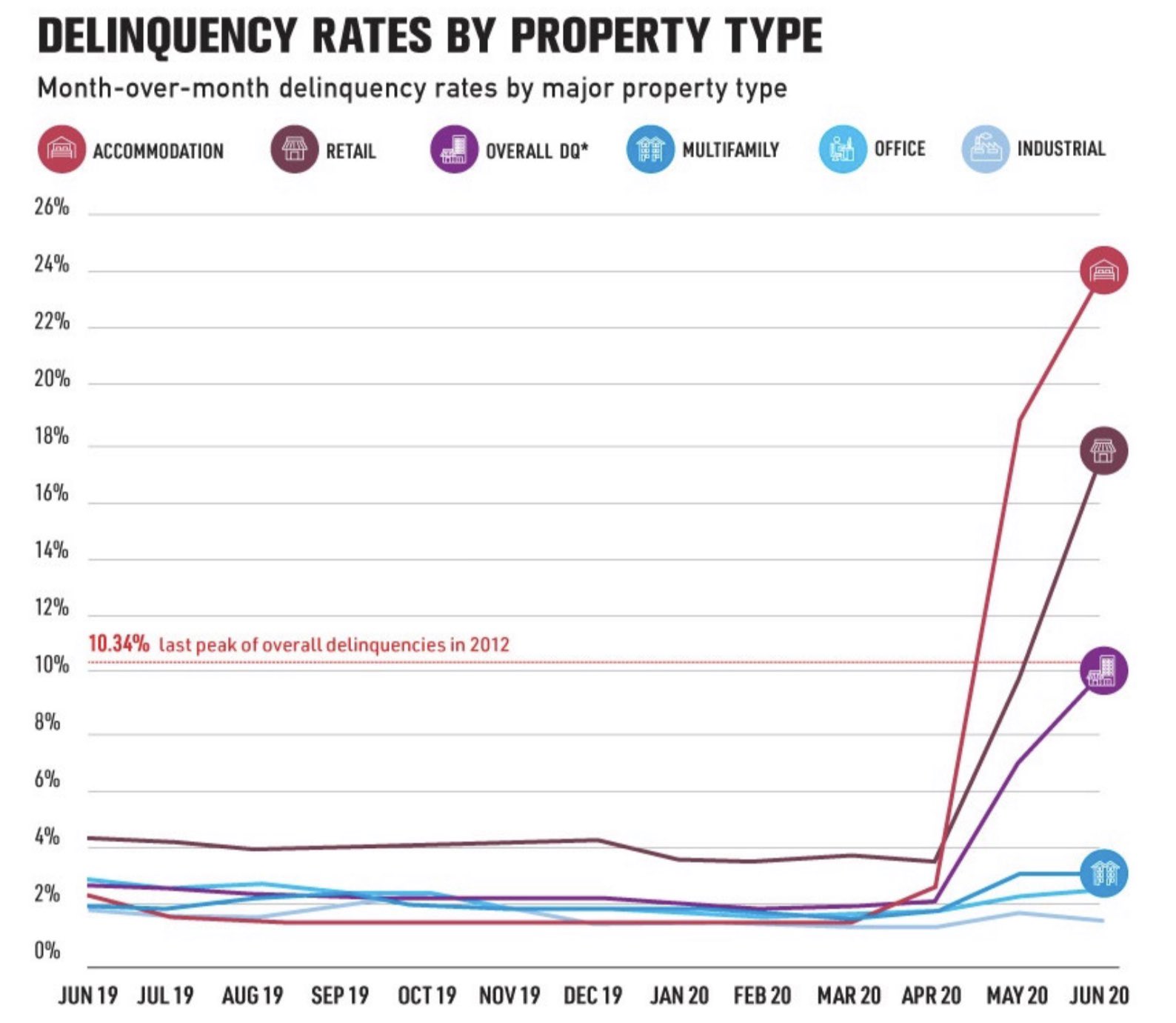

La morosidad va tomando inercia y revela una situación económica de la población realmente frágil, los impagos suben incluso cuando está aún en vigor la entrega de cheques del gobierno para sortear la crisis. Presumiblemente se van a extender los programas de ayuda aunque la incapacidad de la gente para atender sus compromisos de deuda está quedando patente y previsiblemente tampoco pueda mejorar tal como ha sucedido desde el mes de abril.

Además, las autoridades estarían intentando negociar en el Congreso un nivel máximo de ayudas por importe de $400 euros, más de un 30% inferior a la cuantía de las ayudas mensuales que están a punto de vencer.

El empobrecimiento de la población va en serio:

En estas condiciones, el consumidor americano está pasando de la negación, ante una situación económica adversa y preocupante, al reconocimiento de la realidad indeseada según refleja la última actualización del índice de Sentimiento de la Universidad de Michigan,tanto el sentimiento actual como las expectativas han decaído, vean gráficos:

SENTIMIENTO DEL CONSUMIDOR, UNIVERSIDAD MICHIGAN.

El desplome del sentimiento en la última encuesta ha sido mucho mayor de lo esperado, histórico en comparativa estadística mensual.

Un escenario de finalización de programas de ayuda sería letal en estas circunstancias y está por ver el impacto real de una extensión de las ayudas recortadas un 30%.

Las empresas, por su parte, continúan aumentando deudas para mantenerse a flote y capear la crisis COVID.

Las emisiones de las últimas semanas, con la inestimable colaboración de los programas de compra de deuda corporativa de la FED, han impulsado el volumen total de deuda corporativa a máximos, simultáneamente la rentabilidad de la deuda ha caído a mínimos (?¿).

VOLUMEN DEUDA CORPORATIVA, USA.

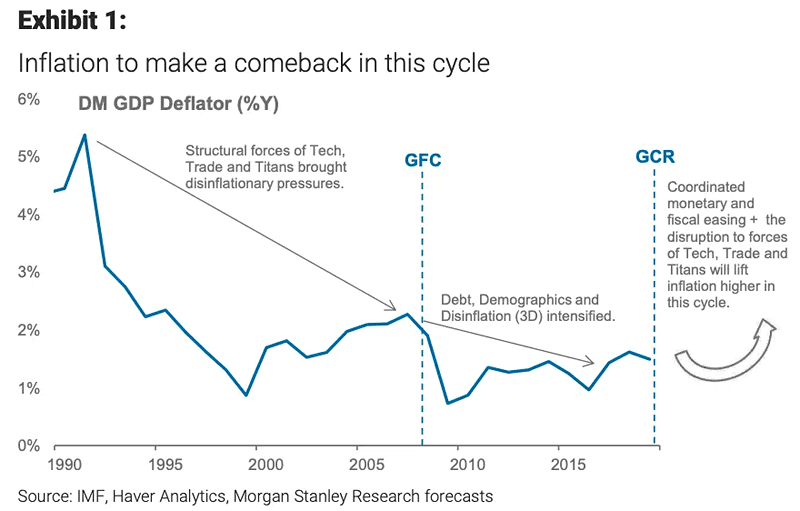

Crear brotes de inflación controlada y prolongada en el tiempo, décadas, con tasas superiores a las de la rentabilidad de la deuda sería una de las maneras de gestionar la monstruosa montaña de deuda creada por los gobiernos.

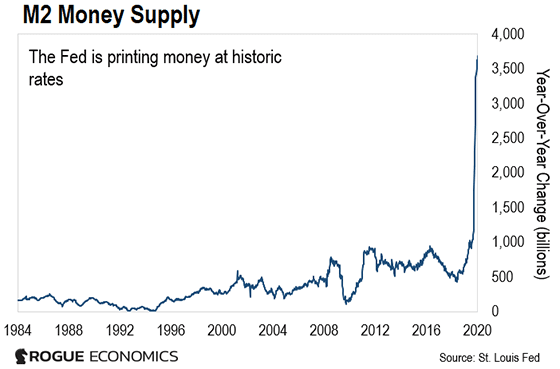

Vean, por ejemplo, el comportamiento de la masa monetaria USA, M-2.

La idea de combatir el peso de la deuda a través de la inflación es delicada, aunque una de las escasas herramientas con las que contar, consistiría en dejar correr a la inflación hacia tasas del 4% – 6% durante un tiempo prolongado mientras que la FED trataría de manejar los tipos de la deuda soberana en niveles históricamente bajos, inferiores al 2%.

Sería una receta perfecta para erosionar el valor real de las deudas e ir disminuyendo el stock y lastre que genera la deuda, una labor que debería mantenerse durante las próximas décadas. Por contra, sería intensificar las políticas de represión financiera y un daño irreversible para el ahorro.

La inflación se encuentra en niveles históricamente bajos, según desvela la tasa oficial de IPC pero infravalora notablemente la evolución del coste real de la vida tal como expusimos en post reciente.

Vean la evolución comparada del IPC oficial y el calculado sobre la base de cálculo de 1.990 y anterior a las modificaciones realizadas en los últimos años, cálculos y gráfico cortesía de shadowstatistics.com.

Es llamativo el hecho de que la inflación permanezca en los niveles que muestran los informes oficiales después de una década de actividad frenética de la FED inventando dinero de la nada y situando el balance en niveles históricos.

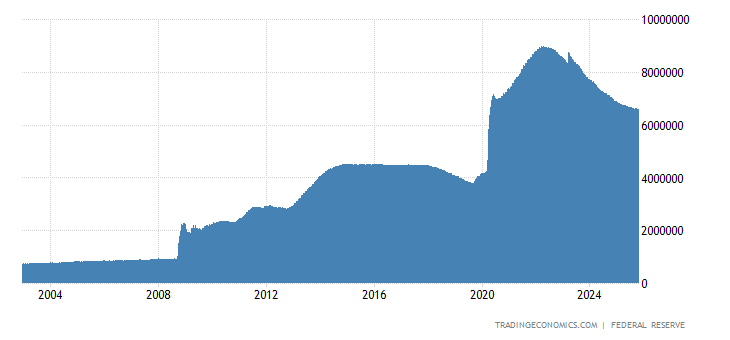

El balance de la FED ha pasado de los $0.8 billones a casi multiplicarse por 10 veces en poco más de una década.

BALANCE RESERVA FEDERAL.

Los mejores esfuerzos de las autoridades monetarias para estimular la economía, el empleo y la inflación, dejan como resultado una economía frágil, endeudada y dependiente crónica del crecimiento de la deuda, una tasa de paro e niveles máximos y la inflación consistentemente por debajo del 2% desde el año 2012.

Atendiendo a la exposición del post de 16 de este mes de julio, la inflación podría tardar en surgir aunque vista la actuación radical de la FED debería terminar imponiéndose y sus efectos en la rotación del dinero también, primero despacio y después rápido y de golpe. Los incentivos a inversores para, llegado el momento, mover rápidamente el dinero de efectivo, mercados monetarios y deuda en general, y las consecuencias en distintos activos son de máximo interés (reservado suscriptores).

La Sra. Lael Brainard, miembro del consejo de la Reserva Federal, ha aludido al cambio en la postura de política monetaria de la FED y sugerido mayor permisividad con eventuales brotes de inflación:

- «For the Federal Reserve, this time really is different. Having learned a hard lesson in the last recovery – don’t tighten monetary policy too early – the central bank is leaning in the opposite direction. In practice, that means the Fed will not just emphasize actual inflation over forecasted inflation, but will also attempt to push the inflation rate above its 2% target. It’s a whole new ballgame».

Aunque la inflación podría tardar tiempo en subir, algunos testigos de mercado ya indican toma de posiciones de parte de expertos en activos protectores de inflación, pueden verlo en el post arriba mencionado.

No obstante, todavía no se puede afirmar que exista un temor a inflación generalizado entre expertos, con más de 13 billones de dólares de deuda global en rentabilidad negativa o los precios de materias primas en mínimos de décadas en términos monetarios y comparados con el mercado de acciones…

MATERIAS PRIMAS vs S&P500.

… la posibilidad de asistir a un brote inminente de alzas de IPC es prácticamente inexistente.

De momento, el brote de COVID es el que no ceja en su empeño de expandirse, ayer en USA cerca de 64.000 nuevos contagiados, pero no parece importar a los inversores ni cotizaciones, que terminaron la jornada de nuevo en positivo, con el Nasdaq arriba un +0.24% o el SP500 un +0.57%.

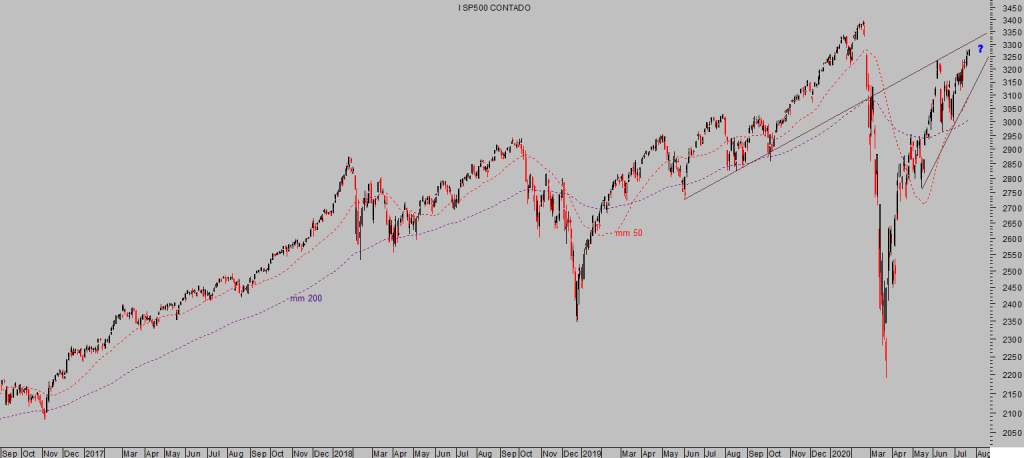

S&P500, diario.

Nasdaq-100, diario.

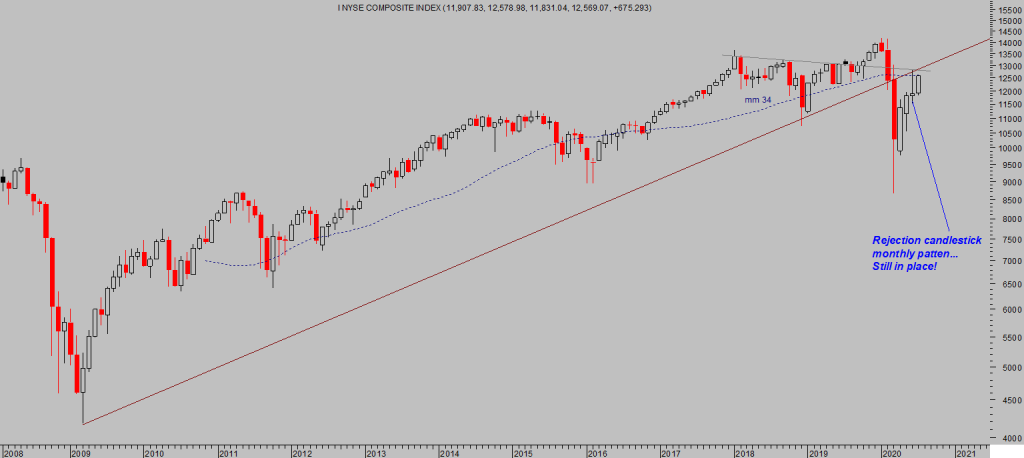

El aspecto general del mercado advierte peligro y apostar por la continuidad de uno de los rallies más abrupto, vertical y explosivo de la historia resulta aventurado. No todos los rincones del mercado han explotado al alza de igual manera ni todos aportan la misma información siempre-alcista.

DOW TRANSPORTES, semana.

NYSE, mensual.

Más bien el sesgo debe tender a la cautela máxima, observando las condiciones actuales y expectativas macro y micro o de distintos testigos e índices y sus correlaciones (Teoría de Dow?), de la estacionalidad o del posicionamiento, asuntos expuestos en post recientes.

Todos apuntan en la misma dirección y sólo tienen enfrente a la Reserva Federal aguantando el sistema con dinero fake. ¿Hasta cuándo?.

Continuará…

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta