La crisis bancaria sufrida durante el mes de marzo fue solventada de la manera que las autoridades vienen empleando desde la burbuja tecnolóogica del año 2000, inundando el sistema con liquidez para evitar insolvencias y contagios.

Aún así el riesgo continúa. El sistema bancario y las entidades de financiación no reguladas se encuentran asediadas por distintos frentes; contienen gran volumen de créditos de baja calidad en sus carteras. en peligro, acumulan importantes minusvalías en sus carteras de bonos del estado y corporativos, salidas de depósitos o afrontan alzas de tipos que continuarán incidiendo sobre la morosidad.

El sector inmobiliario habitualmente se resiente cuando empeoran las condiciones de financiación y actualmente está sufriendo mucho el súbito aumento de los tipos hipotecarios desde el 3% hasta cerca del 7% en sólo 15 meses.

Vean la evolución de los distintos activos inmobiliarios:

EVOLUCIÓN SECTOR INMOBILIARIO, EEUU.

El volumen de transacciones y el precio de las vivienda, de momento, es el más afectado aunque el que más inquieta a los mercados es el inmobiliario comercial, por las alzas de tipos pero también por la caída de la demanda, por el cada vez más implantado trabajo a distancia, nuevos modelos de sitios de trabajo, ralentización económica. etc…

El área inmobiliairo comercial podría caer alrededor de un 40% desde máximos, tal como advierten analistas de Morgan Stanley, y arrastrar consigo a la banca y otras entidades financieras a una crisis notable.

A pesar de la avalancha de liquidez-fake creada por la FED para controlar la crisis bancaria, todavía los bancos siguen bajo presión y sufriendo huida de depósitos. Por una parte debido a la desconfianza generada por las quiebras recientes pero también porque los bancos no están remunerando los depósitos tal como deberían estar haciendo ahora que los tipos de interés oficiales -FED FUNDS- han alcanzado el 5%.

Como consecuencia, los depositantes están buscando alternativas para conseguir retribución para su dinero y comprando deuda del tesoro, muy particularmente la de corto plazo, a través de Fondos Monetarios,

El aumento del volumen de estos fondos está siendo espectacular:

VOLUMEN FONDOS MONETARIOS, EEUU.

La crisis bancaria ha sido detenida pero no erradicada y de hecho la posibilidad de asistir a nuevos episodios críticos es elevada, tal como también reconoce el CEO de JP Morgan, Mr. Jamie Dimon, en su última carta anual a inversores:

- «As I write this letter, the current crisis is not yet over, and even when it is behind us, there will be repercussions from it for years to come,»

Las autoridades monetarias y fiscales son conscientes de no haber erradicado los peligros y están preparadas para continuar creando dinero-fake cuando sea necesario, tal como declaró la Secretaria del Tesoro USA, Sra Yellen, el pasado martes ante la Asociación Americana de Banca:

- «Our intervention was necessary to protect the broader U.S. banking system,«

- «And similar actions could be warranted if smaller institutions suffer deposit runs that pose the risk of contagion.»

De esas palabras se infiere que la situación de las entidades medianas y pequeñas es aún peligrosa y habrá susto. También el comportamiento bursátil del subsctor sugiere pudencia, ha caído a plomo y mientras que los grandes bancos sí han recuperado terreno en bolsa desde los mínimos del 23 de marzo, los pequeños continúan en zona de mínimos.

ETF INVESCO KBW REGIONAL BANKING USA, diario.

Esta es la semana de empleo USA. Las primeras semanas de cada mes se publican datos del mercado de trabajo (JOLTS, creación empleo privado ADP, petición subsidos al desempleo y finalmente informe de empleo) y los mercados suelen responder con volatilidad.

Dada la data dependencia de las políticas de la FED a los datos macro (inflación y empleo particularmente) y la posibilidad de que continúe endureciendo las condiciones monetarias para aplacar la evolución de precios, actualmente los expertos e inversores están más pendientes de los datos buscando confirmar cierto enfriamiento en el comportamiento del mercado de trabajo. De ser así, la FED estaría menos presionada para continuar elevando tipos.

Pero aumentarán drásticamente las posibilidades de recesión económica.

Ayer se pubicó el dato de creación de empleo privado de ADP, se crearon 145.000 frente a los 210.000 estimados, signo de ralentización de la actividad y en principio buen dato para las bolsas aunque no lo descontaran así, con el Nasdasq abajo un -1.07%, aunque el Dow arriba +0.24%

CREACIÓN DE EMPLEO PRIVADO ADP, EEUU

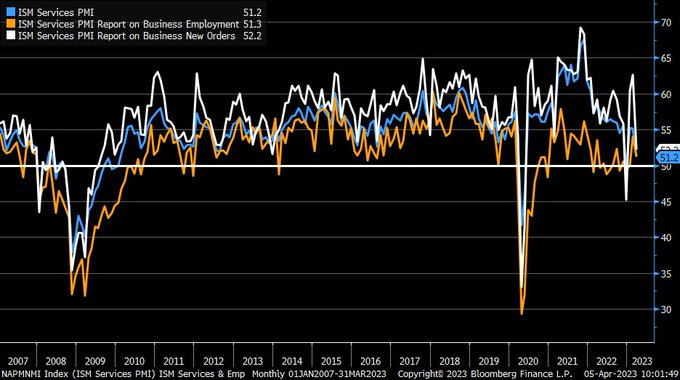

También ayer se conció el ISM de Servicios, sorprendió su caída hasta 51.2 frente a los 54.5 esperados por el consenso, con una muy destacable caída de los nuevos pedidos desde 62.6 hasta 52.2:

ISM SERVICIOS Y SUBPARTIDAS DE PEDIDOS Y EMPLEO.

El ISM de manufacturas publicado el martes, comentado en post de ayer, también cayó más de lo esperado hasta 46.3, zona de clara contracción (<50).

Ahora el ISM de servicios también sorprende y aunque sigue en niveles >50, se ha acercado mucho al umbral y su aspecto general así como el de subsectores, son desesperanzadores.

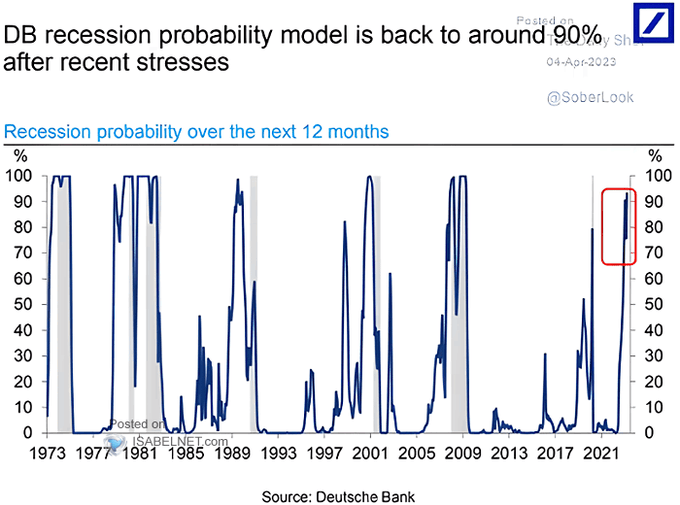

Tanto como lo es la probabilidad de que la economía USA se dirija hacia la recesión, probabilidad que ha subido significativamente después de la crisis bancaria de marzo y ya ronda el 90% según informa Deutsche Bank:

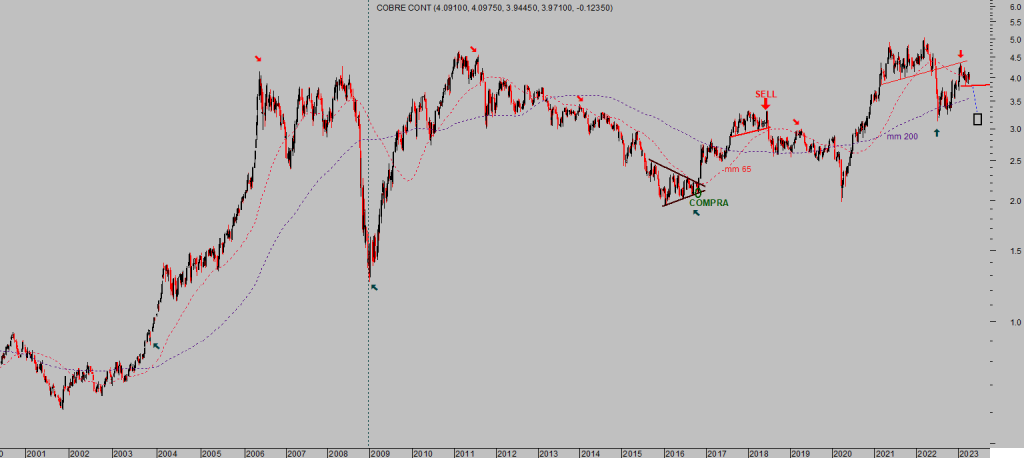

El Doctor Cobre, metal así apodado por su capacidad para anticipar tendencias económicas, consiguió recuperar el tono durante la segunda mitad de 2022 pero desde que comenzó el año permanece estancado y dejando huellas técnicas que invitan a esperar ruptura de referencias de control y caídas inminentes:

Dr. COBRE, semana.

Si/cuando el Cobre perfore soportes, surgirá otra alerta y referente de debilidad de la economía,

¿Soft landing?,

El post de ayer mostraba ejemplos de la insistencia de autoridades y mercados para equivocarse siempre antes de la llegada de recesiones De equivocarse por negar la posibilidad de recesión, al menos de puertas hacia afuera, afirmando que no habrá tormentas y todo controlado.

Los mercados se mueven en calma ¿antes de la tormenta? e ignorando los peligros.

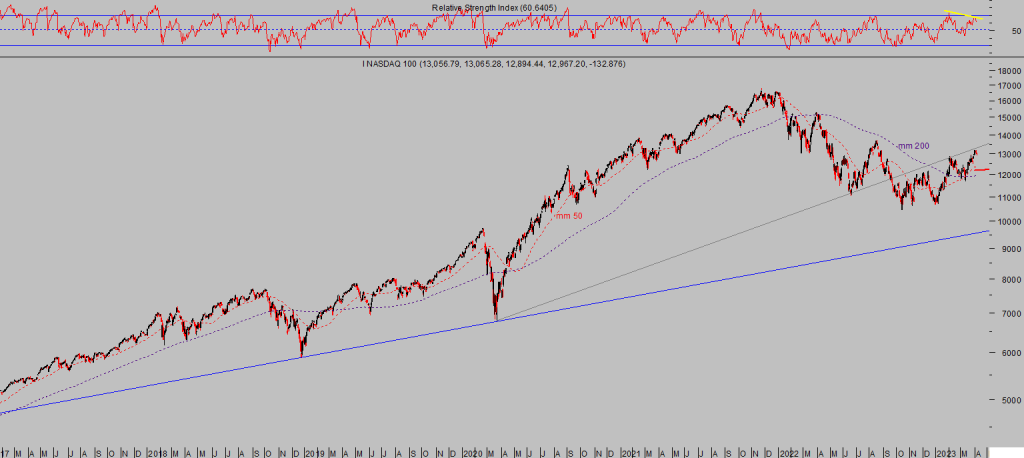

Han conseguido recuperar casi un 18% (Nasdaq) desde que comenzó el año y el 8% desde los mínimos de la crisis del Silicon Valley y el resto de bancos hace sólo dos semanas.

NASDAQ-100, diario.

DOW JONES, semana.

El sector energía ha reaccionado con gran violencia alcista en las últimas jornadas, de acuerdo con los vaticinios defendidos aquí el pasado mes, y cuestión contraria a los intereses anti inflacionistas de las autoridades…

WEST TEXAS diario.

… pero realmente favorable para los intereses de nustros lectores gracias a la sencilla estrategia de riesgo bajo y controlado compartida hace días en estas líneas. Acumula ganancias próximas al 40% y en el peor de los escenarios, aplicando el control dinámico de posicones de riesgo, ya queda prácticamente garantizada una rentabilidad mínima próxima al 20%.

3OIL, diario

El sector metales también se comporta de acuerdo con nuestro análisis y previsiones y los lectores también acumulan jugosas ganancias, vean ejemplo:

PAN AMERICAN SILVER, semana.

Deseamos a todos unas Felices Fiestas de Semana Santa!

Stay Tunned!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta