El principio de acuerdo entre China y USA para evitar mayores tensiones comerciales ha sido la gran noticia del fin de semana y factor sobre el que se apoyan las cotizaciones de los futuros de mercados USA, subiendo sin demasiada energía alrededor de un 0.70% en globex.

El anuncio desde China es apaciguador aunque, de momento, una mera declaración de intenciones que no especifica ningún plan o medidas concretas. China dice que comprará más productos USA para colaborar en la reducción del crónico déficit comercial que mantiene USA contra China. Nada más!.

La década de expansión peculiar de la economía, comprada por las autoridades contra deuda, o más bien reparación de daños provocados por excesos anteriores de deuda y también de paso cierta bonanza económica limitada, atraviesa momentos difíciles e inciertos.

La expansión cuantitativa -QE- ha permitido esconder un ingente volumen de activos tóxicos en las arcas de bancos centrales. La FED ha iniciado la función inversa o adelgazamiento de su balance conocida con un término que no agrada en Wall Street, «contracción cuantitativa».

La manipulación de activos financieros, en jerga de los bankgsters conocida como reflación de activos, ha teledirigido a todos los mercados al alza distorsionando completamente la formación de precios, la percepción y asunción de riesgos y las relaciones entre mercados.

Ahora, desde el pasado verano, los precios de los bonos USA y de muchos otras naciones han cambiado la tendencia y están cayendo, evaporando miles de millones de dólares en el proceso.

La búsqueda desesperada la FED del «efecto riqueza» tampoco ha llegado a conseguirse del todo y la corrección en los mercados de deuda estaría tornando parte de esa riqueza.

Cuando la corrección azote también a la renta variable se iniciará un efecto empobrecimiento muya adverso para el consumo.

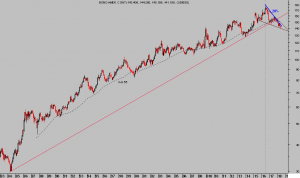

El precio de los bonos largos USA ha perdido alrededor de un 20% desde sus máximos de julio de 2016.

T-BOND semana

Los tipos de interés cero -ZIRP- que han facilitado oportunidades a los deudores para reparar su precariedad, han sido mal empleados.

En lugar de aprovechar las condiciones monetarias ultra expansivas disciplinadamente, para reducir deudas y cargas financieras, a día de hoy la deuda de gobiernos, empresas y particulares está en máximos. El apalancamiento de mercado también se encuentra en máximos históricos.

En la medida que suben los tipos van surgiendo incómodas situaciones y numerosos deudores afrontan serias dificultades. Para empezar las empresas ZOMBI, miles creadas al calor de una situación monetaria artificial, previsiblemente se verán abocadas a echar el cierre, con el temido efecto arrastre correspondiente.

Empresas USA con rating más bajos (zombis y basura) obtuvieron prestamos por $564.000 millones en 2017, la mayoría procedentes de fondos de «private equity», superando la cifra record previa a la gran crisis de 2008. Su endeudamiento es insostenible, equivale a unas 6 veces EBITDA.

Los particulares ya han comenzado a manifestar dificultades para hacer frente a las deudas y la morosidad en tarjetas, créditos a estudiantes o al automóvil están en cotas altas y o subiendo.

El tipo de interés que pagan los deudores vía tarjetas de crédito es prohibitivo, pero es la forma de préstamo al que pueden acceder los particulares con menor calidad crediticia, está subiendo y ya supera el 15% de media.

Los particulares con menor calidad crediticia sufren mucho el encarecimiento del servicio de sus deudas, tal como se observa en el comportamiento de la morosidad en las tarjetas de crédito que alcanza máximos de hace 5 años, vean:

El impacto de morosidad en hipotecas es aún bajo aunque el impulso al alza de los tipos hipotecarios supone un gran desafío para millones de hipotecados que viven con el «agua al cuello».

Como indicaba más arriba, las subidas de tipos y aumento de diferenciales suponen un desafío también para las empresas y, como es natural, de mayor incidencia en las de menor calidad crediticia.

Para aquellas empresas con baja capacidad de generar caja, al menos la suficiente como para alejar el temor de los inversores a eventuales estrecheces de liquidez que impidan atender los pagos del servicio de la deuda… defaults?.

Así, el flujo de fondos hacia la deuda corporativa USA denota preocupación entre unos inversores cada vez más atentos a la calidad de deuda empresarial, acumulando la de mejor calidad y vendiendo la de mayor riesgo.

El cómputo general de flujos orientados hacia el mercado de crédito corporativo USA desvela la preferencia de inversores no americanos invirtiendo en ese mercado masivamente, de igual forma que sucedió en los años previos a la crisis subprime con activos respaldados por hipotecas (ABS y MBS):

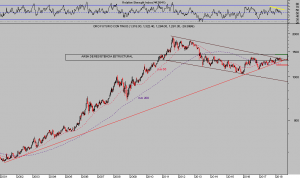

Los mercados de acciones han disfrutado durante años de un potente rally apoyado en la reflación de activos y en el mantra de los tipos bajos para justificar las elevadas valoraciones.

DOW JONES trimestral

Los tipos siguen bajos pero han subido en 6 ocasiones y volverán a subir en 3 semanas con los inversores pendientes de la rentabilidad del 10 años que está superando por primera vez desde 2014 el temido umbral del 3%.

El viernes las bolsas cerraron en terreno ligeramente negativo, cayendo el 0.26% el S&P500 y un -0.38% el Nasdaq en un entorno de tranquilidad inversora y baja volatilidad. Las lecturas técnicas y escenarios de mayor probabilidad (reservado suscriptores) continúan vigentes.

S&P500 diario

NASDQ-100, diario

Las sorpresas de la pasada semana vinieron de la mano del crudo y el ORO. Por una parte, el precio del crudo USA, denominado West Texas, prosiguió con el rally iniciado en febrero de 2016 y numerosos expertos proyectando objetivos en la zona de los $100 por barril al calor de la intención de Trump de reinstaurar las sanciones contra Irán.

Tanto el análisis técnico como el estacional y el estudio de posicionamiento COT invitan a adoptar una postura contraria y opuesta al sentimiento cada vez más extendido de subidas adicionales hacia los $100 por barril.

WEST TEXAS semana

El ORO cerró la semana débil, perdiendo la barrera de los 1.300 dólares la onza y también referencias técnicas de importancia como su media móvil de 200 sesiones, aunque todavía respeta la importante directriz de tendencia con origen en el año 2001.

Un comportamiento alineado con nuestras expectativas, a diferencia de las de numerosos «expertos» que apuntaban a un potente rally del ORO, basado en el aumento del riesgo geopolítico, de la inflación o de los tipos de interés. De igual manera que con el crudo y el sentimiento mayoritario observado desde la óptica contraria, llevo semanas opinando diferente y vaticinando debilidad en el precio del ORO.

ORO semana

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta