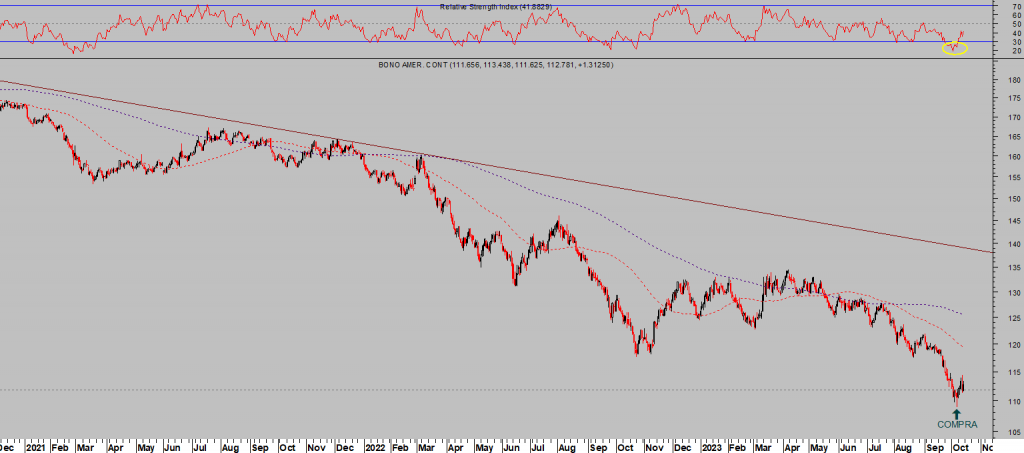

El mercado de renta fija está convulso y los bonos abajo, tratando de rebotar desde los recientes mínimos de precio en un trasfondo de incertidumbre generalizada y en aumento por asuntos como el conflicto israelí, por la marcha de la economía, las avalanchas de deuda emitidas por el Tesoro (con clara pérdida de demanda en las subastas).

T-BOND, diario.

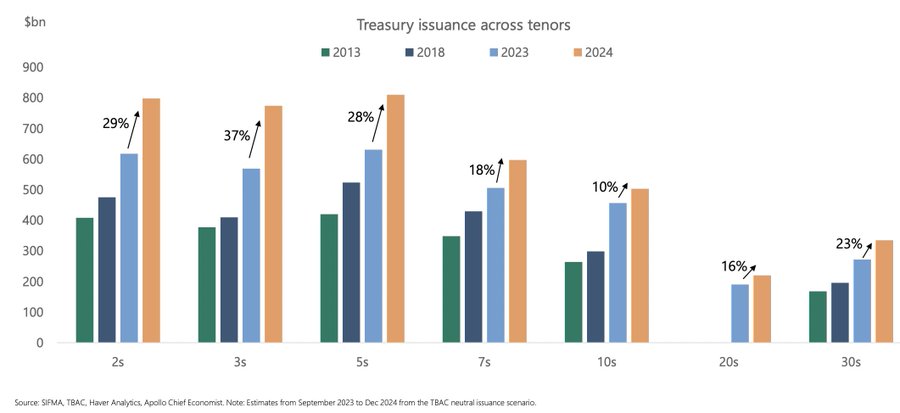

No es sólo que las subastas pierdan el interés de los compradores, además la oferta está desbocada y las perspectivas apuntan a un incremento de la actividad para el próximo futuro. La avalancha de emisiones de deuda en 2024 crecerá de media un 23% a lo largo de toda la curva y con especial incidencia en plazos más cortos.

Es llamativa la divergencia abierta entre la evolución de los bonos a largo plazo, 10 años, y las expectativas que maneja el mercado para la inflación en ese mismo plazo y un factor en favor de que el rally de la rentabilidad de los bonos pueda comenzar a debilitarse pronto, como de hecho está sucediendo.

RENTABILIDAD DEUDA 10 AÑOS vs EXPECTATIVAS INFLACIÓN EEUU.

Existe gran confusión en los mercados de renta fija y opiniones opuestas respecto de su comportamiento esperado para el próximo futuro, la hipótesis de suelo y recuperación de los precios (basada en parte en un deterioro progresivo de la economía y llegada de recesión económica en 2024) es la que consideramos más plausible y no somos los únicos, vean opinión del Sr Hartnett vía Bloomberg.

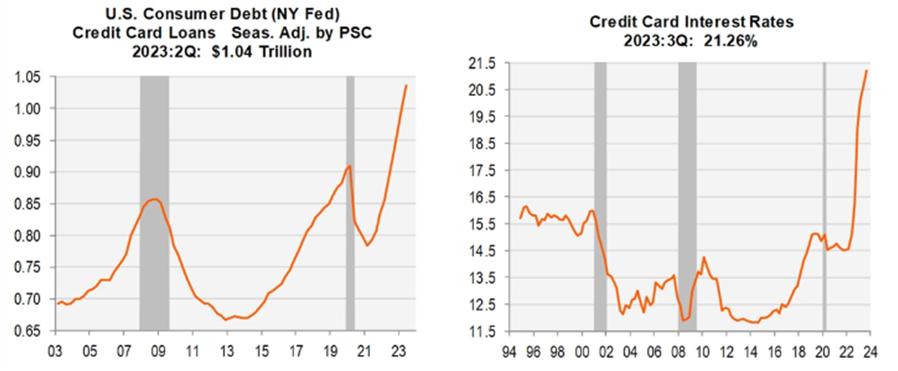

El rally en la rentabilidad de la deuda ha venido acompañando al proceso de subidas de tipos oficiales promovido por las autoridades monetarias y ha estado también acompañado por un importante alza en los tipos de interés aplicados a los deudores.

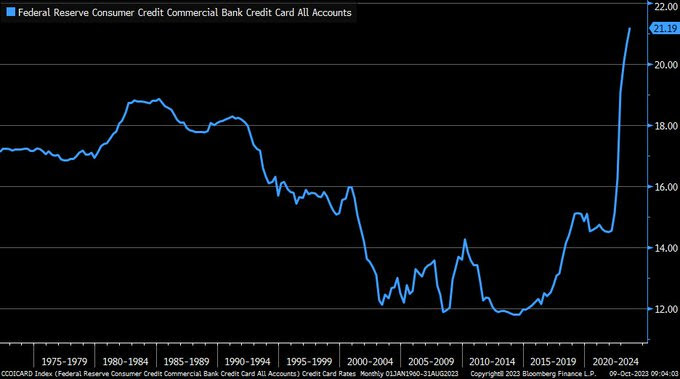

Las hipotecas a 30 años prácticamente han alcanzado el 8% y la más salvaje de las subidas, la de las tarjetas de crédito al consumidor se han disparado hasta el 21.5%, nuevo nivel máximo histórico de usura.

TIPOS DE INTERÉS APLICADOS A TARJETAS DE CRÉDITO.

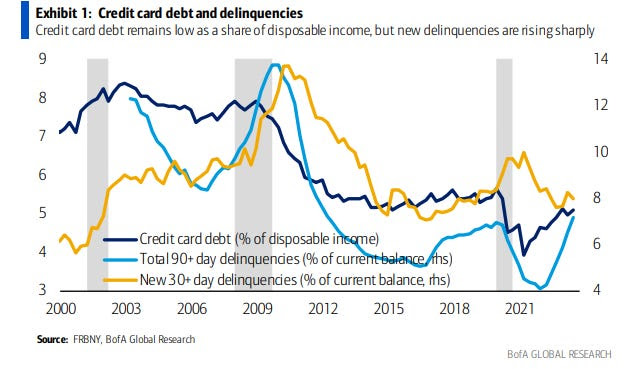

Como consecuencia, además del impacto de la alta inflación, el poder adquisitivo está cayendo en picado y está aumentando los problemas para alcanzar a fin de mes y para atender el compromiso de las deudas, es decir, para pagar las cuotas.

La morosidad ha crecido mucho en las últimas semanas pero aún se encuentra en niveles históricamente razonables; lo positivo es que el porcentaje que supone el volumen de créditos vía tarjetas respecto de la renta disponible es aún bajo pero lo preocupante es la tendencia a aumentar junto con los índices de morosidad.

Aunque el volumen total de deuda viva en tarjetas de crédito sí se encuentra en niveles máximos, junto con los tipos aplicados.

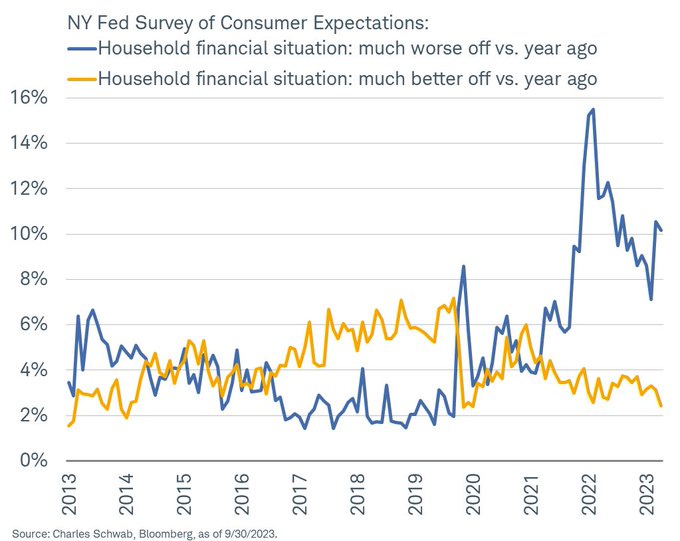

No es casualidad que la encuesta de sentimiento/expectativas del consumidor elaborada por la FED de Nueva York refleje un gran aumento de quienes dicen estar en una situación financiera mucho pero que la de hace un año, también ha decaído el número de personas que dicen estar mejor que el pasado año

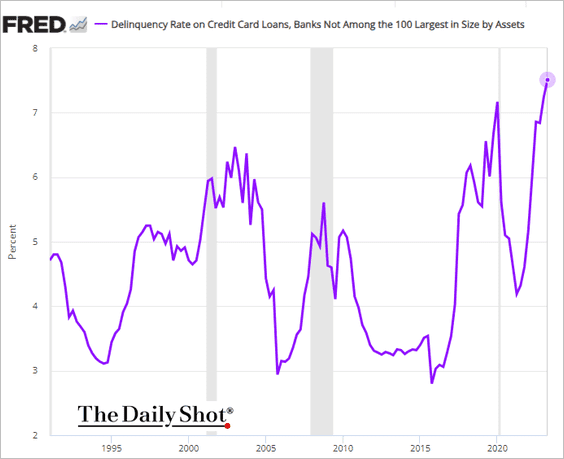

Los acreedores en general y la banca están sufriendo las dificultades de los deudores y alza de morosidad, que están endureciendo mucho las condiciones de concesión de préstamos, y las entidades de menor tamaño son las que más están sintiendo la morosidad en sus cuentas.

Vean el comportamiento de la morosidad de la banca USA, exceptuando del gráfico a los 100 bancos más grandes por volumen de activos. La banca regional puede estar a las puertas de una nueva crisis.

En estas condiciones la Reserva Federal afronta un serio dilema, la inflación continúa alta, cerca del doble del umbral de control impuesto por la propia FED, pero continuar subiendo los tipos sería letal para la economía. Es seguro que los tipos permanecerán altos por más tiempo «higher for longer» y cada vez menos seguro que la FED vaya a continuar subiendo tipos.

Reafirmando los distintos y abundantes comentarios de miembros de la Reserva Federal, comentados en posts recientes, el último ha sido lanzado por el Sr. Harker, presidente de la FED de Filadelfia, quien ha dicho…

- «A falta de un giro brusco en lo que veo en los datos y escucho de los contactos… Creo que estamos en el punto en el que podemos mantener las tasas donde están».

- «hicimos mucho, y lo hicimos muy rápido».

- «Mantener las tasas estables permitirá que la política monetaria haga su trabajo. Estoy seguro de que las tasas de política monetaria son restrictivas, y mientras sigan siéndolo, presionaremos constantemente a la baja la inflación y llevaremos a los mercados a un mejor equilibrio. Al no hacer nada, seguimos haciendo algo. Y, de hecho, estamos haciendo bastante».

- «no toleraremos una reaceleración de los precios. Aunque, en segundo lugar, no quiero reaccionar de forma exagerada a la variabilidad normal de los precios de un mes a otro. Seguimos dependiendo de los datos, pero somos pacientes y cautelosos con los datos».

- «mi expectativa es que las tasas deberán mantenerse altas por un tiempo».

Como indicaba post del jueves pasado, las autoridades trabajan tanto en la comunicación que ahora el dicho «dato mata relato» ha cambiado el orden a «relato mata dato» y en este particular el orden si que altera el resultado.

La labor comunicativa de las autoridades es una potente herramienta de política monetaria, orientada a modular las expectativas de los mercados de la manera pretendida. Así las cosas, desde hace unas semanas, junto con la caída de las bolsas, la FED ha ido reconociendo la posibilidad de no tener que subir de nuevo los tipos y ha adoptando una postura dovish que agrada a mercados e inversores.

La actividad comunicativa es intensa, a sólo dos semanas de la próxima reunión del FOMC; y esta semana hay previstas 17 apariciones/declaraciones de distintos miembros de la FED.

Así comienza la estacionalidad favorable para los mercados (inversa al lema «sell in may and go away«) que suele incidir positivamente sobre las cotizaciones entre los meses de noviembre y abril. Dentro de ese periodo, los meses de noviembre y diciembre suelen ser de los más fuertes y particularmente interesante noviembre, debido al enorme flujo de fondos que acude a las bolsas (recordemos además la actividad de autocartera de las empresas explicada en post reciente).

FLUJOS MENSUALES HACIA FONDOS DE BOLSA.

El ataque de Hamas sobre Israel de la semana pasada, de momento, ha tenido un impacto reducido sobre los mercados, tal como esperábamos en tanto que Irán u otros países no se involucren. No obstante, el aumento del riesgo percibido derivado de los asuntos geopolíticos influye sobre el sentimiento que permanecerá alerta y deprimido durante algún tiempo.

Es de esperar que, si no se produce una escalada de las tensiones y de los actores en el conflicto durante las próximas dos o tres semanas, los inversores recobren la confianza y el mercado.

También es previsible esperar amenazas desde Irán ahora que observan la posibilidad de que sus colegas e inversiones en Hamas sufran un golpe severo. ¿Se atreverán a ir más allá de las palabras?, muy dudoso, improbable.

La coyuntura es delicada, las tensiones crecen y la morosidad sube mientras el S&P500 y los bonos se vienen abajo

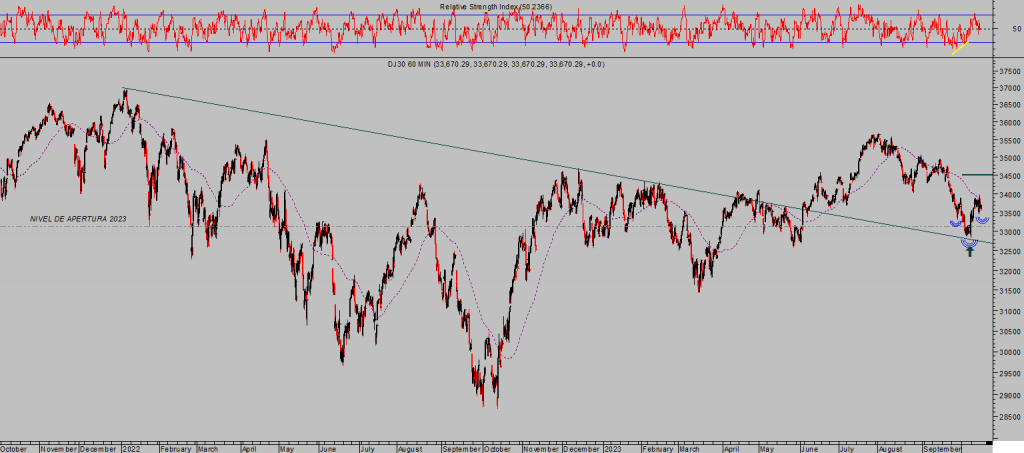

Dudosa también es la pauta de los índices aunque con tintes de carácter alcista predominando en las lecturas y pautas de los gráficos.

DOW JONES, 60 minutos,

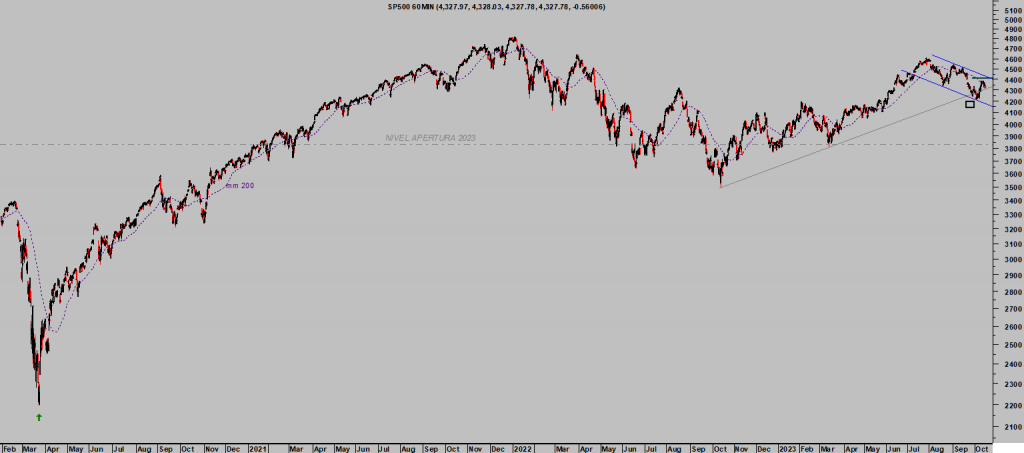

S&P500, 60 minutos,

El entorno de mercados, técnico, estacional, de sentimiento o posicionamiento es muy interesante, tanto com las estrategias de riesgo bajo y limitado (reservadas suscriptores) diseñadas para aprovechar el comportamiento esperado del mercado, también el de renta fija.

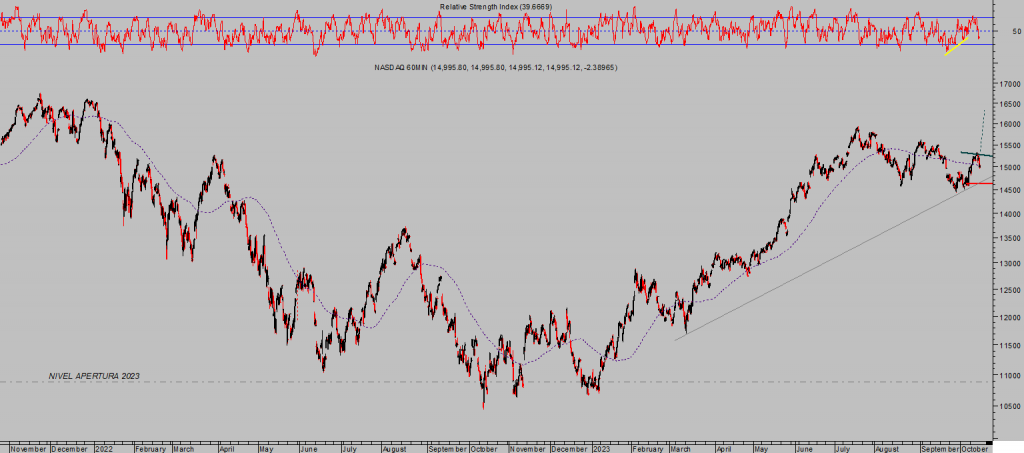

NASDAQ-100, 60 minutos.

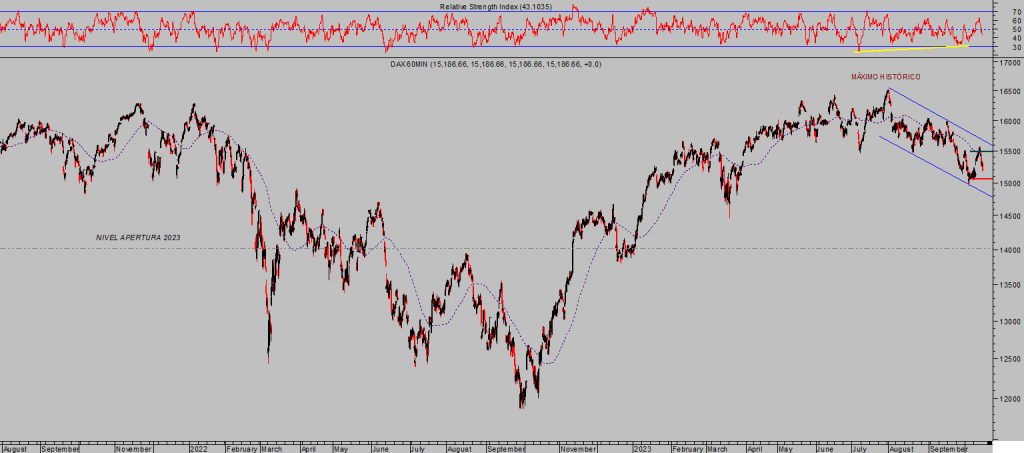

DAX-40, 60 minutos,

Stay tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com