La confianza de los inversores en los mercados bursátiles se intuye positiva, si bien, sería más normal un estado de euforia inversora coincidiendo con las cotizaciones de los principales índices USA en zona de máximos históricos.

Los flujos de salidas van en aumento, simultaneados con flujos de entrada en renta fija.

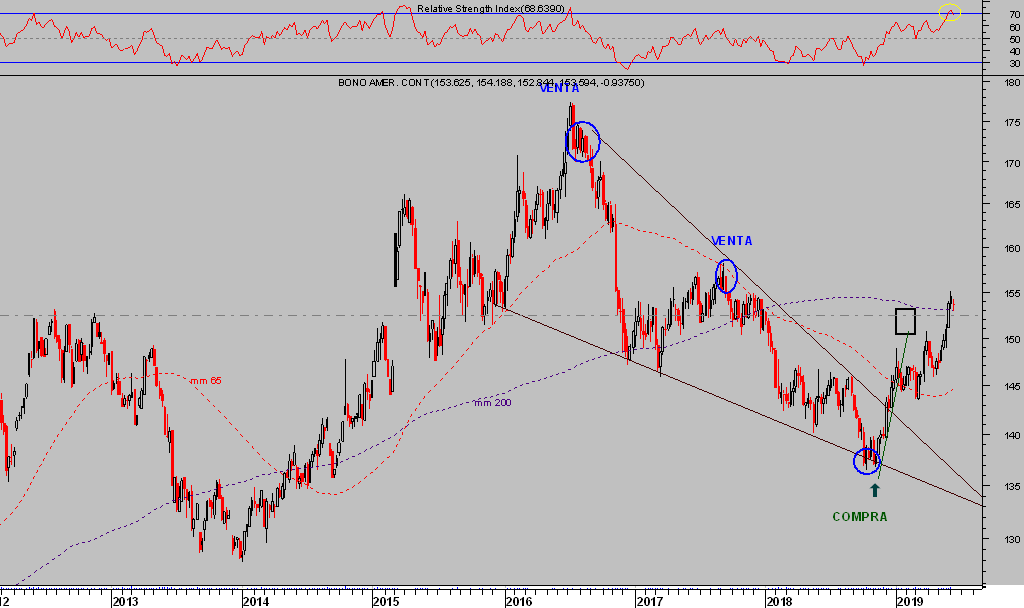

El post de ayer incluía referencias a la situación de los bonos USA, tras una subida muy relevante de precios iniciada el pasado mes de noviembre y consecuente caída de la rentabilidad hasta el 2.6% el bono a 30 años o T-Bond y el 2.1% los Treasuries o Bono a 10 años.

T-BOND. semana

La renta fija está trayendo dinero en todo el mundo, la capitalización del mercado global de bonos ha ascendido a máximos históricos, sólo la semana pasada mejoró $1.2 billones, hasta un total de $53.7 Billones -trillion-. ¿Represión financiera y eliminación de la retribución al ahorro?. ¿Miedo a una recesión, a la sobre valoración de las bolsas, a ambos?

Gran afluencia de dinero hacia la renta fija en uno de los momentos menos adecuado de la historia, con un binomio rentabilidad-riesgo carente de atractivo y algo más de $11 Billones ofreciendo rentabilidad negativa.

Una década de estímulos masivos para comprar crecimiento económico y estabilidad financiera -contra deuda, dinero fácil y barato- ha degenerado en una situación de debilidad manifiesta. La más inquietante la pérdida de confianza en la capacidad de los bancos centrales para gestionar los problemas estructurales.

Después de haber disparado las deudas, el número de empresas zombi, la desigualdad, los balances de los bancos centrales, etcétera…, es decir, de haber desordenado el sistema por completo, los inversores miran al futuro con recelo y reducen exposición en los activos de mayor riesgo, aunque de momento sólo moderadamente.

Una eventual recesión, que llegará, será gestionada por las autoridades con medidas y herramientas iguales a las empleadas en la última década, quizá amplificadas, hasta la fecha tampoco han aportado nuevas ideas o fórmulas a aplicar distintas de las ya probadas. Repetir idéntico fracaso podría exacerbar el sentimiento de la gente, de expertos, inversores, agentes económicos...

El Sr Trump continuará en su aldea haciendo que defiende el bien para USA (Make America Great Again) y lanzado sus habituales mensajes vía Twitter cargados de zafiedad, dispersando responsabilidad y culpas.

La culpa de una eventual recesión podría ser de la Reserva Federal, por no haber actuado cuando él lo dijo, de Joe Biden, de China, México o Canadá, de los exportadores de coches europeos y japoneses, de Irán, de la devaluación de las monedas frente al dólar, vaya usted a saber!.

A este respecto, en uno de sus últimos Tweets, Trump vuelve a arremeter contra intereses contrarios a USA, como el hecho de que la moneda USA se encuentre en tendencia alcista, perjudicando a distintos sectores USA como el turismo:

- This is because the Euro and other currencies are devalued against the dollar, putting the U.S. at a big disadvantage. The Fed Interest rate way too high, added to ridiculous quantitative tightening! They don’t have a clue!

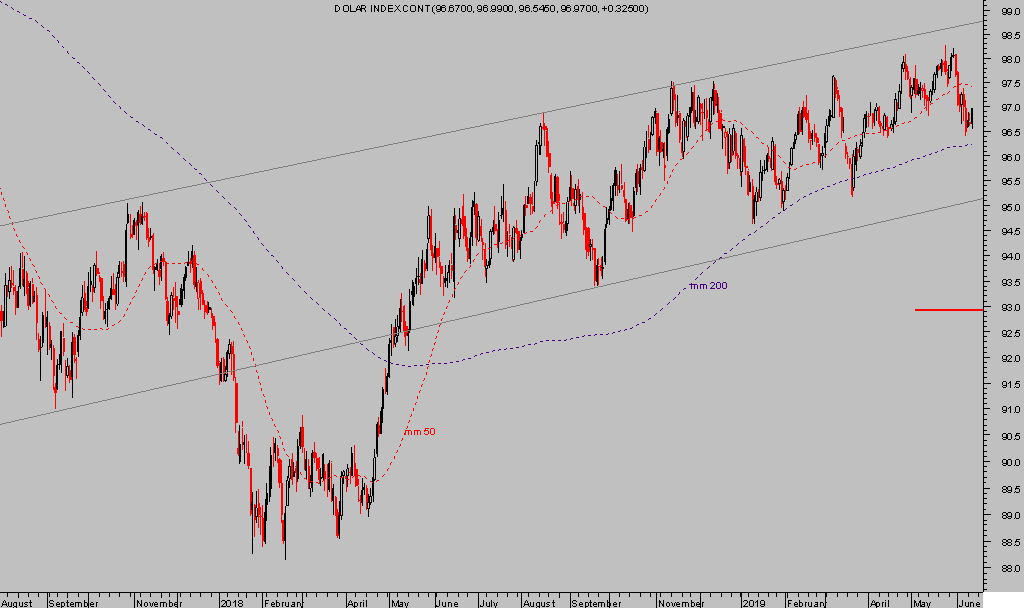

El Dólar Index comenzó a recuperar posiciones desde los mínimos de febrero de 2018, ha subido alrededor de un 11% de manera técnicamente errática y la tendencia alcista continúa vigente.

DOLAR INDEX diario

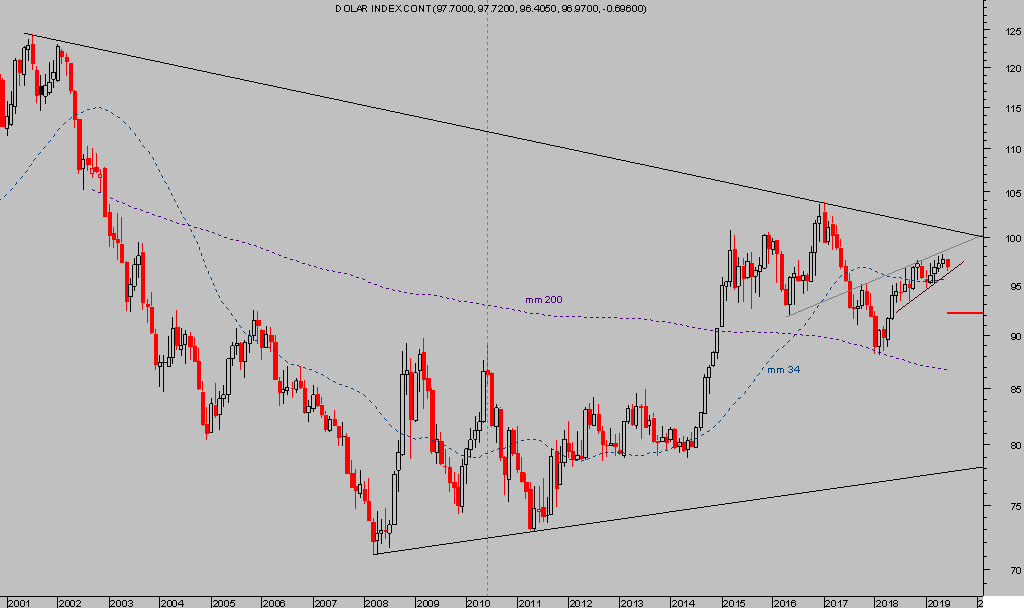

En contra de las soflamas de Trump, la perspectiva histórica del Dólar Index en los últimos 20 años presenta una imagen de comportamiento ordenado y favorable a los intereses USA,

DOLAR INDEX mensual

Desde la introducción del Euro, el Dólar ha perdido un 32% contra la moneda europea, incluyendo la revalorización del dólar en los últimos 16 meses.

EURO-DÓLAR, semana.

En tanto que la pauta técnica en curso no sea negada por la acción del precio, (detalles reservados a suscriptores), el escenario de paridad continúa como uno de los de mayor probabilidad.

Tal eventualidad empujaría a Trump a defenderse con energía, quizá a afirmar que le han declarado la guerra.

La irrupción del Euro como moneda alternativa de reserva mundial y/o de intercambio global de bienes y servicios ha conseguido restar al Dólar alrededor de 10 puntos porcentuales en su uso global, desde el 72% del año 2.000 al 61.7% actual.

El Euro consiguió una cuota del 27.8% en el peor momento de crisis subprime en 2009, aunque después, las crisis de deuda europea y demás factores económicos y de credibilidad han reducido su influencia hasta el 20.7% actual.

El Sr Trump se refiere al Euro y otras monedas como devaluadas y responsables del daño a su industria, ignorando motivos de peso que tradicionalmente han comandado la cotización y tendencia de las monedas, como los diferenciales de crecimiento de PIB, de rentabilidad de la deuda, de los tipos de interés y previsiones de futuro, todos inclinados en favor de alzas del Dólar.

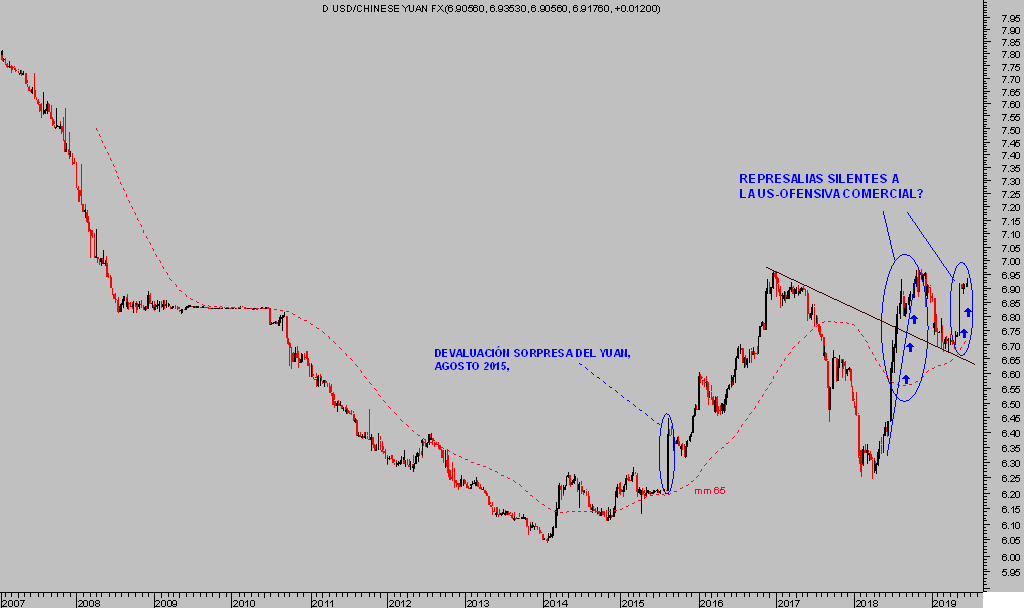

La andanada de Trump contra el Euro es injustificada pero sorprende que lejos de haber arremetido contra China y su posible intervención en el mercado de divisas para contrarrestar el impacto de los aranceles, Estados Unidos declinó la semana pasada acusar de «manipulador de la moneda» al gobierno chino.

DOLAR YUAN, semana.

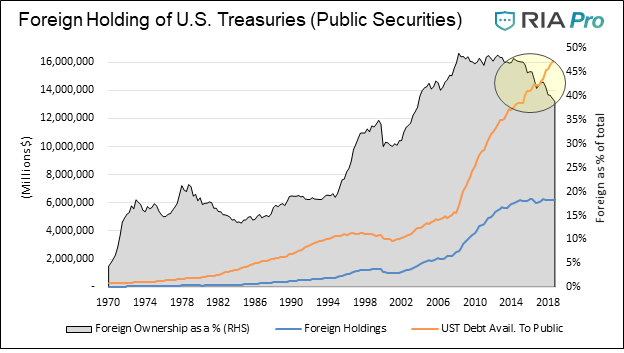

El Tesoro USA afronta un futuro complicado, con una deuda astronómica del 106% del PIB y proyecciones de déficit presupuestario escalofriantes, la Oficina de Presupuestos -Congressinal Budget Office- proyecta déficits superiores al BILLÓN de dólares al año al menos durante los 4 próximos años, los inversores están perdiendo en interés por acumular deuda USA, sobre todo los extranjeros.

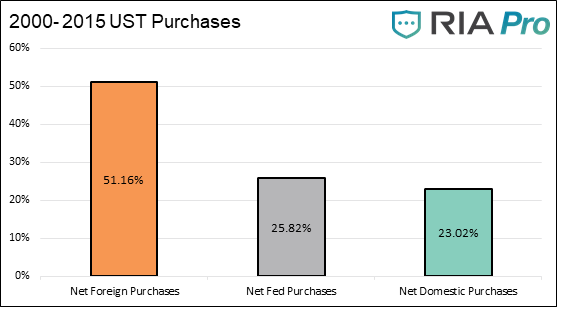

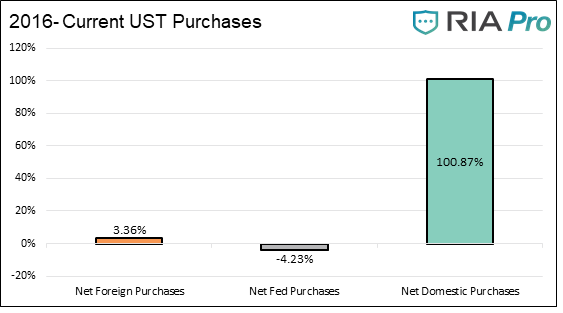

Vean el desglose de demanda de títulos de deuda soberanos emitidos por el tesoro USA entre 2000 y 2015…

… y el brusco giro a partir del año 2016, ahora son mayoría en la demanda de títulos de deuda USA los inversores domésticos.

Además, tanto China como la propia Reserva Federal (quantitative tightening) han dejado también de ser la principal fuente de demanda.

El gobierno USA tendría que optar por aplicar una férrea disciplina fiscal para evitar agravar el problema, recortar gastos y /o subir impuestos.

Desafortunadamente no es una opción previsible con Trump al mando, menos aún con las elecciones a la vuelta de la esquina.

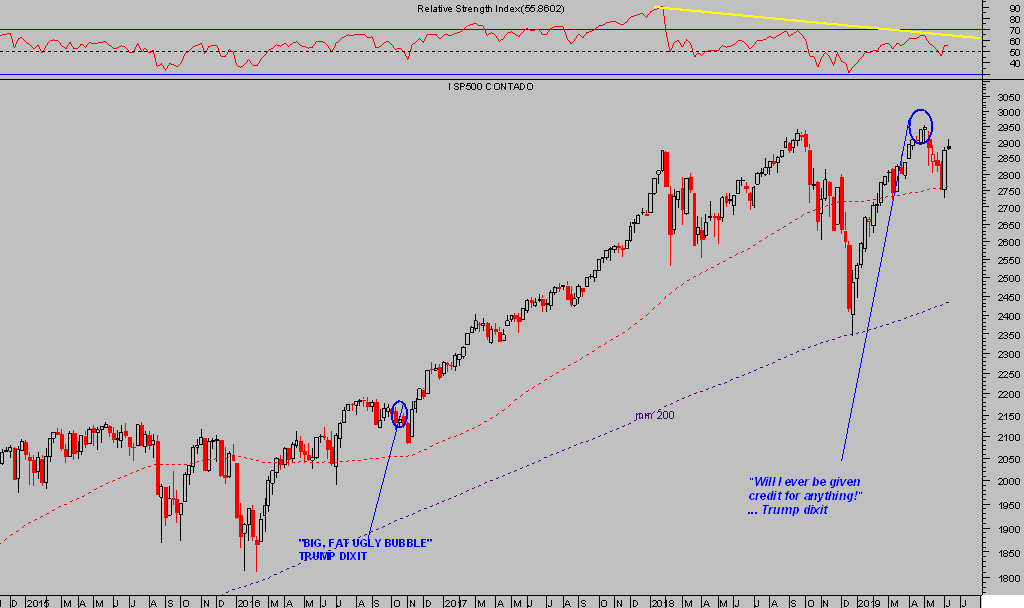

De momento los mercados avanzan recuperando las perdidas del mes de mayo, el SP500 se dejó un -6.5%, con elevada probabilidad de conquistar nuevos máximos históricos en próximas sesiones.

Después de señalar el techo de la primera semana de mayo y recomendar posiciones para rentabilizar las caídas esperadas (+13%) desde hace unos días venimos defendiendo un escenario de recuperación, basado en factores técnicos, o en estacionalidad del rally de verano, en la posibilidad de la FED bajando tipos y algún otro argumento que induce a esperar alzas y muy alta la probabilidad de nuevos máximos históricos en las bolsas USA este verano.

S&P500 semana.

NASDAQ-100, 15 minutos.

Los objetivos manejados para el rally en marcha (reservado en atención a suscriptores de pago) permiten adelantar un escenario de máximos que convendrá gestionar con gran atención y cautela.

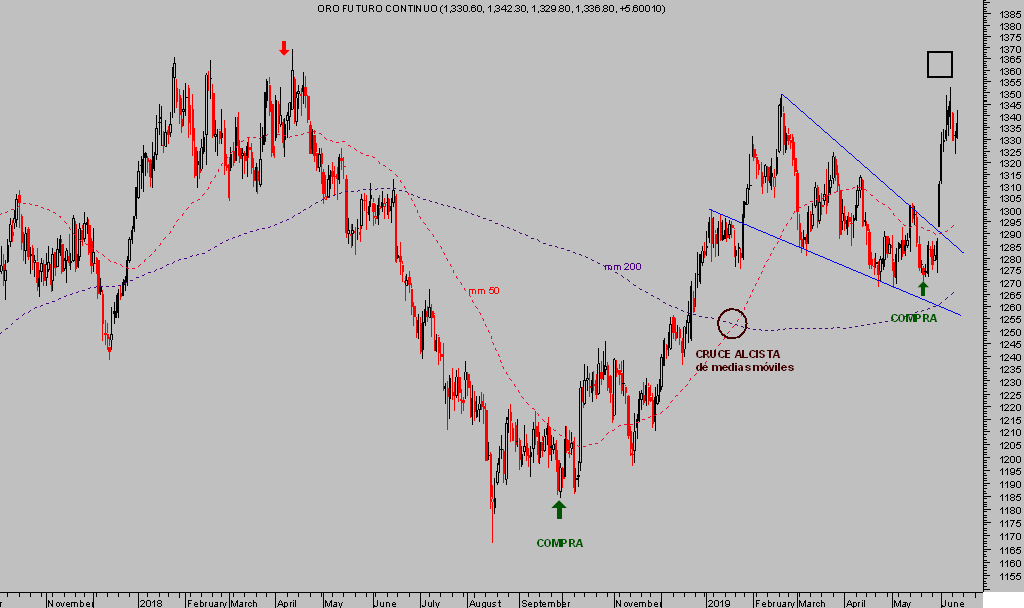

De igual manera que el comportamiento de los metales preciosos, subiendo hacia máximos del año en un entorno técnico favorable para un futuro próximo (reservado)

ORO diario.

Mantenemos las estrategias abiertas y generando interesante rentabilidad, como la siguiente sugerida con una de las mayores empresas mineras del mundo:

BARRICK GOLD, semana.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta