La evolución más reciente del entorno económico USA y la visible mejora que sugiere el modelo de cálculo de PIB en tiempo real de la FED de Atlanta, GDPNow, invitan a esperar cierto impulso en próximos meses, mejora del momentum.

Mejora que, en términos de tipos, se traduce en allanamiento de la data dependiente FED para finalmente comenzar a normalizar la política tras el verano, tal como indicaron los miembros del consejo tras la reunión del FOMC de esta semana.

La recuperación experimentada por el GDPNow en las últimas semanas es significativa y elemento a considerar, vean gráfico:

Existe amplio consenso en las proyecciones de alzas tipos dentro del consejo de la FED. 15 de los 17 miembros del FOMC estiman que los tipos de interés deberían situarse por encima del 0.25% a final de año.

Los datos de Petición de Subsidios al Desempleo, ayer publicados, y su media móvil de 6 semanas han caído a mínimos mientras que el IPC también publicado ayer, refleja la mayor subida mensual en más de un año +0.4%

IPC USA

La tasa de inflación interanual aún permanece en terreno negativo y el IPC subyacente -excluye las volátiles partidas de alimentos y energía- creció el pasado mes sólo un +0.1%, por debajo de expectativas, también se encuentra por debajo de los objetivos «duales» de la FED.

El dato de mayo es robusto y la inflación podría comenzar a repuntar desde los bajos niveles actuales, aunque un dato aislado no genera tendencia y es, por tanto, prematuro anticipar el regreso inmediato de presión de precios, como también lo es para proyectar un impulso económico fiable.

Continuamos en una economía controlada y marchando a trompicones, de otra forma la FED ya habría actuado subiendo tipos pero no se atreve.

La FED no se atreve, incrédula por la inestabilidad económico financiera de fondo y temerosa por las consecuencias de anticiparse, quizá más confiada en poder remediar los efectos de actuar tarde.

Tan temerosa que abiertamente han advertido sobre su postura de actuar detrás de la curva, aún a sabiendas de los problemas que puede causar. Históricamente así ha sido.

Un ex miembro de la FED, Athanasios Orphanides, y actual profesor de economía y gestión empresarial de la prestigiosa universidad de Masachussets MIT, sin embargo, advierte sobre los riesgos de política y consciente de las dificultades aconseja subir los tipos inmediatamente para evitar males posteriores y mayores.

- «since the Fed has communicated that it does not intend to reduce the size of the balance sheet, interest rates will have to be raised even more than they would have to be raised in a normal recovery in order to normalize monetary policy.

- So the monetary policy tightening that needs to be engineered is quite substantial and this is why I believe they are already behind the curve.»

El mercado continúa ajeno a los acontecimientos e impacto futuro y subiendo, trepando el muro de las preocupaciones (wall of worry) con las ayudas necesarias pero en zona de máximos y algunos índices como el Russell 2000 registrando nuevos máximos históricos.

RUSSELL 2000 diario

Ayer consiguió rebotar con fuerza a pesar de las positivas noticias macro, que suponen un peligro para los bonos y posible anticipación de la subida de tipos, a pesar también de la determinación mostrada por la FED para subir tipos en el próximo futuro y quizá hasta dos veces en 2015, y también subió a pesar de que el teatro griego sigue abierto y ayer tocó función dramática… que el mercado aprovechó para anotarse subidas superiores al punto porcentual!

Las verdaderas razones por las que el mercado ha subido esta semana fueron explicadas en el post del lunes:

«el mercado USA también ha corregido pero sólo marginalmente, todavía permanece en zona de máximos y afronta un panorama interesante., con posibilidades de rebotar en el más corto plazo basadas en:

- Sentimiento inversor en mínimos y zonas que coinciden con suelos, no con zona de inicios de correcciones.

- Mañana y pasado se reúne el FOMC y existe casi unanimidad de consenso en esperar que no actuará, posponiendo la normalización para después del verano.

- Semana de vencimiento de derivados.»

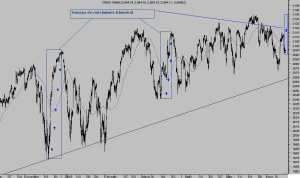

El post del lunes incluía este gráfico del SP500:

Y el aspecto del índice actualizado a cierre de ayer es el siguiente:

S&P500, 15 minutos

Hasta cuando seguirá la tendencia? Las proyecciones o escenarios más probables en precio y tiempo revelan interesantes pistas, apuntando a… (reservado en atención a lectores de pago)

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves para invertir que ofrecemos. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta