Ayer finalizó el mes de agosto, mes de resistencia de los mercados ante escollos como la desaceleración de la economía, el riesgo «Taper» o la ola de contagios de la variante Delta y en un entorno de lecturas técnicas y valoraciones fundamentales real e históricamente excesivo.

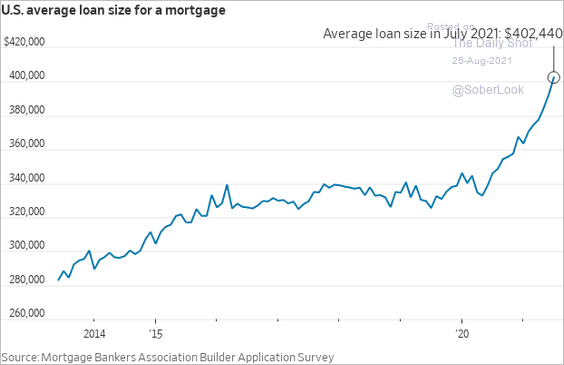

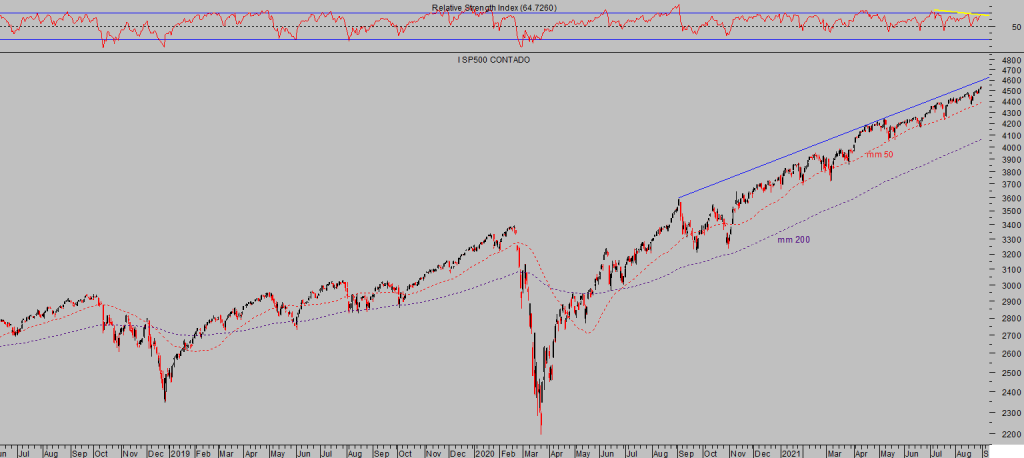

El SP500 ha conseguido acumular 7 meses consecutivos de cierres en positivo y ha alcanzado su directriz de proyección.

S&P500, mensual.

La evolución de datos macro continúa errática, se corresponde con un mercado artificialmente sostenido, y el índice de sorpresas económicas elaborado por Citi viene reflejando decepción de los expertos desde hace meses, ahora ha entrado en terreno negativo.

Aunque algunos datos continúan sorprendiendo por su fortaleza y no siempre es positivo. Ayer se conocieron nuevas subidas en el precio de la vivienda USA a niveles record histórico, se publicó la evolución interanual del S&P Case-Shiller Home Price Index, los expertos proyectaban alzas alrededor del 17% aunque la realidad fue más intensa, subida interanual del +18.6%.

PRECIOS VIVIENDA, variación interanual, USA.

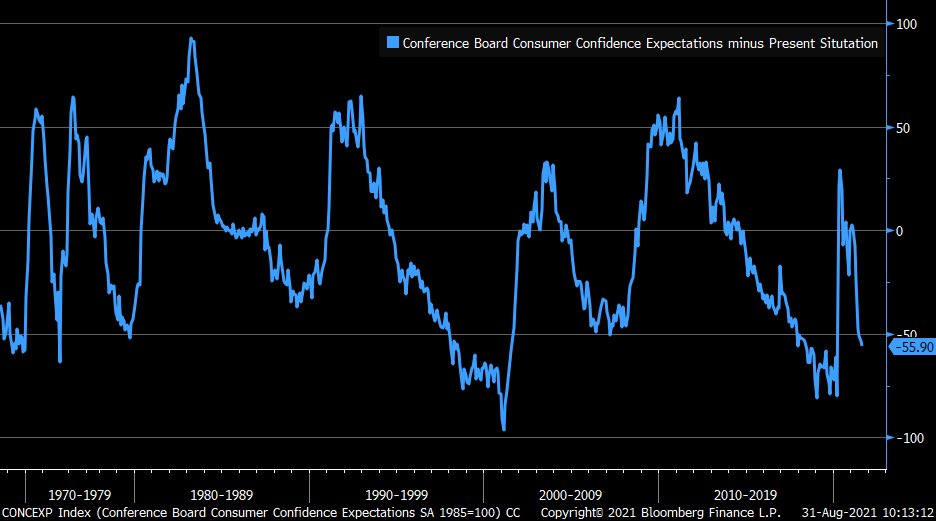

La Reserva Federal continúa comprando $40.000 millones de deuda con garantía hipotecaria cada mes, creando condiciones inmejorables para continuar insuflando al alza los precios aunque niega su responsabilidad sistemáticamente.

Las posibilidades de acceso a la compra de vivienda son cada vez más difíciles, imposible de alcanzar para la mayoría de la población. Incluso a pesar del bajo coste de las hipotecas, en zona de mínimos históricos, el ciudadano medio no puede acceder a la compra dado el elevado precio y el gradual aumento de las garantías y calidad crediticia que requieren los bancos a los solicitantes de hipotecas.

VOLUMEN MEDIO DE HIPOTECA, USA

Ante la falta de pequeños compradores, la demanda procede mayoritariamente de los inversores activos en el sector como grandes fortunas y fondos de inversión buscando rentas, previsiblemente preparando sus carteras para un futuro de tipos cero realmente prolongado.

Es el caso, por ejemplo, de BlackStone, empresa seleccionada por la FED para intermediar en la compra de activos del programa de compras de deuda. Buen regalo para la empresa que a su vez gestiona fondos en los que el mismo Sr Powell tiene invertido parte de su patrimonio

Blackstone ha adquirido una cartera de pisos por $5.100 millones, la segunda mayor operación realizada por la empresa en menos de un mes. Se trata de la compra de cientos de pisos para alquilar a rentas bajas. Los promotores de viviendas orientadas a alquilar a rentas bajas reciben beneficios fiscales de parte del gobierno a cambio de que ayuden a la población más pobre y fijen precios de alquiler por debajo del precio medio del mercado.

«Quid pro quo», el gobierno facilita a sus amigos la compra de activos y estos se aseguran tener los pisos alquilados indefinidamente percibiendo una rentabilidad cuasi asegurada por sus «inversiones». Además, la operación permite la foto bondadosa del gobierno anunciando alquileres sociales.

Mientras tanto, la mayoría de la gente no puede adquirir una vivienda y se ve forzada a alquilar, otorgando gran sentido al nuevo mantra del World Economic Forum, “we will own nothing… and we will be happy”.

Felices, ¿en serio?…

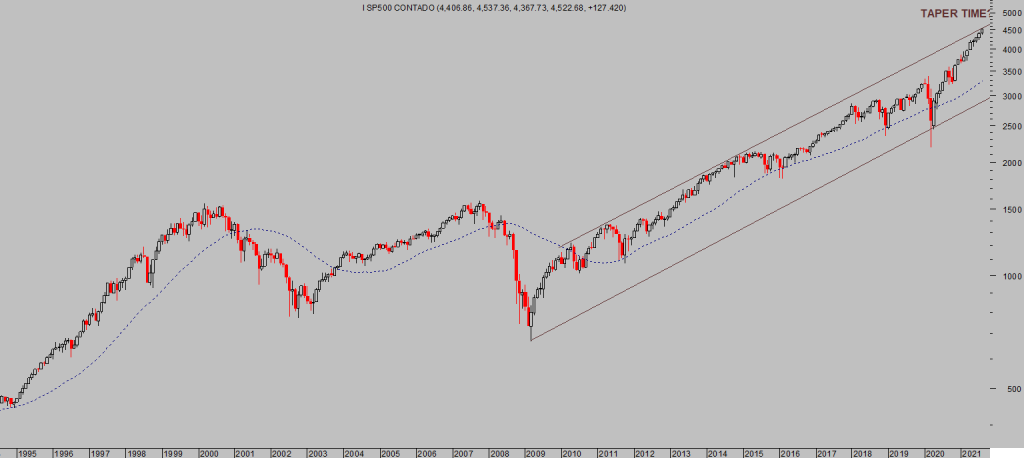

También ayer el Conference Board publicó la última actualización de su índice de sentimiento del consumidor, confirmando los datos de sentimiento de la Universidad de Michigan, cayó fuerte hasta 113, frente a 123 esperado por los expertos, y las expectativas también empeoraron hasta el nivel 91, desde 103 del mes anterior.

La diferencia entre el sentimiento actual y el de expectativas presenta una imagen poco alentadora para el futuro del consumo y de la economía.

SENTIMIENTO CONSUMIDOR, CONFERENCE BOARD, USA

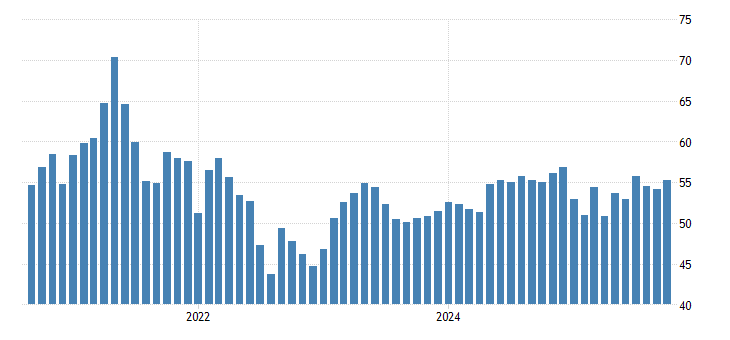

La economía se ralentiza y las revisiones de los últimos meses vienen siendo sistemáticamente a la baja (organismos, instituciones, expertos privados… todos coinciden), los datos de actividad económica y principalmente en el sector servicios están cayendo (vean gráfico del IHS Markit US Services PMI), el sentimiento del consumidor se ha deteriorado notablemente y muy pronto vencen distintos programas de ayuda en un entorno de inquietud creciente marcado por el esperado anuncio de la reducción de QE, compra de deuda, de la FED.

PMI SERVICIOS, USA

Un entramado complejo salpicado además por la presión inflacionista más potente de las últimas décadas que, sin embargo, los mercados no cotizan. Ayer los índices americanos corrigieron muy levemente, el Dow Jones cerró abajo un 0.11%, el SP500 -0.13% y el Nasdaq un -0.04%.

DOW JONES, 60 minutos.

NASDAQ-100, 60 minutos.

La magia del mercado o arresto de la libre formación de precios por parte de las políticas de reflación de activos se manifiesta en diversos aspectos, como la baja volatilidad instalada desde hace meses o la falta de respuesta de los inversores ante datos adversos y de riesgo, también en el control férreo centrado en el poder de las medias móviles de 50 sesiones.

Vean lo bien que ha funcionado esa referencia, mm-50, en los últimos meses actuando de soporte inquebrantable en distintos índices, ejemplos:

S&P500, diario

NASDAQ-100, diario

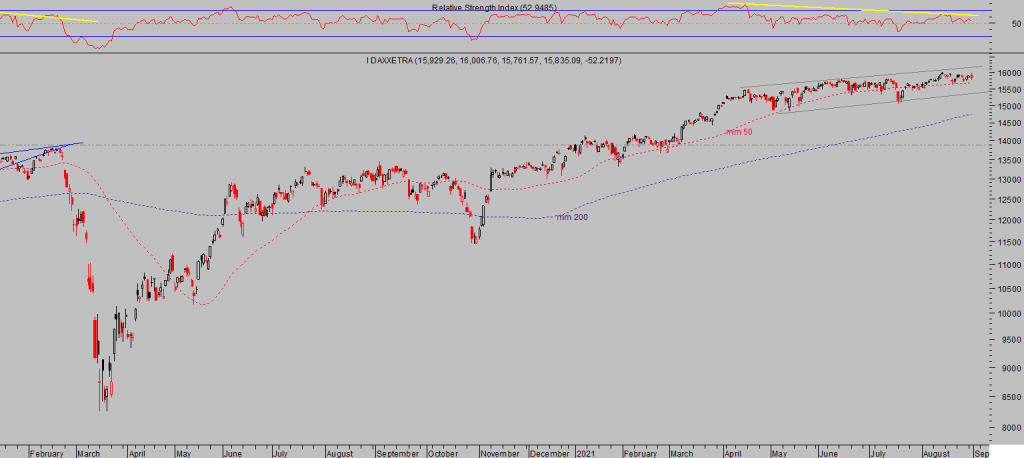

La imagen técnica del DAX alemán es similar y también su media móvil de 50 sesiones actúa como referencia de control:

DAX-30, diario.

Las alegrías bursátiles siempre terminan dando paso a frustraciones y dolores de cabeza, las condiciones favorecen muy poco asumir riesgos a estos precios, con estas valoraciones y en el actual entorno macroeconómico.

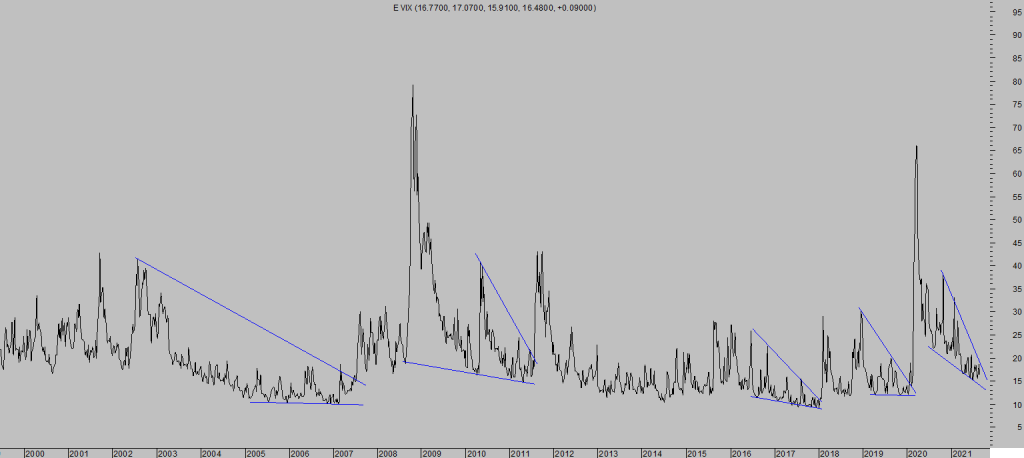

Más bien, las condiciones sugieren prestar atención a la evolución de los índices respecto a sus medias móviles, o a la del índice de volatilidad, sobre el que tenemos diseñada interesante estrategia de riesgo bajo y limitado frente a un potencial de rentabilidad explosivo.

VIX, VOLATILIDAD IMPLÍCITA SP500, semana.

Cuando la volatilidad desarrolla compresiones de precio prolongadas en el tiempo y delimitadas por figuras técnicas como las mostradas en el gráfico anterior -cuñas descendentes- las rupturas suelen ser fulgurantes y las subidas superiores al 100% frecuentes.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta