El mercado alcista acaba de cumplir 4 años desde que día 6 de marzo del año 2009, registrara su último suelo tras perder un 57%, comenzó la recuperación de las cotizaciones bursátiles.

El cierre del SP500 el viernes pasado ha dejado al índice a un escaso 1.6% de alcanzar máximo histórico, récord que en las últimas semanas han estado registrando otros índices como el Dow Jones Industriales, Dow Transportes o Russell.

SP500 Semanal

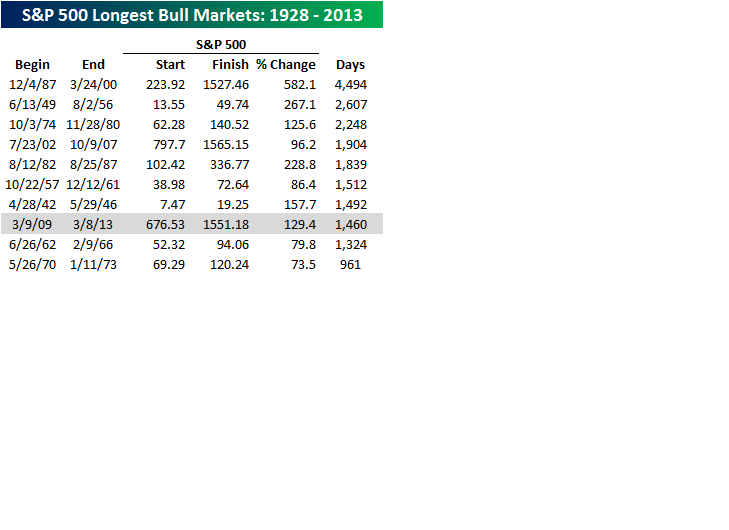

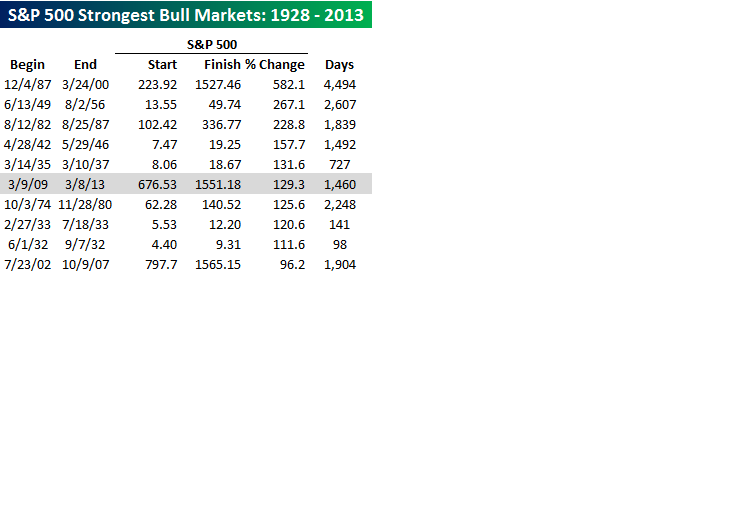

Por tanto, el mercado prácticamente ha alcanzado máximos históricos después de un rally de 4 años que en términos comparados, con otros mercados alcistas desarrollados desde 1928, quedaría como muestran los cuadros siguientes, (facilitados por Bespoke).

El primero recoge la duración comparada de mercados alcistas reflejando que el actual es, tras 1.460 días o 1.006 sesiones de contratación, el octavo rally más largo.

Y el siguiente cuadro muestra una comparativa de la intensidad de las distintas recuperaciones, quedando la actual en sexta posición al haber acumulado una rentabilidad cercana al 130%.

Los últimos datos de desempleo publicados han aportado cierto optimismo, la tasa ha caído hasta el 7.7% y la generación de empleo en febrero ha superado ampliamente las expectativas. El dato de actividad de febrero ISM de servicios ha sido bueno, 56 y confirma la fase de expansión económica. Sin embargo, este comportamiento aún no se traslada a la economía como cabría de esperar.

El mes pasado, el Vice de Finanzas y Logística del gigante minorsita Wal Mart, Jerry Murray, afirmó que «In case you haven’t seen a sales report these days, February MTD sales are a total disaster… the worst start to a month I have seen in my ~7 years with the company.» Obviamente, los resultados de la compañía líder del sector minorista han defraudado.

Este es un «pequeño gran detalle», datos como la evolución reciente de productividad, pedidos a fábrica, gastos e ingresos personales y otros, presentan lecturas de debilidad de fondo preocupantes. También son de consideración los efectos del aumento de impuestos establecido a comienzos de año (+2%) y del «sequester», ambos podrían restar cerca de un punto al PIB cuando la velocidad de crucero del PIB última publicada es del +0.1%.

Esta coyuntura se presenta con los activos de riesgo en máximos históricos y dudas respecto de la actuación de las autoridades monetarias por las presumibles consecuencias no deseadas, aún no manifiestas pero esperadas, gracias a lo que algunos miembros del FOMC -Richmond por ejemplo- que la pasada semana afirmó «I just fear that small mistakes could get translated into large consequences» o de Philadelphia que directamente aboga medidas inmediatas de reducción de la expansión.

Expansión directamente enfocada a «apuntalar» mercados, la FED inyecta a razón de $118 millones la hora o $85.000 al mes, y a través de la que se pretende incidir en la economía real.

Los máximos históricos deberían extenderse en el futuro, tal como exponía en el escrito del pasado 6 de marzo, DOW 16.500? aunque en cualquier momento se produzca una corrección más o menos profunda.