La Reserva Federal ha publicado las actas de la reunión mantenida por el Federal Advisory Council and Board of Governors. Llama la atención el hecho de que esta reunión está prevista para celebrarse el primer viernes de septiembre pero en esta ocasión se pospuso hasta el 20, justo después del FOMC, y el informe ni alude al cambio, mucho menos a justificar los motivos. Según el informe, los miembros dan su apoyo al programa de expansión cuantitativa, pero discuten sobre la efectividad de la política de comunicación y desvela riesgos de la propia decisión del fin del QE por su vinculación a la evolución de datos macro:

«This data-dependent conditionality is a reasonable approach to monetary policy in the current environment, but it also has the potential to create confusion because markets will draw their own conclusions from the data and, therefore, market volatility can increase. «Council members noted that this confusion and volatility has been exacerbated by the somewhat cloudy and conflicting statements made by FOMC members about the likely path and triggers for the withdrawal of accommodation through reduced asset purchases and increases in the Federal Funds target rate, as well as the fact that there is expected to be a change in leadership at the FOMC in the coming months.»

Respecto de las posibilidades de la heterodoxa política monetaria, dependiente de la evolución de datos macro, y del miedo generado por las autoridades por los asuntos inter-partidos políticos, Bill Gross lanzó el pasado viernes un mensaje breve, twit, y conciso, «no huyamos corriendo por miedo al shutdown o el debate del límite de deuda, corramos porque la economía se está deteriorando sola», mensaje original», «Don’t run for the hills because of the shutdown or the debt ceiling – run because the economy is slowing by itself.»

En otro orden de cosas, el mercado financiero aparenta estar aún sostenido pero continúa debilitando su estructura (alcista y contractiva) generando divergencias estructurales y emitiendo señales concretas suficientes para esperar fragilidad. He recogido algunas procedentes de distintos analistas que se preocupan por la información sobre la salud del mercado.

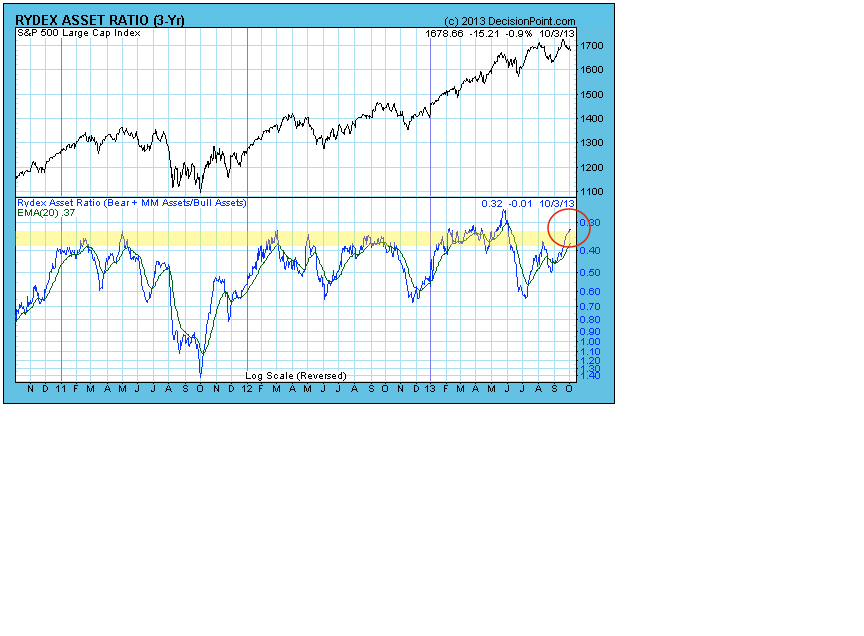

Carl Swenlin ha recogido en una gráfica la relación entre los flujos de fondos y el SP500, apuntando a continuación: «the Ratio has reached the top of the normal extreme range, and at this level we should be looking for a price decline. But wait, there already has been a price decline from the September top, and the Ratio has moved even higher during the price pullback. This is not a rational response by investors, and suggests there will be a stronger downside reaction when investors decide that buying into a decline isn’t working».

SP500 vs RYDEX RATIO

Tom McClellan evidencia otra divergencia interesante, esta referida al índice tecnológico, Nasdaq, acompañada de la siguiente idea «Past divergences like this, even if above +50, have meant trouble. And now we have a pretty decisive looking turn downward. When we couple that divergence with the NYSE RASI’s failure to climb back up above +500 this time, it is a pretty clear message of liquidity problems for the stock market».

Tom McClellan evidencia otra divergencia interesante, esta referida al índice tecnológico, Nasdaq, acompañada de la siguiente idea «Past divergences like this, even if above +50, have meant trouble. And now we have a pretty decisive looking turn downward. When we couple that divergence with the NYSE RASI’s failure to climb back up above +500 this time, it is a pretty clear message of liquidity problems for the stock market».

NASDAQ vs SUMMATION INDEX

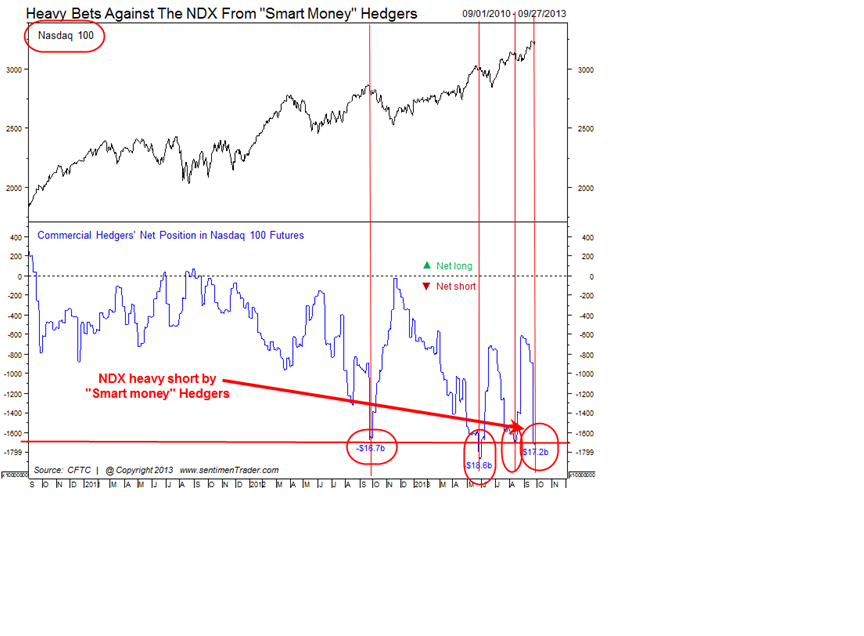

SENTIMENTRADER advierte un fuerte posicionamiento bajista adoptado por manos fuertes contra el Nasdaq.