Las vicisitudes económicas y los datos macro USA continúan reflejando un fondo económico moderadamente positivo pero inestable. Economía a trompicones.

Después del último informe de empleo correspondiente al mes de enero razonablemente positivo, aquí explicado, ayer se publicaron unos datos de Ventas al Menor inquietantes. Vean informe

Las Ventas al Menor cayeron en enero un -0.8%, el doble de lo esperado, y después del pésimo dato de diciembre, -0.9%- en plena campaña navideña.

Excluyendo la partida de autos (volátil, voluminosa e inducida contra deuda de manera increíble como venimos manifestando desde hace meses VENTAS DE COCHES CORROBORAN LA TRISTE REALIDAD) la imagen que muestra el histórico de Ventas al Menos es la siguiente, cortesía de DShort:

El fuerte repunte de actividad económica en el tercer trimestre, el desplome del precio del crudo ni tampoco las mejores expectativas reflejadas en los datos de empleo, han sido suficientes para que el consumidor USA salga de compras. Las fuertes deudas aún en cartera y la sensación de inestabilidad están frenando la demanda.

Mientras, gracias a las políticas expansivas pero represivas y de «creación de demanda»(trístemente no es un galimatías) desplegadas desde los Bancos Centrales, el dinero sobra.

Sobra para los bancos, quienes disponen de ingentes cantidades pero los tipos represivos son trasladados a los ciudadanos de manera que no cobran rentas o incluso llegan a pagar por depositar sus ahorros.

Los Bancos Centrales están inmersos en el proceso de transferencia de riqueza más brutal de la historia, desde los ciudadanos al Gobierno & Compañía. Más de 6 años de política ZIRP o tipos cero son parte del motivo de esta broma de mal gusto.

Los rescates -FED- a un gobierno en quiebra -USA-, así como a entidades financieras, bancos y otros allegados, se están cargando en lo posible contra las cuentas de los ahorradores y contra el bienestar de futuras generaciones.

Paradójicamente, en la actualidad la preocupación de los Bancos Centrales es crear demanda para que alguien compre lo que las élites, ahora bien recapitalizadas, tienen que vender.

El Nobel de Economía Paul Krugman escribe la siguiente reflexión en la edición del lunes del New York Times:

«You can see that misunderstanding at work every time someone rails against deficits with slogans like “Stop stealing from our kids.” It sounds right, if you don’t think about it: Families who run up debts make themselves poorer, so isn’t that true when we look at overall national debt?»

No, it isn’t. An indebted family owes money to other people; the world economy as a whole owes money to itself. […] Because debt is money we owe to ourselves, it does not directly make the economy poorer (and paying it off doesn’t make us richer)«.

Es usual leer ideas u opiniones de premios Nobel de Economía, en ocasiones de corte político, más que académico, pero es muy sorprendente toparse con opiniones tan sideralmente absurdas de un economista tan reputado…

Como la deuda es dinero que nos debemos a nosotros mismos, estas deudas no nos hacen más pobres, ni pagarlas nos hará más ricos. Ole!

Por si acaso, las empresas plataformas multinacionales, que también nadan en mares de liquidez, están aprovechando la represión financiera y dinero gratis para acumular aún más liquidez.

APPLE, por ejemplo, tiene efectivo en caja y activos materializables de corto plazo, por valor aproximado de $175.000 millones pero este lunes acudió al mercado a pedir $6.500 millones en una emisión de deuda gratuita. En el año 2012 la deuda de Apple era cero y a finales de 2014 alcanzaba $36.000 millones.

Microsoft con cerca de $85.000 millones en caja, está emitiendo deuda para conseguir otros $7.000 millones gratis. MSFT tiene gran parte de su efectivo fuera de Estados Unidos (paraísos fiscales?) y repatriarlo resulta más gravoso que emitir a tipos cero.

Volviendo al origen de este escrito, inestabilidad económica, las autoridades monetarias vienen meses anticipando fortaleza y mejores perspectivas. El presidente de la FED de Filadelfia, Charles Plosser, dijo ayer «if data remains weak, will have to adjust my forecast»...

Bienvenidos a la gran ceremonia de la confusión.

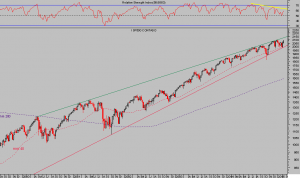

Mientras tanto, el mercado sedado y tras 16 semanas en rango lateral alrededor de zona de máximos históricos, muestra el siguiente aspecto.

S&P500 semana

Michael Hartnett, estratega global de BoA/Merrill Lynch:

“Volatility is in a win-win: Either growth recovers, in which case the Fed raises rates and bond yields are simply too low; or growth does not recover, and the risk of currency wars, dramatic shifts toward fiscal indulgence, or debt default, will grow very quickly. Either way, volatility will rise.”

S&P500, diario

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento. Gracias.

Información en cefauno@gmail.com

Twitter: @airuzubieta