Finalmente el mercado americano, medido a través del índice S&P500, ha conseguido situarse en terreno positivo en el cómputo del año en curso.

El índice acumula un +1.8% desde el inicio de 2016, tras anotarse un punto porcentual en la sesión de ayer en respuesta a la publicación del dato de Ventas al Menor de marzo.

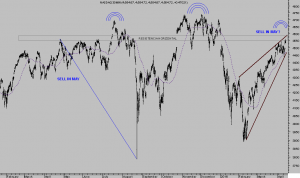

S&P500 60 minutos

El Census Bureau presentó los datos de Ventas ante unas expectativas del consenso que anticipaban leve crecimiento del +0.1% y +0.4% para las Ventas ex-autos.

A pesar de lo ajustado de las expectativas hubo gran decepción, finalmente las ventas quedaron en un negativo -0.3%, lectura ligeramente mejorada por las Ventas ex-autos que subieron ligeramente, +0.2%.

Observando la evolución del consumo, los inversores parecen estimar que la Reserva Federal dispone de margen de espera para la siguiente subida de tipos, con permiso de la inflación, y responden comprando y subiendo las cotizaciones, alimentando el lema «cuanto peor mejor».

Las autoridades monetarias USA desearían poder normalizar la política cuanto antes, en respuesta a una tracción económica solvente, pero está siendo muy esquiva.

Subir tipos a una economía tan hiper endeudada causará problemas de repago, al PIB en un crecimiento basado en el aumento de crédito, encarecerá las deudas del propio gobierno, lanzará al Dólar a máximos plurianuales dañando de nuevo a la economía, etcétera… y a sólo medio año de las elecciones no será sencillo.

Menos aún cuando cuidar de la salud del mercado de acciones es uno de los principales objetivos y el combinado sobre valoraciones- fragilidad interna es dificilmente sostenible.

A tenor del ratio Inventarios-Ventas, del deterioro generado por la mala evolución de las Ventas, será aún más complicado generar actividad y crecimiento del PIB, así como sostener al mercado, vean gráfico:

Las correlaciones históricas entre el Ratio anterior y el SP500 advierten riesgos muy superiores a los que los inversores contemplan bajo el lema «cuanto peor, mejor».

La FED se muestra consternada con la marcha del crédito a estudiantes, creciendo al 17% anual, y con la evolución de la morosidad, de acuerdo con el párrafo siguiente extraído del informe Quarterly Debt Monitor de la FED de San Luis:

- These delinquency rates likely understate the effective delinquency rates, because many student loans are in deferment, grace periods or forbearance and are temporarily not in the repayment cycle.

The implications of these alarmingly high rates is not immediately clear, especially given that many student loans cannot be shed in personal bankruptcy. However, a large share of young borrowers saddled with severely delinquent loans may inhibit aggregate economic growth as this group is unable to participate in other economic activities, such as buying a home or saving for retirement.

El monto total de crédito vivo en este área supera los $1.3 Billones, cerca del 40% de los cuales no están siendo atendidos y alrededor de uno de cada seis engrosa la lista de «default».

El elevado coste de la educación en USA, en parte facilitado por un sistema de crédito a estudiantes respaldado por el gobierno, ha disparado las deudas de los jóvenes (la deuda media entre jóvenes de 18 a 35 años alcanza los $41.000) y creado un fuerte lastre para su futuro.

Además con ayuda de las entidades financieras, se ha creado un verdadero ogro que supondrá un lastre futuras generaciones y un posible fiasco para inversores.

Vean explicaciones extraídas del post CAMINO TORTUOSO HACIA LA NORMALIZACIÓN de 2 de diciembre:

- «Student Loan Asset Backed Secuities -SLABs- estando bajo el paraguas de Federal Family Education Loan -vean su wiki significado FFEL-, es una figura semi gubernamental encargada de, en principio, garantizar las emisiones.

- La entidad fue duramente criticada por Obama en 2009 por lo de siempre… conflicto de intereses de la banca que dañan el interés general. Incluso llegó a anunciar su cierre “On 24 April 2009, President Barack Obama called for an end to the FFEL program, calling it a wasteful and inefficient system of “taxpayers…paying banks a premium to act as middlemen—a premium that costs the American people billions of dollars each year….a premium we cannot afford”, pero de igual forma que iba a controlar la diabólica pirámide de derivados OTC y no lo ha hecho, tampoco ha sido capaz de imponerse al lobby de Banksters en este asunto.

- De hecho, ha sucedido lo contrario a lo pretendido por Obama. El mercado de crédito a estudiantes ah crecido exponencialmente, se encuentra en máximos históricos y las autoridades han introducido legislación extremadamente favorable… para algunos.

- Vean algunas de las medidas implementadas en el periodo 2008-2013 para facilitar las condiciones de crédito de los estudiantes con sus acreedores o agentes financieros -contra la garantía del Estado-.

- Allowing students to put off payments if they attend graduate school.

- Implementing “Income-Based Repayment” (“IBR”) and “Pay as You Earn” plans, which cap payments at a percentage of disposable income… or allow borrowers at a certain income level to cease payments altogether.

- Allowing graduate students to essentially borrow unlimited amounts under various federal programs (in contrast to capped undergraduate loans).

- Creating a “not-for-profit loophole,” which forgives the entire outstanding balance after 10 years for any graduate student who becomes a teacher, public defender, or works at a not-for-profit organization.

- Medidas seriamente imprudentes que han desembocado en la realidad de hoy.Las agencias de calificación de riesgos están preocupadas con el ingente volumen, alta morosidad y bajas garantías reales y la realidad de que el gobierno tiene obligación de responder ante quebrantos. El problema es que la respuesta no se realiza de forma inmediata, pueden pasar años y entre tanto causar estragos de terceros.

- Fitch ha anunciado una revisión en profundidad de la manera de evaluar esos riesgos, afirmando que podría rebajar la calificación del 45% de las emisiones SLABs de manera abrupta. Tanto que alrededor del 15% de emisores hoy disfrutando calificación AAA, pasarían directamente a Bono Basura.

- Navient es la empresa más involucrada en el negocio de créditos a estudiantes, con cerca del 50% del total en su balance, ha perdido en bolsa algo más del 50% en sólo 12 meses.»

Lejos de cumplir con el anunciado propósito de cerrar la entidad semi gubernamental, el gobierno de Obama anunció ayer medidas para condonar las deudas a miles de endeudados.

El Ministerio de Educación -Department of Education- ha anunciado el envío de cartas eximiendo del pago de deuda a 387.000 personas.

Está todo pagado!, cuanto peor (sea tu capacidad de pago) mejor!

En un mundo normal, la respuesta normal de los inversores habría sido, estimar el efecto de condonar supone aumentar las deudas del estado, negativa.

Este mundo de distorsiones creadas por sus majestades centrales, ha deteriorado por completo la realidad de la economía y mercados, sus ciclos, también ha distorsionado los parámetros valoración de riesgos, el valor del dinero, el de las deudas…

La imagen técnica que muestra el mercado de acciones es realmente interesante…

NASDAQ-100, 30 minutos

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta