«Depresión Controlada» es el término elegido por algunos expertos para definir la realidad económico financiera por la que atraviesa Estados Unidos, también Europa, situación surgida desde las profundidades de la recesión de la pasada década.

Depresión Controlada por las autoridades, mediante un mal entendido Keynesianismo, para evitar una catástrofe al estilo 1929.

Un éxito atribuible puede ser precisamente haber provocado un eficaz cortocircuito en la espiral de destrucción financiera de 2008-2009. Una espiral que, hay que recordar, se generó gracias a la permisividad previa de reguladores, supervisores, FED… con la banca, en una acumulación de ambiciones, trampas y excesos que se demostraron insostenibles.

Sin embargo, una breve radiografía realizada sobre los logros conseguidos en la recuperación económica programada, revela la compleja y desafiante tarea emprendida entonces y la consecuente tibieza en los éxitos económicos alcanzados hasta la fecha.

La represión financiera, tipos Cero, el QE o endeudamiento masivo y el incentivo al efecto riqueza han sido pilares básicos sobre los que se ha sostenido la política empleada para conseguir la anhelada recuperación programada.

Los mercados financieros han sido los principales beneficiados, naturalmente se trata de la parte más sencilla de manipular. Siempre comentamos desde estas líneas que crear dinero para manipular los precios de los activos es factible pero no tanto crear demanda agregada desde los despachos.

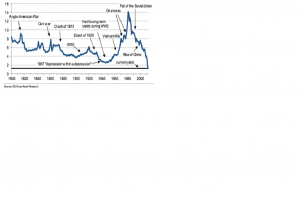

La política de tipos cero aún permanece 6 años después del inicio, los costes de la deuda son increíblemente bajos y en mínimos históricos,

200 AÑOS DE TIPOS INTERÉS DEL T-BOND.

y la renta variable cotiza en máximos históricos:

New York Stock Exchange, semana.

La recuperación asistida del índice más representativo de la bolsa USA -NYSE- es indiscutible, ha subido un +167% hasta la fecha.

En términos de crecimiento económico, el logrado hasta la fecha es, sin embargo, el menor y más frágil de todas las recuperaciones post recesión del último siglo.

PIB USA

Los tipos cero han sido y suponen un gran alivio para las cuentas soberanas, para la capacidad de financiación y carga de la deuda, y también para los ciudadanos que, desde la perspectiva del efecto riqueza, podrían beneficiarse de unos tipos hipotecarios en mínimos históricos y aumentar su patrimonio inmobiliario.

Sin embargo, a pesar del dinero barato e hipotecas con tipos de interés en mínimos históricos, los consumidores no han respondido como esperaban las autoridades.

VENTA DE VIVIENDA NUEVA, USA.

VENTA DE VIVIENDAS USADAS,USA

CONSTRUCCIÓN VIVIENDAS USA

PRECIO VIVIENDA USA (Shiller Index)

La recuperación del sector inmobiliario está siendo muy forzada aunque sin gran impacto para el grueso de la población.

La morosidad está creciendo de nuevo, se sitúa en máximos de 13 meses, y especialmente la de aquellos ciudadanos que fueron rescatados por distintos programas de subvención y ahora, que están expirando, siguen sin poder atender sus cuotas hipotecarias.

Además, de acuerdo con el principal experto inmobiliario online USA, Zillow, aún existen más de 9 millones de ciudadanos con hipotecas en renta negativa:

«there are another 9 million households ‘effectively underwater’ as, although the appraisal price of the home is at or above the mortgage owed, there is not enough equity to cover the real estate commissions and other transaction costs of selling, and the down payment needed to buy another home».

El economista Jefe de Zillow, Stan Humphries, afirma que el problema de las rentas negativas explica las distorsiones del mercado: “It’s a sobering appreciation that negative equity is going to be with us for a while to come . . . Negative equity is central to understanding a lot of the distortions in the marketplace right now.”

Incluso la tasa de posesión de viviendas en propiedad, entre la sociedad americana, ha caído estrepitosamente y se encuentra en mínimos de las últimas 4 décadas.

Ahora bien, la impresionante distribución de la riqueza creada contra el balance de la FED, ha situado la desigualdad entre capas sociales en zona de máximos históricos, sí ha originado una verdadera recuperación inmobiliaria en zonas «prime», tal como refleja el siguiente párrafo del post del 4 de junio ” los primeros cuatro meses del año, las ventas de las casas dentro del 1% más caras, con precio superior a los $1.67 millones, han crecido un 21%… adicional al +35% que subieron en 2013. Por contra, las ventas del otro 99% de viviendas han caído un 7.6% en el año en curso”.

VENTAS AL MENOR USA, (ex autos).

La demanda no se puede crear desde los despachos, tal como manifiesta el gráfico anterior. Si fuera posible no habría ciclos económicos, ni hambre, ni pobres, ni recesiones… y salvando la recuperación del sector del automóvil, contra deuda y en condiciones subprime comentadas el 4 de junio 2014 VENTAS DE COCHES CORROBORAN LA TRISTE REALIDAD, el consumo USA -dos tercios del PIB- se encuentra estancado y cayendo.

La recuperación asistida continúa vigente y vista la fragilidad del crecimiento no puede haber marcha atrás, sí adelante con tipos bajos «sine die» e incluso eventuales nuevos programas QE.

Una consecuencia patente de las políticas de intervención masivas es la fuerte especulación y distorsión en la formación de precios de los activos y en riesgos. Las consecuencias no deseadas tendrán calibre proporcional a la manipulación y excesos generados pero aún forman parte de un enigmático futuro.

La coyuntura de mercados es realmente interesante, encarando la recta final de la estacionalidad positiva del año, suscita distintas posibilidades y en el actual ambiente de riesgo, abre oportunidades para actuar con mínimo riesgo, detalladas (reservado en atención a lectores de pago) en el post de ayer.

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento. Gracias.

En vista de la actuación de las autoridades en estos años y su similitud con la de los años 30, recomiendo releer los siguientes párrafos recogidos del post del pasado 10 de junio.

«En el año 1.932, 10 de julio, un congresista americano, Louis T. McFadden, lanzó un discurso cargado de dudas y veneno contra la institución sagrada, la Reserva Federal, como nadie ha repetido nunca. Interesante lectura de la que extraigo unos párrafos:

“Mr. Chairman, at the present session of Congress we have been dealing with emergency situations. We have been dealing with the effect of things rather than with the cause of things…

…Mr. Chairman, we have in this country one of the most corrupt institutions the world has ever known. I refer to the Federal Reserve Board and the Federal Reserve Banks. The Federal Reserve Board, a Government board, has cheated the Government of the United States and the people of the United States out of enough money to pay the national debt.

The depredations and iniquities of the Federal Reserve Board has cost this country enough money to pay the national debt several times over.

This evil institution has impoverished and ruined the people of the United States, has bankrupted itself, and has practically bankrupted our Government. It has done this through the defects of the law under which it operates, through the maladministration of that law by the Federal Reserve Board, and through the corrupt practices of the moneyed vultures who control it”.»

Solicitar nformación en cefauno@gmail.com

Twitter: @airuzubieta