Máxima tensión tras la falta de acuerdo entre Grecia y sus acreedores.

Anoche se reunieron los presidentes de la Comisión Europea, Eurogrupo y Grecia sin conseguir nada y la situación sigue tan bloqueada como los €7.200 millones del tramo del rescate prorrogado en febrero y pendiente de la consecución del acuerdo.

Si Grecia de adhiere al pacto, recibiría inmediatamente esta cantidad y ganaría capacidad para mantenerse al corriente de pago y sobrevivir financieramente al menos hasta otoño.

Por contra, perdería buena cuota de su base electoral y según parece, Tsipras trata de defender a sus votantes y se opone a cumplir con alguna condición, como es elevar el IVA energético, modificar sustancialmente el modelo de pensiones o aceptar un objetivo de superavit fiscal primario del +3.5%.

Mañana es fecha de pago de €300 de los millones que Grecia adeuda al FMI o incurrir en suspensión de pagos, default. Aunque no se duda de las posibilidades griegas para atender este pago puntual, no hay duda sobre la incapacidad helena para atender sus compromisos inmediatos de casi €1.300 millones los días 12 y 19 de junio.

Como venimos advirtiendo, la realidad de las negociaciones dista enormemente de la forma en que están negociando los activos relacionados.

Los activos recomendados a finales de mayo para aprovechar un eventual desenlace favorable de la situación, GRECIA -SDR- Y EL ÚLTIMO BANG!. SP500. OPORTUNIDAD +80% volvieron a subir con fuerza en la sesión de ayer, un + 2.08% y + 4.29% respectivamente.

Los mercados financieros en su conjunto parecen tener todas las miradas sobre Grecia, o así se desprende de la profusión mediática expresa sobre las negociaciones, y sin embargo se están produciendo grandes movimientos en activos clave cuya divulgación pasa prácticamente desapercibida para el gran público.

En concreto el comportamiento de los bonos, con el T-BOND como máximo representante del sector, está desarrollando unos bruscos desplazamientos y actuando con una volatilidad inusual y muy superior al de la renta variable.

A principios de abril, la rentabilidad del bonos americano a 30 años (T-Bond) rondaba mínimos del 2.2% y hoy cotiza en el 3.1%. Un salto del +40% demasiado brusco, rápido y serio como para pasar desapercibido.

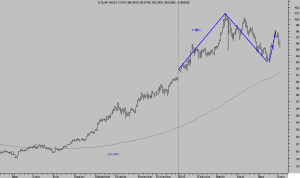

T-BOND, semana

Mientras, el mercado de acciones se muestra ajeno absolutamente a toda amenaza y avanza lentamente y bien sostenido sobre referencias de soporte aunque también con un techo técnicamente bien definido.

Desde que comenzó 2015, la volatilidad del S&P 500 ha permanecido en zona de mínimos y el rango de cotización del índice está siendo verdaderamente estrecho e inusual para el calado de los acontecimientos económicos, financieros y empresariales con los que ha tenido y tiene que lidiar.

S&P500, 60 minutos

Sorprende, más a quienes no comprendan la fuerza de la intervención y distorsión determinante de los mercados gentileza de los Bancos Centrales, la escasa volatilidad que ha experimentado la bolsa en los que llevamos de año.

Especialmente tras analizar los nervios de los inversores en mercados de Renta Fija, la inquietud de las autoridades al advertir en numerosas ocasiones riesgos de iliquidez y ventas directas de activos de parte de los Bond Vigilantes.

Entre estos últimos agentes, se encuentra el veterano e influyente ex CEO de PIMCO, El Erian, quien, además de recomendar prudencia en los bonos, también lleva tiempo avisando de las consecuencias de rápidos movimientos en los mercados de divisas.

DÓLAR INDEX diario

Recordemos las ideas de El Erian extraídas del interesante post ¿CUÁL SERÁ LA PRUEBA DE FUEGO PARA LOS BANCOS CENTRALES? del 2 de diciembre: (Históricamente, cuando se producen fuertes movimientos en los mercados de divisas, algo se rompe, la volatilidad se traslada lentamente a los mercados de renta variable)

“Historically, when you have very sharp moves in the currency [markets], something breaks, volatility in currency markets slowly gets translated to equity markets.

Why? Because most equity investors don’t hedge their currency risk”. “You can have this transmission mechanism,” … “and if volatility comes back, then it is going to question the ability of central banks to suppress it.”

La ESTRATEGIA DÓLAR sugerida el pasado lunes ha comenzado a arrojar rentabilidad y el próximos días expondremos una interesante idea, estrategia, con vistas a capitalizar una esperada reacción en el mercado de renta fija con alta probabilidad de éxito dados los argumentos a favor y el escenario técnico que la respaldan.

Al margen de lo anterior, y para terminar, comentar un ejemplo de las asimetrías en la labor de los medios y la información publicada según interese. Grecia tiene un grave problema pero no deja de ser un pequeño país, con un pequeño aporte a la economía y estabilidad global pero con enorme y disparatado ruido mediático.

Por el contrario como ejemplo Chicago, la tercera ciudad más grande de Estados unidos, con una población de 2.7 millones de habitantes y un PIB de $580.000 millones (Grecia $240.000) fue rebajado de rating por las agencias de calificación hasta Bono Basura el pasado mes de mayo.

Puerto Rico es otro ejemplo de riesgo soberano evidente aquí comentado y también mediáticamente apenas tratado.

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves para invertir que ofrecemos. Gracias.

Información en cefauno@gmail.com

Twitter: @airuzubieta